Czy gwałtowny wzrost akcji Intela to początek trwałej hossy, czy tylko jednodniowy skok?

.webp)

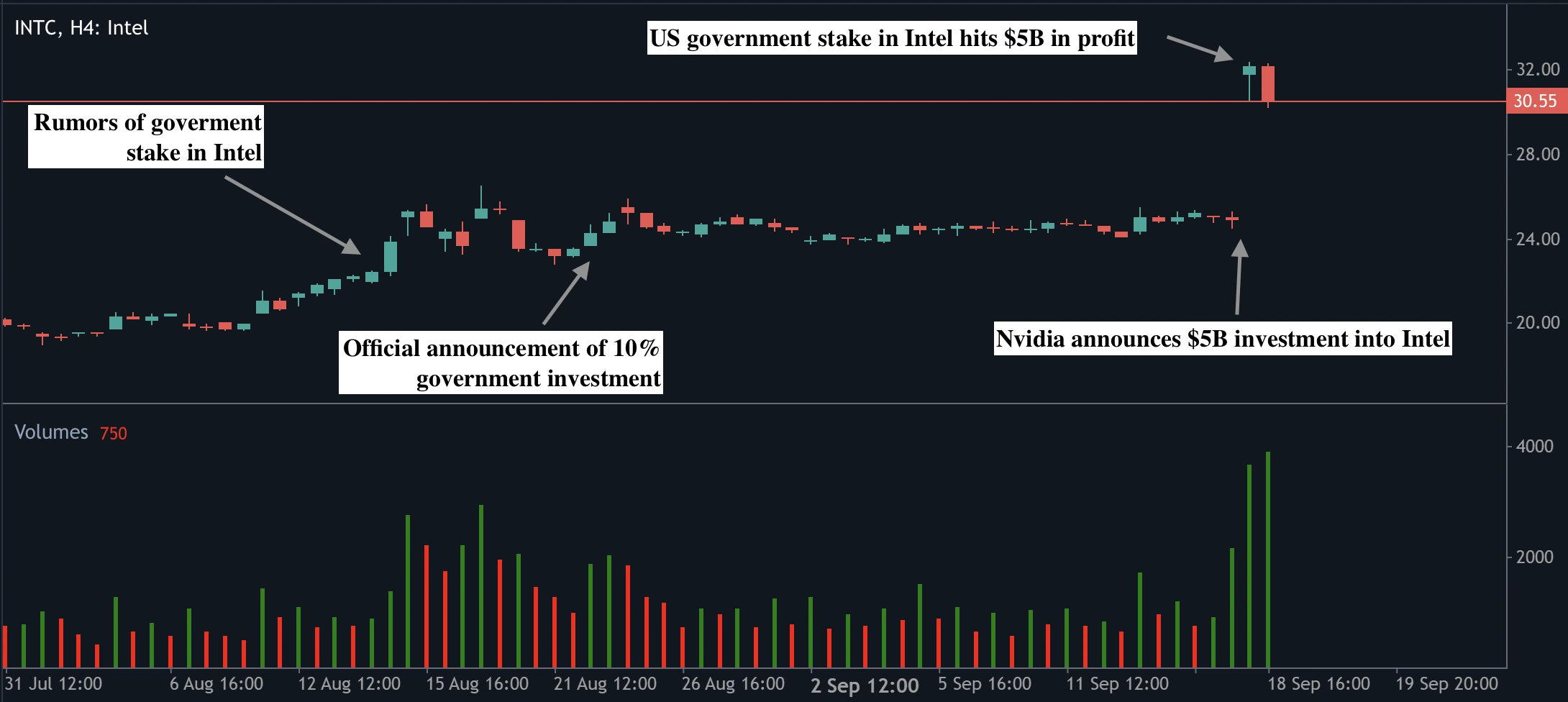

23% wzrost Intela, jego największy jednodniowy wzrost od 1987 roku, według analityków wygląda bardziej na skok wywołany wiadomościami niż początek trwałej hossy. Skok akcji został napędzony inwestycją Nvidia o wartości 5 miliardów dolarów oraz wcześniejszym udziałem rządu USA wartym 8,9 miliarda dolarów, co podniosło kapitalizację rynkową Intela o 23,7 miliarda dolarów w jednej sesji. Choć wsparcie polityczne i korporacyjne dało Intelowi nową dynamikę, nieopłacalny biznes foundry firmy oraz dalsze poleganie na Taiwan Semiconductor Manufacturing Company oznaczają, że trwałe odbicie będzie zależało od realizacji planów, a nie od nagłówków.

Kluczowe wnioski

- Akcje Intela wzrosły o 22,77% do 30,57 USD, co jest ich największą jednodniową hossą od prawie czterech dekad, dodając 23,7 miliarda dolarów do wartości rynkowej.

- Nvidia zakupiła akcje Intela za 5 miliardów dolarów po 23,28 USD za akcję, uzyskując około 4% udziałów.

- Rząd USA zainwestował w sierpniu 8,9 miliarda dolarów za 10% udziałów, płacąc 20,47 USD za akcję.

- Partnerstwo zakłada, że Intel zaprojektuje niestandardowe procesory CPU dla centrów danych AI Nvidia oraz współopracuje chipy PC zintegrowane z GPU Nvidia.

- Biznes foundry Intela pozostaje głęboko nieopłacalny, a obie firmy będą nadal polegać na TSMC, co oznacza, że cele suwerenności nie zostaną osiągnięte.

- Analitycy są podzieleni: niektórzy nazywają to „zmianą gry”, inni ostrzegają, że to geopolityczna hossa bez gwarantowanych fundamentów.

Wyjaśnienie hossy akcji Intela: partnerstwo Nvidia Intel

Bezpośrednim katalizatorem była decyzja Nvidia o zainwestowaniu 5 miliardów dolarów w Intel, kupując akcje zwykłe po 23,28 USD za sztukę. Nastąpiło to po zakupie przez rząd USA 433,3 miliona akcji za 8,9 miliarda dolarów po 20,47 USD, co dało Waszyngtonowi blisko 10% udziałów. Te dwa ruchy łącznie stanowią prawie 14 miliardów dolarów świeżego kapitału i dwie z najsilniejszych rekomendacji, na jakie Intel mógł liczyć.

Ogłoszenie zostało połączone z partnerstwem produktowym: Intel zaprojektuje niestandardowe procesory CPU zoptymalizowane pod centra danych AI Nvidia oraz zintegruje GPU RTX Nvidia z chipami PC. To wspólne przedsięwzięcie wprowadza Intela z powrotem na rynki wzrostu, które od dawna były dla niego trudne do penetracji.

Tło polityczne dodatkowo wzmocniło reakcję rynku. Administracja USA uczyniła Intel centralnym elementem swojej strategii suwerenności chipów, oferując dotacje, finansowanie w ramach CHIPS Act oraz teraz bezpośrednią inwestycję kapitałową.

Trump zobowiązał się również do nałożenia 100% ceł na importowane półprzewodniki, z wyjątkiem firm produkujących w USA. Poprzez pozycjonowanie Intela jako „krajowego mistrza” Waszyngton jasno dał do zrozumienia, że firma nie zostanie pozostawiona na pastwę losu, nawet po latach rosnących strat i redukcji zatrudnienia.

Czy Intel utrzyma impet?

Bycza argumentacja dla Intela opiera się na jego potężnych wspierających, nowym strategicznym partnerstwie i skali przewartościowania przez inwestorów. Z Nvidia i rządem USA na pokładzie Intel nagle wygląda na firmę z ochroną polityczną i komercyjną istotnością.

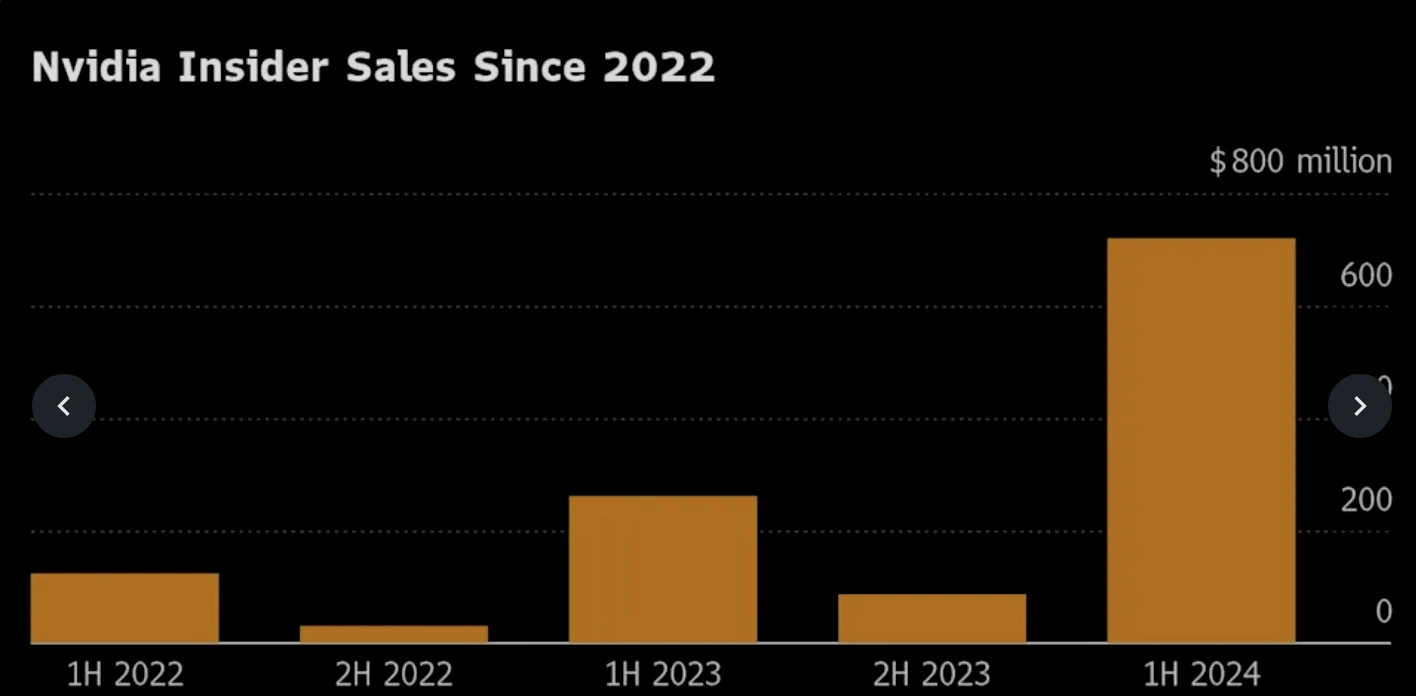

Analitycy z Wedbush Securities nazwali tę umowę „zmianą gry”, argumentując, że wprowadza Intel „na pierwszą linię frontu w grze AI”. CCS Insight określił to jako „strategiczne porozumienie”, które oferuje Intelowi znacznie jaśniejszą przyszłość. Udział rządu na papierze wzrósł już o ponad 50% w niecały miesiąc, podczas gdy pozycja Nvidia zyskała około 700 milionów dolarów od zakupu.

Sama Nvidia zyskuje strategiczne zabezpieczenie. Wprowadzając Intela do swojego ekosystemu, zyskuje partnera w zakresie procesorów CPU dla centrów danych i komputerów PC w czasie, gdy chińskie zakazy grożą osłabieniem popytu na jej GPU. Partnerstwo również dywersyfikuje ekspozycję Nvidia, odchodząc od wyłącznej zależności od Arm w kwestii CPU, a Intel zyskuje szansę na konkurowanie na rynkach, gdzie był dotąd przyćmiony.

Jeśli te współprace przyniosą wymierne rezultaty, Intel może zbudować trwały impet. Inwestorzy już spekulują, że akcje mogą kontynuować wzrost w kierunku przedziału 40–45 USD, jeśli plany produktowe przełożą się na przychody.

Nierozwiązane ryzyka: biznes foundry Intela

Mimo ekscytacji, strukturalne problemy Intela pozostają nierozwiązane. Jego biznes foundry, od dawna uważany za kluczowy dla suwerenności chipów USA, nadal generuje roczne straty sięgające miliardów dolarów. Intel nie zabezpieczył jeszcze „znaczącego zewnętrznego klienta”, którego potrzebuje, by uzasadnić dalsze inwestycje w zaawansowaną produkcję. Bez tego Intel może porzucić swoje ambicje, pozostawiając USA nadal zależne od TSMC.

Nawet dyrektor generalny Nvidia, Jensen Huang, zdystansował się od spekulacji, że Nvidia stanie się klientem foundry. Podczas konferencji prasowej podkreślił, że obie firmy „będą nadal polegać na TSMC”, które określił jako „foundry światowej klasy”. To przyznanie podkreśla rozbieżność między geopolityczną rolą Intela a jego komercyjną rzeczywistością.

Środowisko geopolityczne dodaje również zmienności. Zaledwie dzień przed ogłoszeniem umowy Nvidia, chińska Administracja Cyberprzestrzeni nakazała czołowym firmom technologicznym, w tym Alibaba i ByteDance, wstrzymanie testów i anulowanie zamówień na chipy Nvidia RTX Pro 6000D.

Ten ruch zaostrzył wojnę handlową w sektorze technologicznym i podkreślił, jak podatne na polityczne manewry są wyceny w tym sektorze. Dla Intela ryzykiem jest, że jego akcje pozostaną bardziej reaktywne na geopolitykę niż na fundamenty firmy.

Wzrost akcji Intela i scenariusze rynkowe

Ogłoszenie zmieniło rynek w jednej sesji. Akcje Intela wzrosły o 22,77% do 30,57 USD, Nvidia zyskała 3,5%, a Arm spadł o 4,5%, gdy inwestorzy przeliczyli przyszłe partnerstwa CPU. Udział rządu USA jest obecnie wart około 13,3 miliarda dolarów, co oznacza wzrost o 4,4 miliarda w niecały miesiąc, podczas gdy pozycja Nvidia jest warta 5,7 miliarda, zyskując 700 milionów od zakupu.

Scenariusz byczy

W scenariuszu byczym Intel i Nvidia skutecznie współopracowują nowe produkty, zdobywają kontrakty projektowe, a Intel stabilizuje swój biznes foundry. W takim przypadku akcje Intela mogą kontynuować wzrost i utrzymać wyższe wyceny w 2025 roku.

Scenariusz niedźwiedzi

W scenariuszu niedźwiedzim współpraca nie przynosi znaczących przychodów, biznes produkcyjny Intela nadal się kurczy, a geopolityczne wiatry w żagle słabną. W takim wypadku akcje mogą się cofnąć do poziomu około 20–25 USD, a wrześniowy skok pozostanie historyczną anomalią, a nie początkiem nowego trendu.

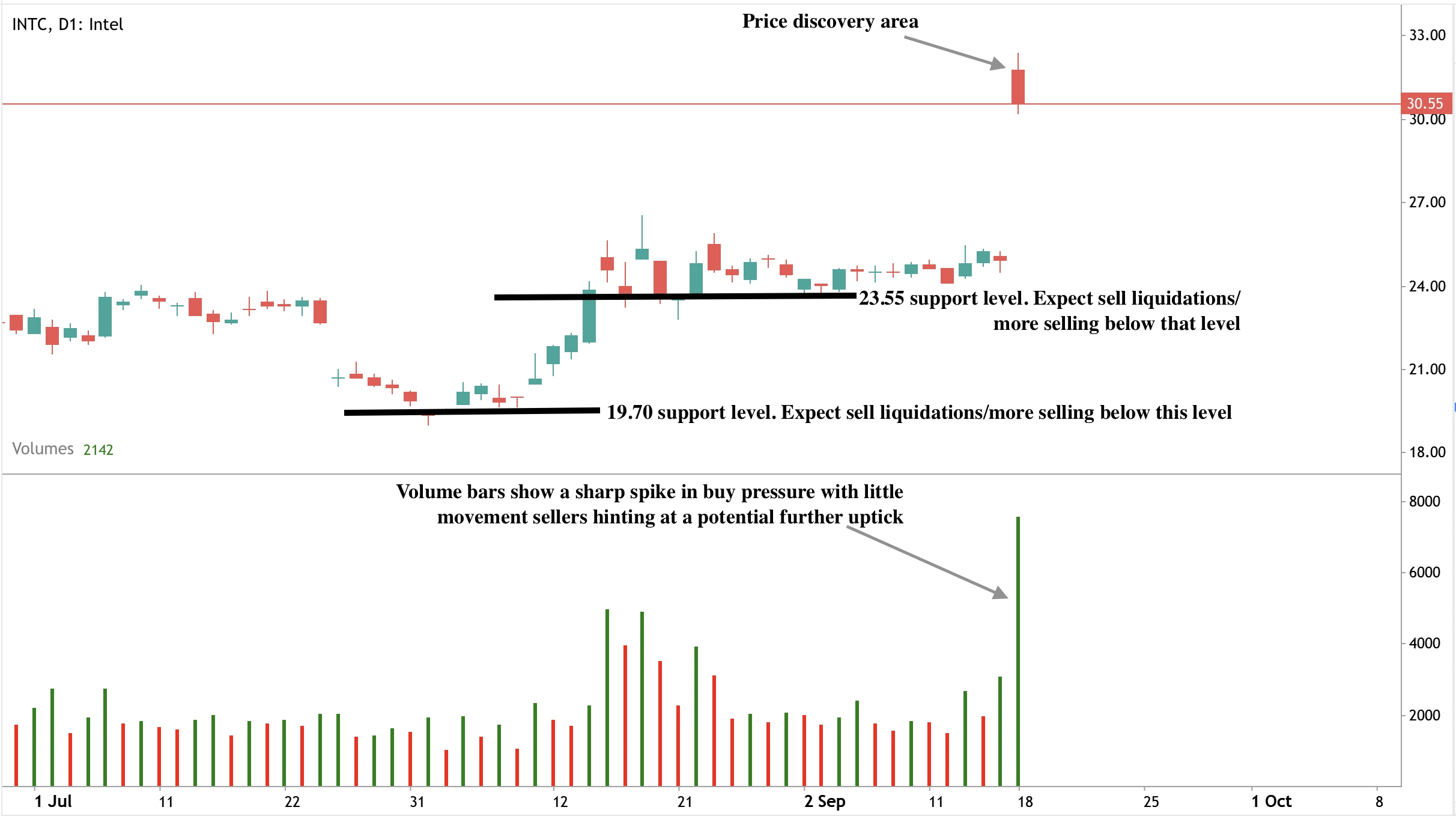

Techniczna perspektywa akcji Intela

Obecnie akcje Intela konsolidują się tuż powyżej 30 USD po gwałtownym wzroście. Zakres 29,50–30,00 USD działa jako krótkoterminowe wsparcie, pokazując, że kupujący bronią zysków. Jednak świeca zmieniająca kolor na czerwony wskazuje na realizację zleceń sprzedaży i widoczne zabezpieczanie zysków. Jeśli akcje nie utrzymają się powyżej 30,55 USD, mogą spaść w kierunku poziomów wsparcia 23,55 lub nawet 19,70 USD, co wymaże dużą część skoku i zasygnalizuje, że ruch był tymczasową repricingiem, a nie trwałą hossą.

Implikacje inwestycyjne

Dla traderów obecna sytuacja Intela stwarza krótkoterminowe okazje. Poziom wsparcia 30 USD jest kluczowy: utrzymanie się powyżej niego może otworzyć cele wzrostowe na 34,50 i 40 USD, podczas gdy jego przełamanie może spowodować cofnięcie akcji do około 27 USD. Inwestorzy średnioterminowi powinni zachować ostrożność. Intel jest wspierany przez kapitał polityczny i alianse korporacyjne, ale jego strukturalne słabości – zwłaszcza w foundry – pozostają nierozwiązane. Dla zarządzających portfelami Intel może być wart utrzymania jako strategiczny aktyw wspierany przez USA, ale dopóki nie pokaże postępów operacyjnych, pozostaje spekulacyjną historią odwrócenia, a nie sprawdzonym liderem ery AI.

Handluj kolejnymi ruchami Intela za pomocą konta Deriv MT5 już dziś.

Wyłączenie odpowiedzialności:

Podane wyniki nie gwarantują przyszłych rezultatów.