Nvidia bilanço gerçekliği: Yapay zeka patlaması yeniden rayına mı oturdu?

Evet – analistlere göre yapay zeka patlaması yeniden rayına oturdu, sadece farklı bir viteste. Nvidia’nın son bilançosu yeni bir abartı dalgası yaratmadı; yapay zekanın spekülatif değil, ölçeklenme aşamasına girdiğine dair güveni yeniden tesis etti.

Nvidia yatırımcıları, çip üreticisinin yedi çeyrekte ilk kez satış hızlanması bildirmesinin ardından, piyasa değerinde 300 milyar dolarlık bir artışa hazırlanıyor. Bu, yapay zeka talebinin azalmadığını, sürdürülebilir bir büyüme döngüsüne normalleştiğini gösteriyor.

Aylar boyunca piyasalar “zirve yapay zeka” söylemleriyle sarsıldı. Ancak Nvidia’nın sonuçları – rekor veri merkezi geliri, yenilenen ortaklıklar ve mesai sonrası işlemlerde %5’lik hisse artışı – hikayenin bir çöküş değil, kalibrasyon olduğunu gösteriyor. Bu bir balonun patlaması değil; sektörün yeniden nefes almayı öğrenmesi.

Nvidia’nın ivmesini ne tetikliyor

Nvidia’nın yapay zeka mimarisindeki hakimiyetinin merkezinde, bu çeyrekte 50 milyar doları aşan ve analistlerin beklediğinden daha erken ulaşılan veri merkezi bölümü yer alıyor.

Bu, spekülatif bir çılgınlık değil, endüstriyel ölçekte bir inşa sürecini yansıtıyor. Yapay zeka iş yüklerinden gelen talepteki artış, GPU’ları niş ürünlerden modern bilişimin belkemiğine dönüştürdü; ChatGPT’den kurumsal bulut sistemlerine kadar her şeyi güçlendiriyor.

CEO Jensen Huang bunu en iyi şekilde özetledi: “Her buluttayız.” Bu yaygınlık, Nvidia’nın istikrarının temelini oluşturuyor. Çipleri isteğe bağlı değil – temel altyapı. Blackwell GPU’lar, önceki nesle göre 40 kata kadar daha hızlı çıkarım hızları sunarken, şirket abartının peşinde değil; hesaplama verimliliğinde bir sonraki sıçramayı mühendislikle hayata geçiriyor.

Neden önemli

Nvidia’nın raporu, yapay zeka ekonomisi için bir barometre işlevi görüyor. Hissenin bilanço sonrası yükselişi sadece kârlardan ibaret değildi; bir doğrulamaydı. Piyasa, günler süren teknoloji satışlarının ardından korkuyu fiyatlamıştı, ancak Nvidia’nın çarpıcı rakamları gerçekçiliği yeniden getirdi.

Evercore ISI’dan Julian Emanuel gibi analistler, bilanço öncesi gerginliği şöyle özetledi: “Zirve yapay zeka endişesi elle tutulur düzeydeydi.” Nvidia, talebin yatay seyretmediğini, genişlediğini gösterince bu korkular ortadan kalktı.

Şirketin performansı, ABD hisse senetlerinin gidişatıyla yakından bağlantılı hale geldi. Yapay zeka artık yapısal bir büyüme motoru olduğundan, Nvidia’nın istikrarı yatırımcılara bunun geçici bir çılgınlık değil, devam eden bir ekonomik devrim olduğunu gösteriyor. Geçen ayki 5 trilyon dolarlık değerlemesi bir sapma değil; gelecek ölçeğin bir önizlemesiydi.

Küresel piyasalara etkisi

Artçı etkiler anında hissedildi. “Yapay zeka yorgunluğu” baskısıyla tökezleyen teknoloji endeksleri, Nvidia’nın yatırımcı güvenini yeniden alevlendirmesiyle toparlandı. Asya piyasaları yükselişle açıldı, S&P vadeli işlemleri pozitif döndü; bu, yapay zeka işlemlerinin hâlâ devam ettiğine dair taze bir inançla desteklendi. Düzeltme döneminin ardından – Meta %19, Oracle %20 gerilemişken – Nvidia’nın performansı, uzun vadeli yapay zeka tezinin hâlâ geçerli olduğunu yeniden teyit etti.

Piyasaların ötesinde, Nvidia’nın sonuçları yeni bir sermaye döngüsüne işaret ediyor. Microsoft, OpenAI ve Anthropic ile yaptığı çok milyar dolarlık ortaklıklar tek seferlik yatırımlar değil; yapay zeka odaklı altyapı çağının yapısal taahhütleri. GPU harcamalarına ayrılan her dolar, bir sonraki nesil modeller, veri merkezleri ve akıllı hizmetler için kapasite inşa eden bir ekosisteme katkı sağlıyor.

Uzman görüşü

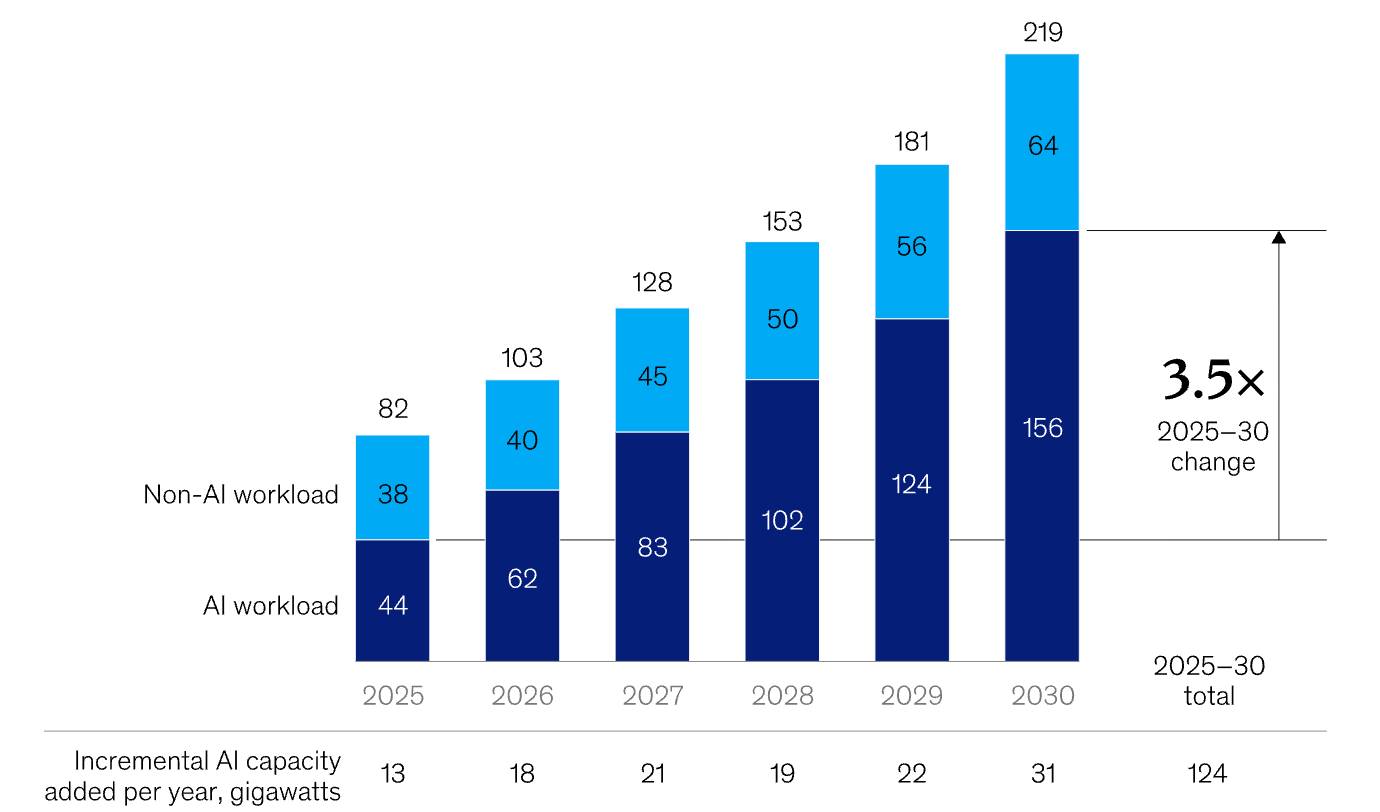

Tahminler yeniden yazılıyor. McKinsey, 2030 yılına kadar yapay zeka altyapısına 7 trilyon dolar harcama öngörüyor; bunun 5,2 trilyon doları veri merkezlerine gidecek. McKinsey’e göre, 2030’a kadar her yıl önemli ölçüde ek yapay zeka kapasitesi eklenecek.

Nvidia’nın bu pastadaki payı, mevcut hakimiyeti ve tasarım üstünlüğü göz önüne alındığında %50’yi aşabilir. Bazı analistler, şirket inovasyon hızını korursa 2030’da 20 trilyon dolarlık bir piyasa değeri öngörüyor.

Yine de bu, sorunsuz bir yükseliş değil. Çin’e ihracat kısıtlamaları ve AMD ile Google gibi rakiplerden gelen özel silikonların yükselişi zorluklar oluşturuyor. Ancak Nvidia’nın avantajı sadece donanımında değil – geliştiricileri ve işletmeleri platformuna bağlayan CUDA yazılım ekosisteminde. Yapay zeka iş yükleri, modeller ve çerçeveler arasında çok yönlülük ve performans gerektirdiği sürece, Nvidia’nın koruma duvarı güçlü kalacak.

Nvidia teknik analizi

Bu yazı yazılırken Nvidia hissesi (NVDA) yaklaşık 186 dolar seviyesinde seyrediyor ve kısa vadeli bir geri çekilmenin ardından toparlanma sinyalleri veriyor. RSI 50 civarındaki orta çizgiden hızla yükseliyor ve alım baskısı arttıkça yükseliş ivmesinin oluşabileceğine işaret ediyor.

Bu arada, Bollinger Bantları hafifçe daralmaya başlıyor; bu da yönlü bir kırılmadan önce potansiyel bir volatilite sıkışmasına işaret ediyor olabilir. Fiyat şu anda orta bandın civarında konumlanmış durumda ve alıcılarla satıcılar arasında bir denge olduğunu gösteriyor.

Aşağı yönde, destek seviyeleri 180 ve 168 dolar olarak öne çıkıyor. 180 doların altına bir düşüş, daha fazla satış veya zarar durdurma likidasyonlarını tetikleyebilirken, 168 doların altına bir kırılma daha derin bir düzeltmeyi teyit edebilir. Yukarı yönde ise, kilit direnç 208 dolarda bulunuyor; fiyat bu seviyenin üzerine çıkarsa kâr realizasyonu ve yeni alım aktivitesi yoğunlaşabilir.

Öne çıkan sonuç

Nvidia’nın potansiyel 300 milyar dolarlık yükselişi bir coşku göstergesi değil – yapay zeka çöküşüne oynayanlar için bir gerçeklik testi. Şirketin sonuçları, yapay zekanın vaat aşamasını aşıp kanıta dönüştüğünü doğruluyor. Sermaye prototiplerden platformlara kayarken, soru artık yapay zekanın kalıcı olup olmayacağı değil – dokunduğu her piyasayı ne kadar hızlı dönüştüreceği. Şimdilik, Nvidia bu dönüşümün nabzı olmaya devam ediyor.

Bu dönüşümde yol alan yatırımcılar için, Deriv MT5 gibi platformlar teknoloji rallisinin bir sonraki aşamasına erişim sunarken, Deriv işlem hesaplayıcı gibi araçlar da yapay zeka odaklı piyasa olgunlaşırken riski yönetmek için hassasiyet sağlıyor.

Belirtilen performans rakamları gelecekteki performans için bir garanti değildir.