Проверка реальности доходов Nvidia: возвращается ли бум искусственного интеллекта?

Да — по мнению аналитиков, бум ИИ действительно возвращается, просто в ином режиме. Последний отчет о доходах Nvidia не раздувал новый виток ажиотажа; он восстановил уверенность в том, что искусственный интеллект вступает в фазу масштабирования, а не спекуляций.

Инвесторы Nvidia готовятся к скачку рыночной стоимости на $300 млрд после того, как производитель чипов сообщил о первом ускорении продаж за семь кварталов, что сигнализирует: спрос на ИИ не исчезает — он нормализуется и переходит в устойчивый цикл роста.

В течение нескольких месяцев рынки преследовали разговоры о «пике ИИ». Однако результаты Nvidia — рекордная выручка от дата-центров, возобновление партнерств и рост акций на 5% на внебиржевых торгах — показывают, что речь идет не о крахе, а о калибровке. Это не лопнувший пузырь; это отрасль, которая учится дышать заново.

Что движет импульсом Nvidia

В основе доминирования Nvidia в архитектуре искусственного интеллекта лежит сегмент дата-центров, который в этом квартале превысил $50 млрд — рубеж, достигнутый раньше ожиданий аналитиков.

Это отражает промышленное масштабирование, а не спекулятивную лихорадку. Взрывной рост спроса на ИИ-нагрузки превратил GPU из нишевого продукта в основу современной вычислительной техники, обеспечивая работу всего — от ChatGPT до корпоративных облачных систем.

Генеральный директор Дженсен Хуанг выразил это лучше всех: «Мы есть в каждом облаке». Эта вездесущность лежит в основе стабильности Nvidia. Ее чипы — не опция, а необходимая инфраструктура. С GPU Blackwell, обеспечивающими до 40 раз более высокую скорость вывода по сравнению с предыдущим поколением, компания не гонится за ажиотажем — она создает следующий скачок вычислительной эффективности.

Почему это важно

Отчет Nvidia служит барометром для экономики ИИ. Рост акций после публикации результатов был не только о прибыли, но и о подтверждении. Рынок уже заложил в цену страх после дней распродаж в секторе технологий, но впечатляющие показатели Nvidia вернули реализм.

Аналитики, такие как Джулиан Эмануэль из Evercore ISI, подытожили напряжение перед отчетом: «Тревога по поводу “пика ИИ” была ощутимой». Эти страхи рассеялись, когда Nvidia показала, что спрос не выравнивается — он расширяется.

Результаты компании теперь тесно связаны с траекторией американских акций. Поскольку ИИ стал структурным драйвером роста, стабильность Nvidia вселяет в инвесторов уверенность, что это экономическая революция в процессе, а не мимолетная мания. Ее оценка в $5 трлн в прошлом месяце не была аномалией — это был предварительный взгляд на масштаб, который еще предстоит достичь.

Влияние на мировые рынки

Последствия были мгновенными. Технологические индексы, которые просели под тяжестью «усталости от ИИ», отскочили, когда Nvidia вновь вселила веру инвесторов. Азиатские рынки открылись выше, а фьючерсы на S&P стали положительными благодаря новой уверенности в том, что тренд на ИИ еще не исчерпан. Даже после периода коррекции — Meta снизилась на 19%, Oracle на 20% — результаты Nvidia подтвердили, что долгосрочная идея ИИ остается в силе.

Помимо рынков, результаты Nvidia сигнализируют о новом цикле капитала. Многомиллиардные партнерства с Microsoft, OpenAI и Anthropic — это не разовые инвестиции, а структурные обязательства в эпоху инфраструктуры, управляемой ИИ. Каждый доллар, вложенный в GPU, питает экосистему, которая создает мощности для следующего поколения моделей, дата-центров и интеллектуальных сервисов.

Прогнозы экспертов

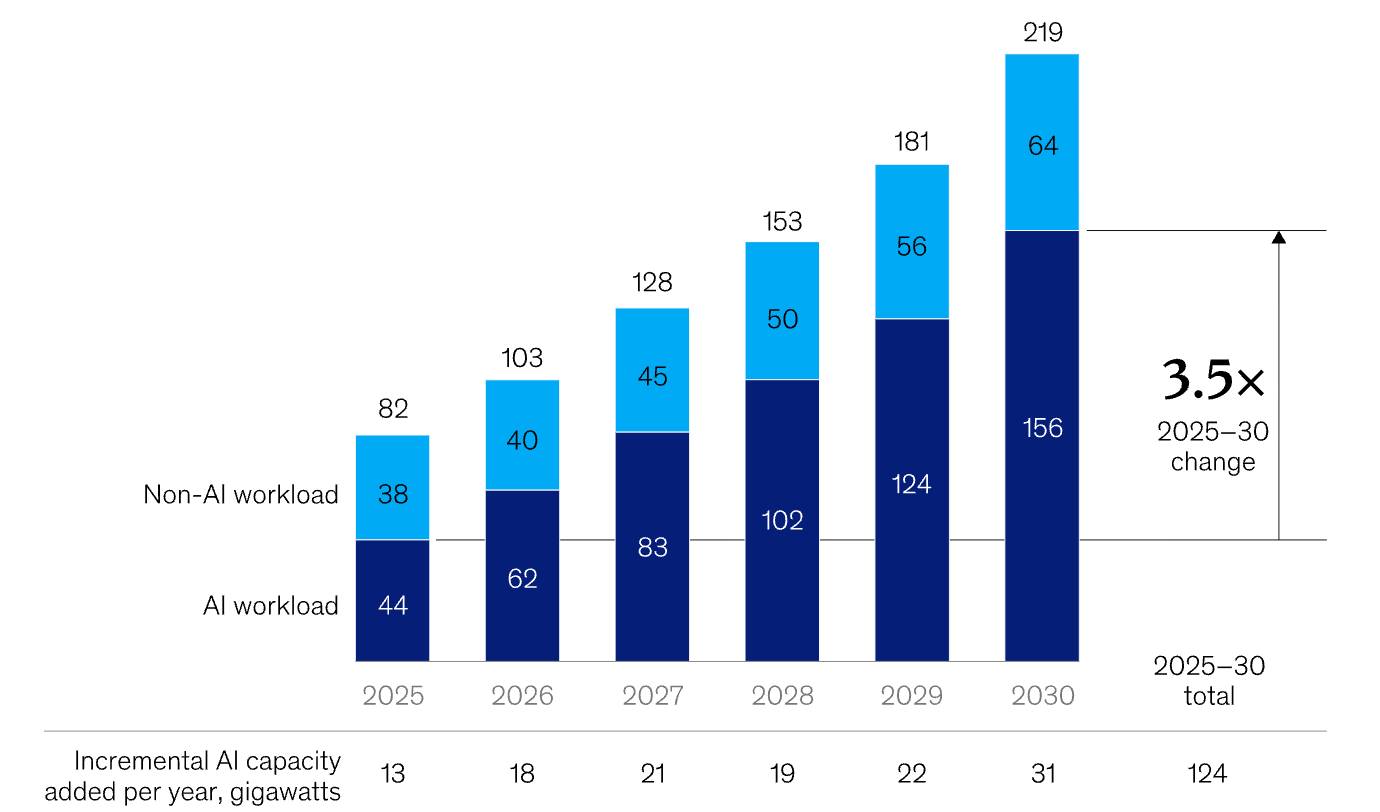

Прогнозы переписываются. McKinsey оценивает расходы на инфраструктуру ИИ к 2030 году в $7 трлн, из которых $5,2 трлн пойдут на дата-центры. По данным McKinsey, мы также будем наблюдать значительное ежегодное увеличение мощностей ИИ вплоть до 2030 года.

Доля Nvidia в этом пироге может превысить 50% с учетом ее текущего доминирования и лидерства в разработке. Некоторые аналитики даже прогнозируют рыночную капитализацию в $20 трлн к 2030 году, если компания сохранит темпы инноваций.

Тем не менее, это не безоблачный рост. Ограничения на экспорт в Китай и рост кастомных чипов от конкурентов, таких как AMD и Google, создают вызовы. Но преимущество Nvidia — не только в аппаратном обеспечении, а в экосистеме программного обеспечения CUDA, которая удерживает разработчиков и компании на своей платформе. Пока ИИ-нагрузки требуют универсальности и производительности для разных моделей и фреймворков, защитный ров Nvidia сохранится.

Технический анализ Nvidia

На момент написания акции Nvidia (NVDA) торгуются около $186, демонстрируя ранние признаки восстановления после краткосрочного отката. RSI резко растет от средней линии около 50, что указывает на возможное нарастание бычьего импульса по мере усиления давления покупателей.

Тем временем полосы Боллинджера начинают немного сужаться, сигнализируя о потенциальном сжатии волатильности, которое может предшествовать направленному прорыву. Цена сейчас находится около средней полосы, что говорит о балансе между силами покупателей и продавцов.

Снизу уровни поддержки расположены на $180 и $168. Падение ниже $180 может спровоцировать дальнейшие продажи или ликвидацию стоп-лоссов, а пробой ниже $168 подтвердит более глубокую коррекцию. Сверху ключевое сопротивление находится на $208, где при пробое вероятно усиление фиксации прибыли и новых покупок.

Главный вывод

Потенциальный скачок Nvidia на $300 млрд — это не признак эйфории, а проверка реальности для тех, кто ставит на крах ИИ. Результаты компании подтверждают, что искусственный интеллект перешел из фазы обещаний в фазу доказательств. По мере того как капитал смещается от прототипов к платформам, вопрос уже не в том, выживет ли ИИ, а в том, как быстро он изменит каждый рынок, к которому прикоснется. Пока что Nvidia остается пульсом этой трансформации.

Для трейдеров, ориентирующихся в этой трансформации, платформы вроде Deriv MT5 предоставляют доступ к следующей фазе технологического ралли, а такие инструменты, как калькулятор Deriv, обеспечивают точность управления рисками по мере созревания рынка, движимого ИИ.

Приведённые показатели доходности не гарантируют будущих результатов.