Trump’ın Grönland hamlesiyle altın ve gümüş neden fırlıyor?

Altın ve gümüş, Washington’dan gelen dramatik jeopolitik risk artışının piyasalar tarafından sindirilmesiyle Asya işlemlerinin erken saatlerinde yeni rekor seviyelere yükseldi. ABD Başkanı Donald Trump’ın Grönland üzerinden Avrupalı müttefiklerine yönelik kapsamlı tarifeleri açıklaması, yatırımcıları sarstı, güvenli liman varlıklarına yönelimi tetikledi ve küresel hisse senetlerini huzursuz etti.

Bu hareketlerin enflasyon ya da faiz indirimleriyle pek ilgisi yoktu. Bunun yerine, ticaretin parçalanmasına, diplomatik kopuşlara ve tarifelerin jeopolitik bir kaldıraç olarak silah haline getirilmesine dair artan huzursuzluğu yansıtıyor. Atlantik’in iki yakasına yayılan gerilimlerle birlikte, altın ve gümüş yeniden enflasyona karşı koruma olmaktan çok siyasi barometre gibi davranıyor.

Altın ve gümüşü yükselten ne?

Altının patlayıcı yükselişinin doğrudan tetikleyicisi, Trump’ın ABD’nin Grönland’ı satın almasına izin verilmezse 1 Şubat’tan itibaren sekiz Avrupa ülkesine %10, Haziran’a kadar ise %25’e çıkacak tarifeler uygulama tehdidi oldu. Hedef alınan ülkeler arasında Almanya, Fransa, Danimarka, Birleşik Krallık, İsveç, Norveç, Finlandiya ve Hollanda yer alıyor – hepsi uzun süredir ABD’nin müttefiki.

Piyasalar yalnızca tarifelerin kendisine değil, oluşturduğu emsale de tepki verdi. Ticaret politikasının doğrudan toprak taleplerine bağlanması, ekonomik baskının keskin bir şekilde tırmandığını gösteriyor. Yatırımcılar hızla misilleme, politika felci ve uzayan belirsizlik riskini fiyatladı; bu koşullar altında altın tarihsel olarak iyi performans gösterir. Avrupalı yetkililer, bu adımın transatlantik ilişkilerde “tehlikeli bir aşağı yönlü sarmal” riski taşıdığı konusunda uyardı ve diplomasinin sonuçları kontrol altına almakta zorlanabileceği algısını güçlendirdi.

Gümüş de altını takip ederek yükseldi, ancak daha fazla dalgalanmayla. Altın, korku kaynaklı akışlardan neredeyse anında faydalanırken, gümüşün tepkisi güvenli liman talebi ile endüstriyel bozulma endişesinin bir karışımını yansıtıyor.

Avrupalı liderlerin yaklaşık 93 milyar € tutarındaki ABD mallarına misilleme önlemlerini açıkça tartışmasıyla, tedarik zincirlerinin parçalanması ve üretim faaliyetinin yavaşlaması korkuları da gümüş fiyatlarını desteklemeye başladı.

Neden önemli?

Bu yükseliş önemli çünkü değerli metallerin itici güçlerinde bir değişime işaret ediyor. Son dönemdeki altın gücü, güçlü ABD istihdam verilerine ve yakın vadede Federal Reserve faiz indirimi beklentilerinin azalmasına rağmen devam etti. Vadeli işlemler piyasası, bir sonraki Fed gevşemesini artık Haziran’dan önce fiyatlamıyor, ancak altın yükselmeye devam ediyor.

Bu ayrışma daha derin bir endişeye işaret ediyor. Yatırımcılar artık yalnızca faiz oranlarına veya enflasyon eğilimlerine odaklanmıyor. Bunun yerine, kolayca modellenemeyen veya korunamayan siyasi riske tepki veriyorlar.

Saxo Markets’in baş yatırım stratejisti Charu Chanana’nın da belirttiği gibi, asıl soru bunun “söylemden politikaya” geçip geçmeyeceği; çünkü bir kez son tarihler belirlendiğinde, piyasalar tehdidi gerçek olarak ele almak zorunda kalır.

Piyasalara, ticarete ve yatırımcılara etkisi

Daha geniş piyasa tepkisi hızlı oldu. Avrupa ve ABD hisse senedi vadeli işlemleri düştü, ABD doları ise euro, sterlin ve yen karşısında zayıfladı. Daha zayıf dolar, altın için geleneksel bir engeli ortadan kaldırarak yukarı yönlü ivmesini artırdı.

Önemli olan, bunun ABD tahvil getirileri yüksek kalmaya devam ederken gerçekleşmesi; bu da hareketin para politikası gevşemesinden ziyade riskten kaçış kaynaklı olduğunu gösteriyor.

Gümüşün rolü daha karmaşık. Ticaret gerilimleri küresel ekonomiyi resesyona sürüklemeden tırmanırsa, gümüş daha sıkı arz koşulları ve stratejik sektörlere olan maruziyeti nedeniyle altından daha iyi performans gösterebilir. Ancak, tarifeler sanayi üretimini anlamlı şekilde yavaşlatırsa, gümüş olumsuz büyüme manşetlerinde daha sert geri çekilmeler yaşayabilir. Bu çift yönlü maruziyet, gümüş piyasalarında şu anda görülen artan oynaklığı açıklıyor.

Yatırımcılar için mesaj net. Değerli metaller yeniden portföy sigortası olarak görülüyor. ETF girişleri ve türev pozisyonları, kurumsal talebin hızlandığını gösteriyor; fiziksel tüketim ise ikincil planda kalıyor. Odak noktası sermaye koruması, mücevher ya da endüstriyel kullanım değil.

Uzman görüşü

İleriye bakıldığında, altının kısa vadeli rotası Trump’ın tarife tehditlerinin uygulanıp uygulanmamasına veya müzakerelerle yumuşatılmasına bağlı. 1 Şubat, piyasalar için kritik bir tarih haline geldi. Politika eyleminin teyidi, altını keşfedilmemiş bölgelere daha da itebilir; bazı banka analistleri, misilleme gelirse ons başına 4.800 $’ın üzerindeki senaryoları şimdiden öngörüyor.

Gümüşün görünümü ise ticaret gerilimlerinin ekonomik dayanıklılıkla nasıl kesişeceğine bağlı. Sürekli jeopolitik stres ve istikrarlı büyüme birleşimi, göreli olarak gümüşü destekler. Ancak ticaret akışlarında keskin bir bozulma, muhtemelen altının farkı açmasına yol açar. Yatırımcılar ayrıca AB’nin nadiren kullanılan anti-zorlama mekanizmasını devreye alma tartışmalarını da yakından izliyor; bu araç, anlaşmazlığı önemli ölçüde tırmandırabilir.

Öne çıkan sonuç

Altının rekor kıran yükselişi, ekonomik zayıflıktan değil, siyasi şoktan kaynaklanıyor. Trump’ın Grönland bağlantılı tarife tehditleri, ticaret savaşı korkularını yeniden canlandırdı ve yatırımcıları reel varlıklara yöneltti. Gümüş de bu yükselişe katılıyor, ancak büyüme risklerine karşı daha hassas. Bu yükselişin devam edip etmeyeceği artık tek bir soruya bağlı: Bu tehditler politikaya dönüşecek mi, yoksa diplomasi yeniden kontrolü ele alacak mı?

Gümüş teknik görünümü

Gümüş yaklaşık 93 $’a yükselerek sadece 30 günde %38,7’lik bir artış kaydetti; işlem hacmi ise normal seviyelerin yaklaşık 15 katı olarak tahmin ediliyor – onlarca yıldır görülen en agresif gümüş rallilerinden biri. Bu hareket, gümüşü fiyat uzatma bölgesine sağlam şekilde yerleştiriyor ve teknik koşullar genellikle son aşama ya da patlama evreleriyle ilişkilendiriliyor. Altın da keskin şekilde yükselerek değerli metallerdeki genel ivme arka planını güçlendirdi.

Trend gücü inkâr edilemez seviyede. ADX okumaları 52 civarında ve çok güçlü, olgun bir trende işaret ediyor; momentum göstergeleri ise tüm zaman dilimlerinde aşırıya kaçmış durumda: RSI günlük grafikte 70’in üzerinde, haftalıkta 86’ya yakın ve aylıkta 90’ın üzerinde. Bu kombinasyon güçlü bir yukarı ivmeyi yansıtıyor, ancak rallinin olgunlaşmasıyla birlikte artan tükenme riskine de işaret ediyor.

Fiyat, genişleyen volatiliteyle üst Bollinger Bandı boyunca hareket etmeye devam ediyor – klasik bir parabolik profil. Aynı zamanda, en yakın yapısal olarak anlamlı destek 73 $ civarında ve mevcut seviyelerin %20’den fazla altında; bu da hareketin ne kadar aşırıya kaçtığını vurguluyor. Tarihsel olarak, ADX bu aşırı seviyelere ulaştığında, ivme kaybı genellikle sığ konsolidasyonlardan ziyade keskin ve hızlı geri çekilmelerle sonuçlanır.

Altın teknik görünümü

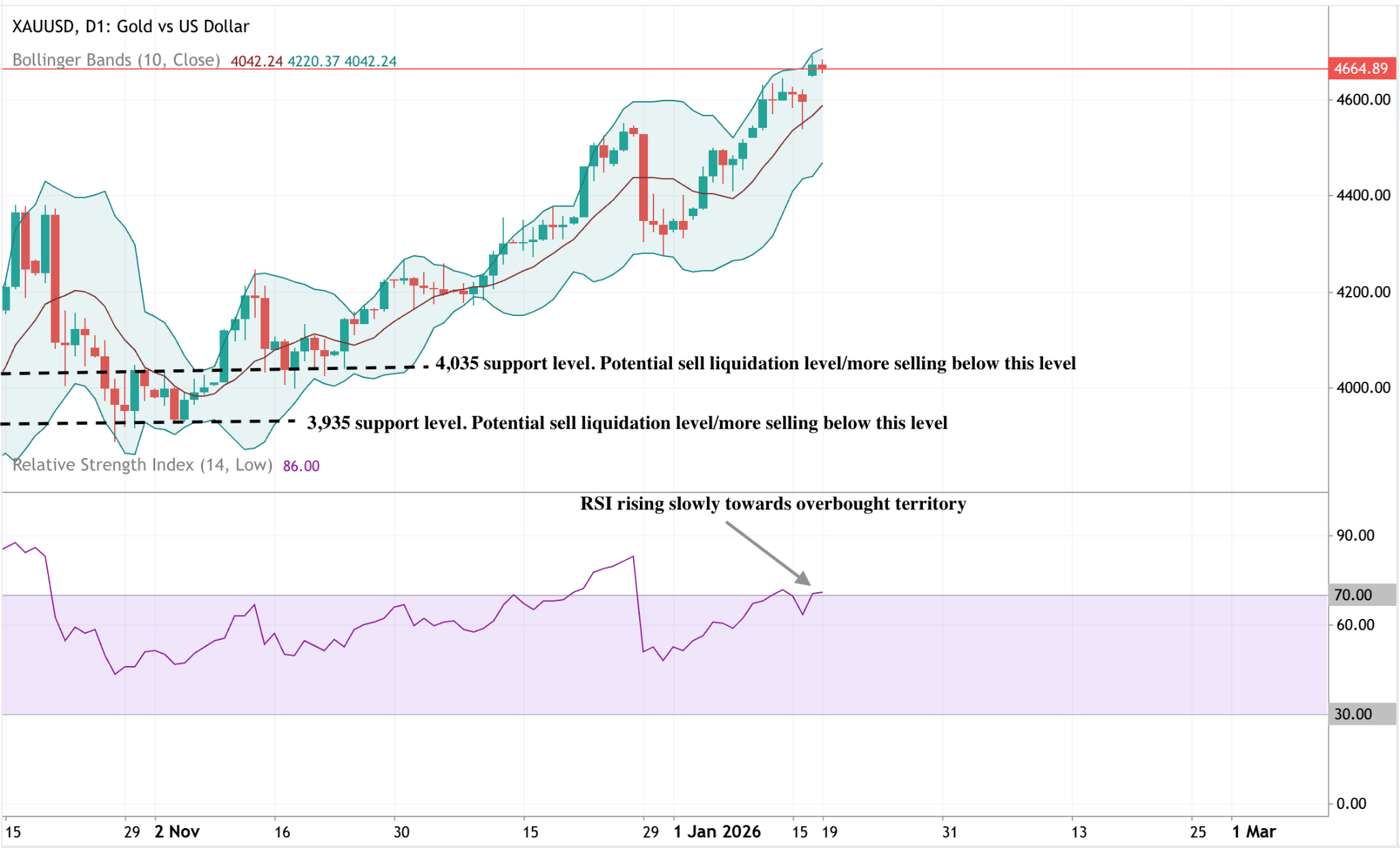

Altın, güçlü bir yukarı uzamanın ardından son zirvelerine yakın işlem görmeye devam ediyor; fiyat, üst Bollinger Bandına baskı yapıyor – bu, kalıcı bir yükseliş ivmesinin işareti ancak aynı zamanda kısa vadeli aşırıya kaçışın da göstergesi. Volatilite yüksek seyrediyor ve bu, düşük inançlı bir sürüklenmeden ziyade güçlü katılımı yansıtıyor.

Momentum göstergeleri benzer koşulları gösteriyor: RSI aşırı alım bölgesine doğru kademeli olarak yükseliyor, bu da ivmenin sağlam olduğunu ancak artık agresif şekilde hızlanmadığını gösteriyor. Yapısal olarak, genel trend bozulmadan devam ediyor; fiyat 4.035 $ ve 3.935 $ bölgelerinin üzerinde kalıyor ve son fiyat hareketleri, ani bir trend dönüşünden ziyade konsolidasyona işaret ediyor.

Deriv Blog’da yer alan bilgiler yalnızca eğitim amaçlıdır ve finansal ya da yatırım tavsiyesi niteliği taşımamaktadır. Bilgiler zamanla güncelliğini yitirebilir ve bahsi geçen bazı ürün veya platformlar artık sunulmayabilir. Herhangi bir işlem kararı vermeden önce kendi araştırmanızı yapmanızı öneririz. Belirtilen performans rakamları, gelecekteki performans için bir garanti değildir.