Dlaczego złoto i srebro gwałtownie drożeją po grenlandzkim gambicie Trumpa

Złoto i srebro wzrosły do nowych rekordowych poziomów podczas wczesnych notowań w Azji, gdy rynki przetrawiały dramatyczną eskalację ryzyka geopolitycznego ze strony Waszyngtonu. Ogłoszenie przez prezydenta USA Donalda Trumpa szeroko zakrojonych ceł na europejskich sojuszników w związku z Grenlandią zszokowało inwestorów, wywołując gwałtowny napływ kapitału do aktywów bezpiecznej przystani i destabilizując globalne rynki akcji.

Te ruchy nie miały wiele wspólnego z inflacją czy obniżkami stóp procentowych. Odzwierciedlają one rosnący niepokój związany z fragmentacją handlu, załamaniem dyplomatycznym oraz wykorzystywaniem ceł jako narzędzia nacisku geopolitycznego. W miarę jak napięcia rozlewają się przez Atlantyk, złoto i srebro ponownie zachowują się jak barometry polityczne, a nie zabezpieczenie przed inflacją.

Co napędza wzrost cen złota i srebra?

Bezpośrednim katalizatorem gwałtownego ruchu złota jest groźba Trumpa nałożenia 10% ceł od 1 lutego, rosnących do 25% do czerwca, na osiem krajów europejskich, jeśli USA nie uzyskają zgody na zakup Grenlandii. Do krajów objętych sankcjami należą Niemcy, Francja, Dania, Wielka Brytania, Szwecja, Norwegia, Finlandia i Holandia – wszyscy to wieloletni sojusznicy USA.

Rynki zareagowały nie tylko na same cła, ale także na precedens, jaki one tworzą. Bezpośrednie powiązanie polityki handlowej z żądaniami terytorialnymi stanowi poważną eskalację presji ekonomicznej. Inwestorzy szybko uwzględnili w wycenach ryzyko odwetu, paraliżu decyzyjnego i przedłużającej się niepewności – warunków, w których złoto historycznie zyskuje. Europejscy urzędnicy ostrzegli, że ten ruch grozi „niebezpieczną spiralą w dół” w relacjach transatlantyckich, wzmacniając poczucie, że dyplomacja może mieć trudności z opanowaniem skutków.

Srebro podąża za złotem w górę, choć z większą zmiennością. Podczas gdy złoto niemal natychmiast korzysta z napływu kapitału napędzanego strachem, reakcja srebra odzwierciedla mieszankę popytu na bezpieczną przystań i obaw o zakłócenia w przemyśle.

W sytuacji, gdy europejscy przywódcy otwarcie rozważają środki odwetowe na amerykańskie towary o wartości nawet 93 mld euro, obawy o rozbicie łańcuchów dostaw i spowolnienie produkcji zaczynają również wspierać ceny srebra.

Dlaczego to ma znaczenie

Ta hossa ma znaczenie, ponieważ sygnalizuje zmianę czynników napędzających metale szlachetne. Ostatnia siła złota utrzymuje się mimo mocnych danych z amerykańskiego rynku pracy i słabnących oczekiwań na szybkie obniżki stóp przez Federal Reserve. Rynki kontraktów terminowych wyceniają kolejne luzowanie Fed najwcześniej na czerwiec, a mimo to złoto nadal rośnie.

Ta rozbieżność podkreśla głębszy niepokój. Inwestorzy nie skupiają się już wyłącznie na stopach procentowych czy ścieżce inflacji. Reagują na ryzyko polityczne, którego nie da się łatwo modelować ani zabezpieczyć.

Jak ujęła to Charu Chanana, główna strateg inwestycyjna Saxo Markets, kluczowe pytanie brzmi, czy to przejdzie „od retoryki do polityki”, ponieważ gdy terminy zostaną wyznaczone, rynki muszą traktować zagrożenie jako realne.

Wpływ na rynki, handel i inwestorów

Szersza reakcja rynków była natychmiastowa. Europejskie i amerykańskie kontrakty terminowe na akcje spadły, podczas gdy dolar amerykański osłabił się wobec euro, funta i jena. Słabszy dolar usunął tradycyjną przeszkodę dla złota, wzmacniając jego wzrostowy impet.

Co istotne, dzieje się to nawet przy utrzymujących się wysokich rentownościach amerykańskich obligacji, co potwierdza, że ruch napędzany jest awersją do ryzyka, a nie luzowaniem polityki pieniężnej.

Rola srebra jest bardziej złożona. Jeśli napięcia handlowe wzrosną bez wprowadzenia globalnej gospodarki w recesję, srebro może przewyższyć złoto dzięki ograniczonym warunkom podaży i ekspozycji na strategiczne branże. Jednak jeśli cła istotnie spowolnią produkcję przemysłową, srebro może doświadczyć gwałtowniejszych spadków w reakcji na negatywne informacje o wzroście. Ta podwójna ekspozycja tłumaczy zwiększoną zmienność widoczną obecnie na rynku srebra.

Dla inwestorów przekaz jest jasny. Metale szlachetne są ponownie traktowane jako ubezpieczenie portfela. Napływy do ETF-ów i pozycjonowanie na instrumentach pochodnych sugerują, że popyt instytucjonalny przyspiesza, nawet jeśli konsumpcja fizyczna pozostaje drugorzędna. Liczy się ochrona kapitału, a nie biżuteria czy zastosowania przemysłowe.

Perspektywy ekspertów

Patrząc w przyszłość, krótkoterminowa trajektoria złota zależy od tego, czy groźby celne Trumpa zostaną wdrożone, czy złagodzone w drodze negocjacji. 1 lutego stał się kluczową datą dla rynków. Potwierdzenie działań politycznych może popchnąć złoto głębiej na nieznane terytorium, a niektórzy analitycy bankowi już przedstawiają scenariusze powyżej 4800 USD za uncję, jeśli nastąpi odwet.

Perspektywy srebra zależą od tego, jak napięcia handlowe będą się krzyżować z odpornością gospodarczą. Utrzymujący się stres geopolityczny w połączeniu ze stabilnym wzrostem sprzyjałby srebru w ujęciu względnym. Jednak gwałtowne pogorszenie przepływów handlowych prawdopodobnie pozwoliłoby złotu powiększyć przewagę. Inwestorzy obserwują także dyskusje w UE dotyczące uruchomienia unijnego instrumentu przeciwdziałania przymusowi – rzadko używanego narzędzia, które może znacząco zaostrzyć spór.

Najważniejsze wnioski

Rekordowy wzrost cen złota to reakcja na szok polityczny, a nie słabość gospodarczą. Groźby celne Trumpa powiązane z Grenlandią ożywiły obawy o wojnę handlową i skierowały inwestorów ku twardym aktywom. Srebro również uczestniczy w tym ruchu, choć z większą wrażliwością na ryzyka wzrostu. Czy ta hossa się utrzyma, zależy teraz od jednego pytania: czy te groźby przełożą się na politykę, czy dyplomacja odzyska kontrolę?

Techniczna perspektywa dla srebra

Srebro wzrosło do około 93 USD, co oznacza niemal 38,7% wzrost w zaledwie 30 dni, przy szacowanym wolumenie obrotu około 15 razy wyższym niż zwykle – to jedna z najbardziej dynamicznych hoss na srebrze od dekad. Ruch ten plasuje srebro wyraźnie w strefie rozszerzenia cenowego, z warunkami technicznymi typowymi dla późnych faz trendu lub fazy „blow-off”. Złoto również gwałtownie wzrosło, wzmacniając ogólne tło momentum na rynku metali szlachetnych.

Siła trendu pozostaje niezaprzeczalna. Odczyty ADX w okolicach 52 wskazują na bardzo silny, dojrzały trend, podczas gdy wskaźniki momentum są rozciągnięte na wszystkich interwałach: RSI powyżej 70 na wykresie dziennym, blisko 86 na tygodniowym i powyżej 90 na miesięcznym. Ta kombinacja odzwierciedla potężny impet wzrostowy, ale także podkreśla rosnące ryzyko wyczerpania w miarę dojrzewania hossy.

Cena nadal porusza się wzdłuż górnej wstęgi Bollingera przy rosnącej zmienności – klasyczny paraboliczny profil. Jednocześnie najbliższe istotne wsparcie strukturalne znajduje się w okolicach 73 USD, ponad 20% poniżej obecnych poziomów, co podkreśla, jak bardzo ruch ten jest rozciągnięty. Historycznie, gdy ADX osiąga takie ekstrema, każda utrata impetu zwykle prowadzi do gwałtownych, szybkich korekt, a nie płytkich konsolidacji.

Techniczna perspektywa dla złota

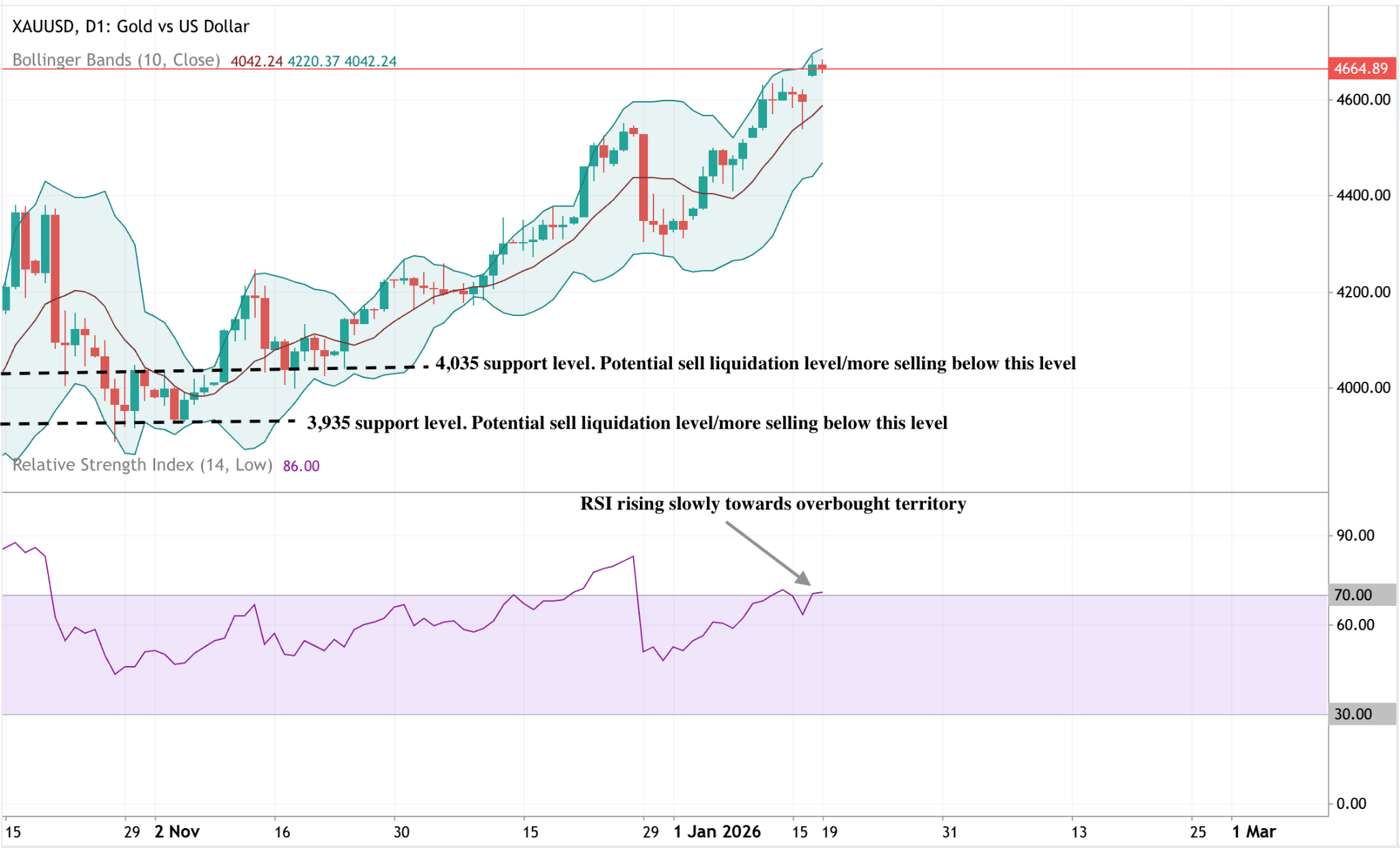

Złoto nadal handluje w pobliżu ostatnich szczytów po silnym ruchu wzrostowym, a cena napiera na górną wstęgę Bollingera – to oznaka utrzymującego się byczego momentum, ale także podwyższonego krótkoterminowego rozciągnięcia. Zmienność pozostaje podwyższona, co odzwierciedla silny udział inwestorów, a nie dryf przy niskim przekonaniu.

Wskaźniki momentum pokazują podobne warunki: RSI stopniowo rośnie w kierunku strefy wykupienia, co sugeruje, że momentum jest solidne, ale nie przyspiesza już agresywnie. Strukturalnie, szerszy trend pozostaje nienaruszony, a cena utrzymuje się powyżej stref 4035 i 3935 USD, a ostatnie ruchy cenowe wskazują na konsolidację, a nie natychmiastowe odwrócenie trendu.

Informacje zawarte na blogu Deriv mają charakter wyłącznie edukacyjny i nie stanowią porady finansowej ani inwestycyjnej. Informacje mogą się zdezaktualizować, a niektóre wymienione produkty lub platformy mogą nie być już oferowane. Zalecamy samodzielne przeprowadzenie badań przed podjęciem jakichkolwiek decyzji inwestycyjnych. Przedstawione wyniki nie stanowią gwarancji przyszłych rezultatów.