ඩොලර් මත රඳා පවතින භාරකම අඩුවීමත් සමඟ රන් මධ්යම බැංකු මිලදී ගැනීම් එහි වර්ධනය තවදුරටත් පවත්වා ගන්නා ද?

ඔව්, මධ්යම බැංකු ඉල්ලුම රන්ගේ දිගුකාලීන ගමන හැඩගස්වන බලවත් බලයක් වන අතර, රටවල් ඇමරිකානු ඩොලර්වලින් තැන්පතු විවිධාකරණය කරමින් සහ ඩොලර් අඩු කිරීමේ ප්රවණතාවයක් ශක්තිමත් කරමින් සිටී. මෙම ස්ථායී නිල අංශ මිලදී ගැනීම් මිල සඳහා ශක්තිමත් පදනමක් සපයන අතර, අස්ථිර තත්ත්වයන්හිද ආරක්ෂක ජාලයක් ලෙස ක්රියා කරයි. ඒ සමඟම, කෙටි කාලීන දෘශ්යාවලිය වෙනස් වන පරාමිතීන් මත منحصر වන අතර — Federal Reserve ප්රතිපත්ති තීරණ, ඩොලර් ශක්තිය සහ පුළුල් දේශපාලන ආතතියන් ඇතුළු — ඒ අනුව රන් $3,450 වැදගත් ප්රතිරෝධය ඉක්මවිය හැකිද නැතහොත් එයට අඩු සීමාවක් යටතේ පවතිනවාද යන්න තීරණය වේ.

ප්රධාන කරුණු

- විදේශීය මධ්යම බැංකු දැන් ඇමරිකානු Treasury බද්ධතා වලට වඩා වැඩි ප්රමාණයක් රන් තබාගෙන සිටී, 1990 දශකය සිට පළවෙනි වතාවට.

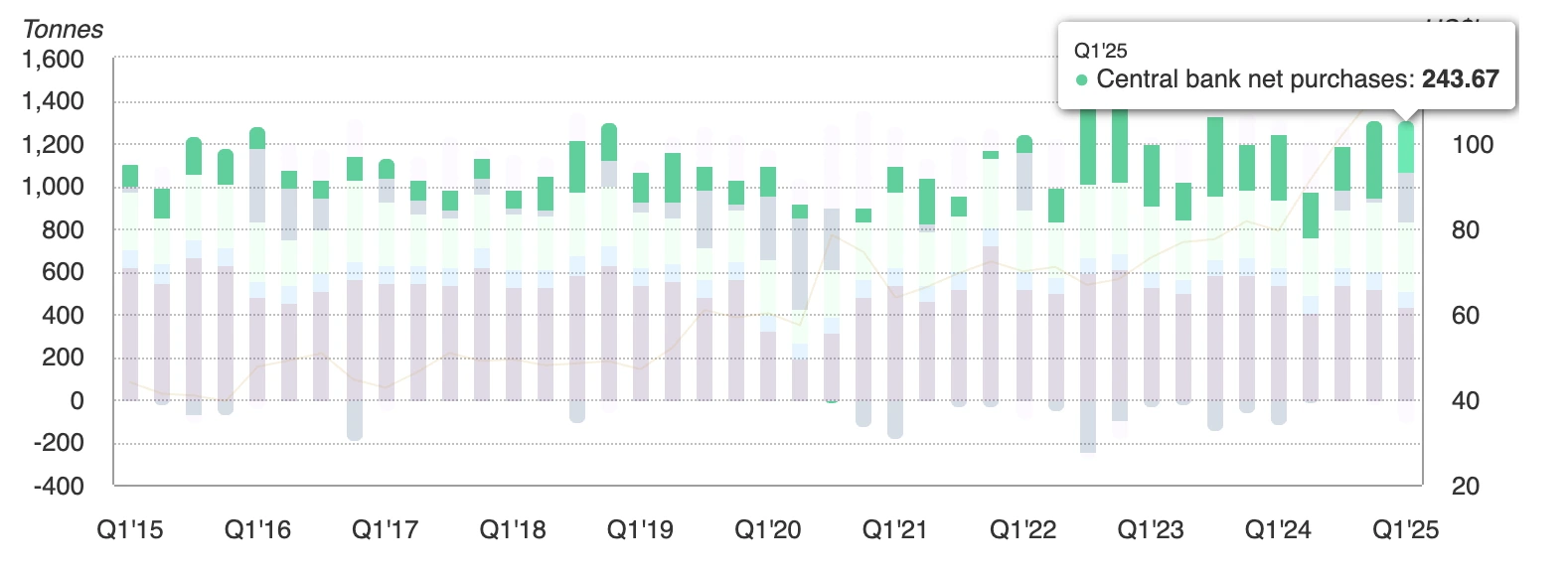

- 2023 පළවෙනි ත්රෛමාසිකයේ ගෝලීය නිල අංශ රන් ඉල්ලුම ටොන් 244 ක් වාර්තා කරමින් පසුගිය අවුරුදු පහේ සාමාන්යයට වඩා ඉහළට.

- රන් ආශ්රිත ETF මූල්ය ප්රවාහ 2023 පළවෙනි හමස්සියේදී බිලියන 38ක් වාර්තා කරමින්, 2022 වසරේ බිලියන 15ක ප්රවාහ අඩුවීමකට පසු.

- ඉන්දියාව සහ චීනයේ සිල්ලර මිලදී ගැනීම් ඉහළ යමින් පවතින අතර, ගෘහස්ථයන් තම ඉතිරි මුදල් රන් වෙත මාරු කරමින් සිටී.

- ASEAN සහ BRICS දේශීය මුදල් වෙළඳ ගනුදෙනු පද්ධති නිල වශයෙන් පිහිටුවමින්, ඩොලර් භාවිතය අඩු කිරීමට උත්සාහ කරමින්.

- ඩොලර්ගේ තැන්පතු කොටස 47% ට අඩු වී ඇති අතර, රන් කොටස 20% ට ආසන්නව ඉහළ යමින් පවතී.

- Fed ස්වාධීනත්වයට ඇති සැක සහ සැප්තැම්බර් මාසයේ අඩු පොලී අනුපාත ඉහළ අවස්ථා, ආදායම් නොලැබෙන දේපළ සඳහා ඉල්ලුම තවදුරටත් වැඩි කරයි.

රන් මධ්යම බැංකු මිලදී ගැනීම් සහ එහි තැන්පතු යටිතලය ලෙස ආපසු පැමිණීම

අලුත්ම World Gold Council දත්ත අනුව, මධ්යම බැංකු 2023 පළවෙනි ත්රෛමාසිකයේ ටොන් 244 ක් රන් මිලදී ගෙන ඇති අතර, මෙය වසර ගණනාවකට පසු ශක්තිමත්ම පළවෙනි ත්රෛමාසිකයයි.

රන් දැන් වාර්ෂික මුළු ප්රවාහයේ සමානවට අඩු වශයෙන් හතරවැනි කොටසක් ගණන් කරයි, 1960 දශකයේ අවසන් කාලය සිට ඉහළම ප්රතිශතයයි.

මෙම වෙනස එක් ප්රදේශයකට සීමා නොවෙයි. මිලදී ගැනීම් භූගෝලීය වශයෙන් පුළුල් වන අතර — චීනය සහ ඉන්දියාවෙන් මැදපෙරදිග සහ ලතින් ඇමරිකාව දක්වා — මධ්යම බැංකු ඩොලර් ප්රධාන දේපළවලින් ඉවත්වීම ප්රකාශ කරයි. 2022 දී රුසියාවේ තැන්පතු අත්අඩංගුවට ගැනීම මෙම නැවත සිතුවිල්ල වේගවත් කරමින්, Treasury හි දේශපාලන අවදානම පෙන්වා දුන්නේය.

ඩොලර් අඩු කිරීමේ ප්රවණතාවය කථනයෙන් ප්රතිපත්තියට

වසර ගණනාවක් තිස්සේ, ඩොලර් අඩු කිරීම යනු ප්රචාරණ වචනයක් විය. 2023 දී එය ප්රතිපත්තියක් බවට පත්ව ඇත.

ASEAN 2026–30 යුක්තිමය සැලැස්ම භාණ්ඩ සහ ආයෝජන සඳහා දේශීය මුදල් වෙළඳ ගනුදෙනු ප්රමුඛ කරයි. Bank of America විශ්ලේෂකයින් අනුව, මෙය පස් වසරක් ඇතුළත ඩොලර් ගණන් කිරීම 15% කින් අඩු කළ හැකි යැයි හඳුනා ඇත.

BRICS ආර්ථිකයන් ද ඩොලර් මඟ හරවා ගෙවීම් ජාල පුළුල් කරමින් සිටී, මුදල් හුවමාරු ගිවිසුම් සහ ගෙවීම් වේදිකා ඇතුළුව.

මෙම උත්සාහ දේශපාලන සාධකවලින් ශක්තිමත් කර ඇත, උදාහරණයක් ලෙස ට්රම්ප්ගේ ආරක්ෂක ප්රවණතාව වෙළඳ හවුල්කරුවන්ට අසීරුකම් ඇති කරමින්, ඩොලර් දේපළ අවි ලෙස භාවිතා කිරීම — නිරෝධායන සහ තැන්පතු අත්අඩංගුවට ගැනීම් — ප්රතිපත්තිකරුන්ට වේගයෙන් විවිධාකරණය කිරීමට බල කරයි.

අධ්යයන පර්යේෂණ පෙන්වන්නේ ඩොලර් තබා ගැනීමේ පෙනෙන වියදම සීමාවකට ඉහළ යන විට, විවිධාකරණය ස්වයං-ශක්තිමත් වන බවයි. එම සීමාව ඉක්මනින් දකින්නට ලැබිය හැකි අතර, සමහර විශ්ලේෂකයින් අනාවැකි කරන ආකාරයට ඩොලර් තැන්පතු කොටස ඊළඟ දශකය තුළ 50% ට අඩු විය හැකි බවයි — සියවස ආරම්භයේ 70% ඉක්මවූයේ සිට.

රන් ETF ප්රවාහ නැවත ආරම්භය විශ්වාසය මාරුවීමත් සමඟ

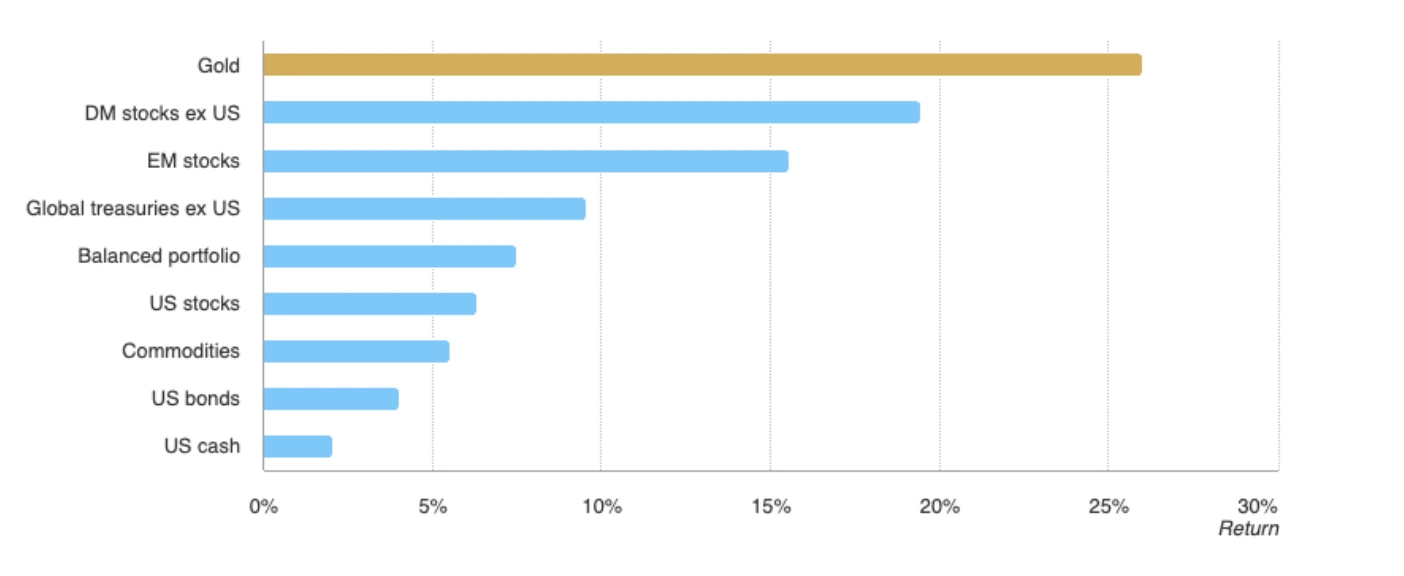

2023 දී, රන් MSCI ලෝක දර්ශකය සහ Bloomberg සමස්ත බොන්ඩ් දර්ශකය වඩා හොඳ කාර්ය සාධනයක් දැක්වූ අතර, ප්රධාන ගෝලීය දේපළ වර්ගවලට වඩා ඉහළ ගොඩනැගීමක් පෙන්වා, ඩොලර් ආරක්ෂාවට අමතරව ගෝලීය විශ්වාසයේ පදනමක් බවට පත්ව ඇත.

දෙවසරක් අඩු කාර්ය සාධනයකට පසු, ගෝලීය රන් ETF 2023 පළවෙනි හමස්සියේදී බිලියන 38 ක් පමණ ප්රවාහ වාර්තා කරමින්, 2020 සිට වසරකට ශක්තිමත් ආරම්භයක් සලසා ඇත. ඉන්දියානු සහ චීන ගෘහස්ථයන් ද ස්ථායී වටිනාකමක් ලෙස රන් භෞතිකව මිලදී ගැනීම ඉහළ මට්ටමට පත් කරමින් සිටී, දේශීය මුදල් අස්ථිරතාවට මුහුණ දීමත් සමඟ.

මෙම ප්රවණතාව ආසියාවට අභියස පැතිරුණහොත්, ස්පොට් මිල $3,400 ඉක්මවා $3,450 සහ ඊට ඉහළට යා හැකි ය. එතෙක්, රන් සහ ඩොලර් දර්ශකය අතර සම්ප්රදායික විරුද්ධ සම්බන්ධතාවය තවමත් පවතින අතර, ඩොලර් අඩු වීම රන් ශක්තිය තහවුරු කරයි.

Fed දේශපාලනය වර්ධනයට ඉන්ධන එක් කරයි

රන් වර්ධනයට වොෂිංටන්හි දේශපාලන අස්ථිරතාවද බලපායි. ජනාධිපති ට්රම්ප් Fed ආණ්ඩුකාර ලිසා කුක් ඉවත් කිරීමට උත්සාහ කිරීම නීතිමය ගැටුමක් ඇති කරමින් Federal Reserve ස්වාධීනත්වය පිළිබඳ නව සැකයක් ඇති කළේය.

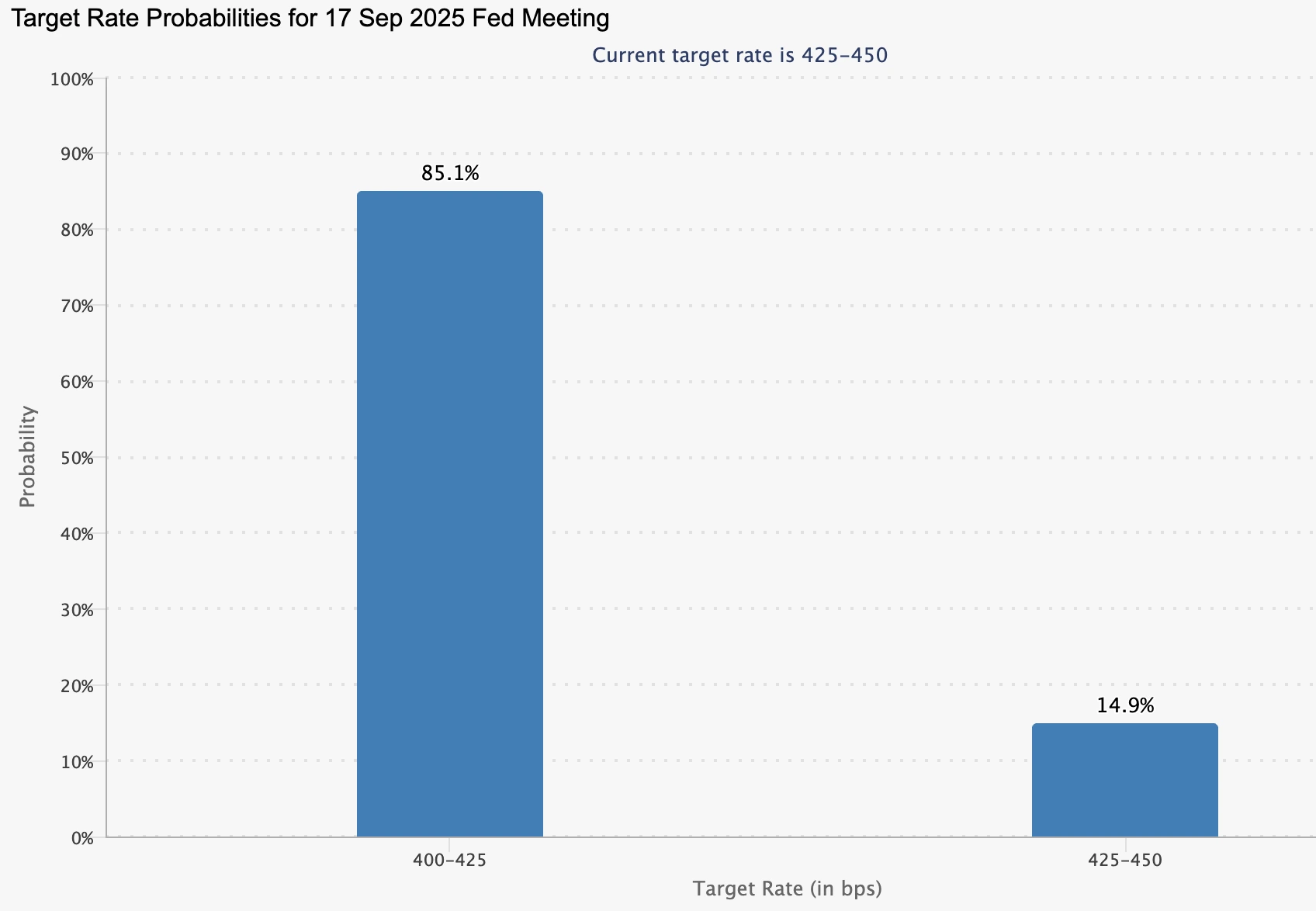

CME FedWatch අනුව, වෙළඳපොළ දැන් සැප්තැම්බර් මාසයේ පොලී අනුපාත අඩු කිරීමේ අවස්ථාව 85% ක් ලෙස ගණනය කරයි, සතියකට පෙර 84.7% සිට ඉහළ යමින්.

සභාපති පාවෙල් කම්කරු වෙළඳපොළේ සමහර සීතලවීම් පිළිගෙන ඇති නමුත්, ට්රම්ප් ප්රතිපත්තිවල ආර්ථික ආතතිය පිළිබඳ සැලකිලිමත් බව පෙන්වා ඇත.

අඩු පොලී අනුපාත රන් තබා ගැනීමේ අවස්ථා වියදම අඩු කරමින්, මධ්යම බැංකු සහ සිල්ලර ඉල්ලුම ශක්තිමත් කරයි. එතෙක්, ඩොලර් පොලී අපේක්ෂා අඩු වීමෙන් පසු හැරී ගොස්, රන් තවදුරටත් වර්ධනය වේ.

$3,400 දී රන් - ගතිකතාවක් ද නැතහොත් අවසන් වීමක් ද?

$3,400 මට්ටමේ රන්ගේ ස්ථායීභාවය වැදගත් මොහොතක් නිර්මාණය කර ඇත. දෘශ්යාවලිය පැහැදිලි මාර්ග දෙකට බෙදී යයි:

- ඉහළ යාමට බලපාන සාධක

- මධ්යම බැංකු සහ ETF ඉල්ලුම වාරික නොවන, ව්යුහගත ඉල්ලුමකි.

- ඩොලර් අඩු කිරීමේ ප්රතිපත්ති දිගුකාලීන ප්රවාහයන් ස්ථාපිත කරයි.

- සැප්තැම්බර් Fed පොලී අනුපාත අඩු කිරීමේ බලාපොරොත්තු ඉහළින් පවතින අතර, රන් තබා ගැනීමේ අවස්ථා වියදම අඩු කරයි.

- මධ්යම බැංකු සහ ETF ඉල්ලුම වාරික නොවන, ව්යුහගත ඉල්ලුමකි.

- අඩු වීමේ අවදානම්

- 2023 දෙවන ත්රෛමාසිකයේ ඇමරිකානු GDP 3.3% කින් විස්තීර්ණ වී ඇති අතර, ආර්ථික ස්ථායීභාවය පෙන්වයි.

- ආර්ථික ආතතිය ඉලක්කයට ඉහළින් පවතින අතර, Fed පහසුකම් සැපයීම මන්දගාමී හෝ සීමාසහිත විය හැක.

- ශක්තිමත් ඩොලර් නැවත වර්ධනය වීම $3,450 ප්රතිරෝධය යටතේ ගතිකතාව නවතා දැමිය හැක.

- 2023 දෙවන ත්රෛමාසිකයේ ඇමරිකානු GDP 3.3% කින් විස්තීර්ණ වී ඇති අතර, ආර්ථික ස්ථායීභාවය පෙන්වයි.

රන් තාක්ෂණික අවබෝධය

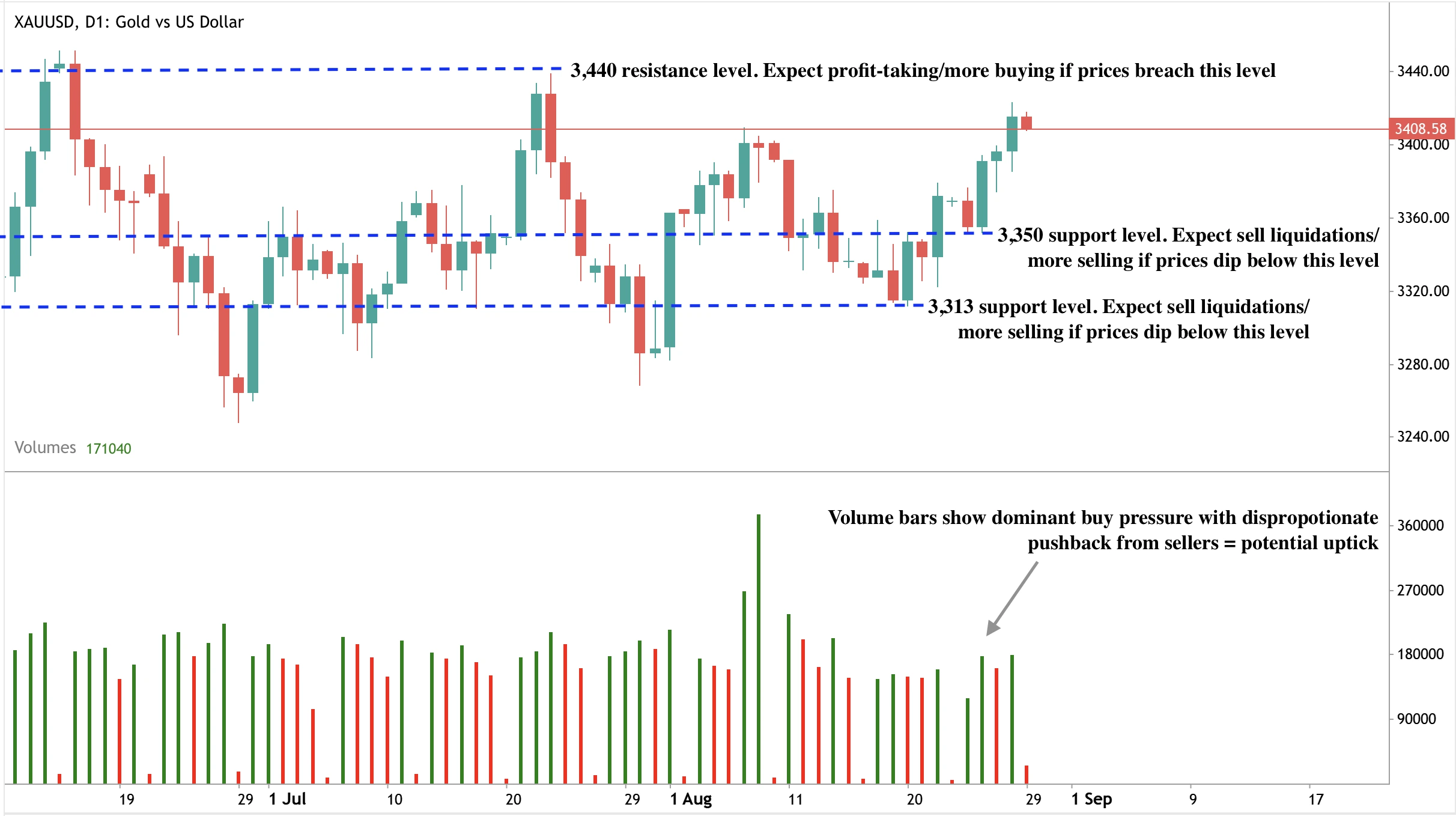

ලිවීමේ වේලාවේදී, රන් මාසික ඉහළ වර්ධනයෙන් ප්රතිරෝධ මට්ටමකට ආසන්නව පහළට හැරී ඇති අතර, හැරවීමක් සිදුවිය හැකි බව පෙන්වයි. එහෙත්, මිලදී ගැනීම් පීඩනය ප්රබල වන අතර විකුණුම්කරුවන්ගෙන් ප්රතිරෝධය අඩු වීම පෙන්වයි, ඉදිරියට තවත් ඉහළ යා හැකි බවට සංඥාවකි. මිල ඉහළ යාමක් සිදු වුවහොත්, $3,440 මට්ටමේ ප්රතිරෝධයක් මුහුණ දිය හැක. එසේ නොවුවහොත්, ගතිකතාව අඩුවීමෙන් රන් $3,350 සහ $3,313 මට්ටම්වලට සහාය ලබා ගත හැකි අතර, මෙය වෙළඳුන්ට නිරීක්ෂණය කළ යුතු ප්රධාන මට්ටම් වේ.

වෙළඳපොළ දෘශ්යාවලිය සහ මිල සිද්ධාන්ත

මධ්යම බැංකු සහ ETF ඉල්ලුම ස්ථායීව පවතිනවා නම්, $3,450 ඉක්මවීම නව තාක්ෂණික මිලදී ගැනීම් තරංගයක් ඇති කරමින් වාර්ෂික ඉහළ මට්ටම් වෙත මාර්ගය විවෘත කළ හැක. එසේ නොවුවහොත්, Fed පහසුකම් සැපයීම අඩු වීම හෝ ආර්ථික ආතතිය තවමත් ඉහළින් පවතිනවා නම්, රන් ප්රතිරෝධය යටතේ එකතු වී පහළට යා හැකි අවදානමක් ඇත.

ඕනෑම විටක, අවදානම් සමානය දිගුකාලීන මිල ඉහළ යාමට හේතු වේ. ඩොලර් ප්රමුඛතාවයේ ව්යුහගත අඩු වීම කෙටි කාලීන වෙළඳපොළ ගනුදෙනුවක් නොව, තැන්පතු පද්ධතියේ නැවත සංවිධානයක් වන අතර — රන් නැවත මධ්යස්ථානයේ පවතිනවා.

ආයෝජන අර්ථ දැක්වීම්

ආයෝජකයින් සඳහා, රන් සම්පූර්ණ ආයෝජනයක් නොව, පෝර්ට්ෆෝලියෝ විවිධාකරණයක් ලෙස පවතී. මධ්යම බැංකු තම තැන්පතු නැවත සැකසීමත්, ප්රතිපත්තිකරුන් ඩොලර් අඩු කිරීමේ යුක්තිමය අනුගමනය කිරීමත් සමඟ එහි භූමිකාව ශක්තිමත් වෙමින් පවතී. කෙටි කාලීනව, වෙළඳුන් $3,450 මට්ටම මූලික මොහොතක් ලෙස නිරීක්ෂණය කරයි. දිගු කාලීනව, ඩොලර් ප්රමුඛතාවයේ අඩුවීම රන්ගේ නැවත ආරම්භය තවමත් අවසන් වී නොමැති බව පෙන්වයි.

සැමවිටම අසන ප්රශ්න

මධ්යම බැංකු ඇමරිකානු Treasury වලට වඩා රන් වැඩි ප්රමාණයක් මිලදී ගන්නේ ඇයි?

Treasury දැන් වෙළඳපොළ සහ දේශපාලන අවදානම් දෙකම අඩංගු කරයි. 2022 දී රුසියාවේ තැන්පතු අත්අඩංගුවට ගැනීම ඩොලර් දේපළවල අසීරුකම පෙන්වා දුන්නේය, එහෙත් රන් නිෂ්පාදන, ද්රවීකරණය සහ පාර්ශවික අවදානම් නොමැති බව නිසා තැන්පතු සඳහා විශ්වාසදායක ය.

රන් $3,450 ඉක්මවිය හැකිද?

ඔව්, නමුත් මධ්යම බැංකු ඉල්ලුම සහ Fed ප්රතිපත්තිය අතර සමාන්තරතාවයක منحصر වේ. ශක්තිමත් ETF ප්රවාහ සහ ආසියානු සිල්ලර මිලදී ගැනීම් දැනටමත් මිලට සහාය දක්වයි, සහ සැප්තැම්බර් පොලී අනුපාත අඩු කිරීම පැහැදිලි ඉදිරියට යාමට හේතු විය හැක.

කොහොමද වර්ධනය නවතා දැමිය හැකි අවදානම්?

ඉහළ ගමන US ආර්ථිකය ස්ථායීව පවතිනවා නම්, ආර්ථික ආතතිය ඉහළින් පවතිනවා නම්, හෝ ඩොලර් නැවත ශක්තිමත් වුවහොත්, $3,450 ඉක්මවීම තහවුරු කර ගැනීම අපහසු විය හැක.

රන් ලෝක තැන්පතු දේපළ ලෙස ඩොලර් වෙනුවට පත්වෙමින්ද?

තවම නොවේ — ඩොලර් ගෝලීය තැන්පතු වල ප්රධානතම ස්ථානය පවතිනවා. නමුත් එහි කොටස 47% ට අඩු වී ඇති අතර, රන් 20% ට ආසන්නව ඉහළ යමින් පවතී, විවිධාකරණය වෙත පැහැදිලි මාරුවක් පෙන්වමින්. රන් ප්රතිස්ථාපනයක් නොව, පූරකයක් බවට පත්වෙමින් පවතී.

අසත්යතාවය:

මෙහි සඳහන් කාර්ය සාධන සංඛ්යාත අනාගත කාර්ය සාධනය සඳහා වගකීමක් නොවේ.