Является ли стратегия "покупать на падении" лучшей в 2025 году?

До сих пор в 2025 году то, что казалось хаосом на рынке, оказалось золотой жилой — по крайней мере для смелых инвесторов. Каждое колебание, каждое резкое падение, каждая так называемая "кровавая баня" превратились в возможность для покупки. А те, кто осмелился рискнуть? Они смеются, направляясь к банку.

Когда индекс S&P 500 достигает рекордных значений, а технологические акции, такие как Nvidia, восстанавливаются после каждого падения с новой силой, возникает один вопрос: не просто ли работает стратегия покупки на падении, а действительно ли она побеждает?

Рекордные значения Nasdaq

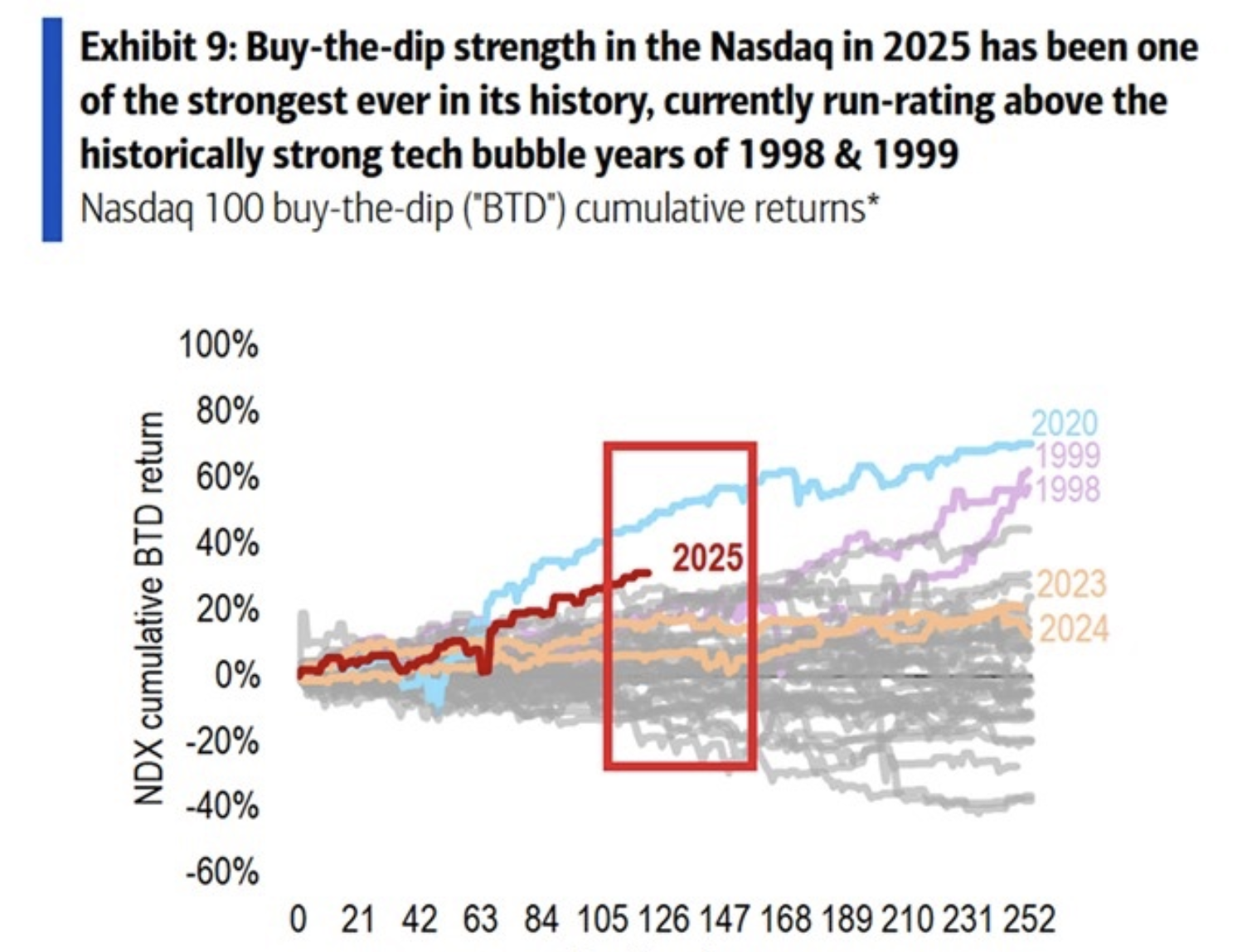

Начнем с цифр. По мнению аналитиков, если бы вы просто покупали Nasdaq 100 каждый раз, когда в этом году был спад, ваш доход составил бы примерно 32% — лучший результат для этой стратегии за пять лет. Для сравнения, в это же время в прошлом году доходность составляла скромные 5%.

Текущий темп позволяет предположить, что 2025 год станет лучшим годом для стратегии покупки на падении с 1985-го как минимум. Даже лучше, чем в бурные дни 1999 года.

И это было далеко не спокойное путешествие. Из 124 торговых дней Nasdaq падал в 51 из них. Это много красных свечей — но также много зеленых отскоков.

Акции Nvidia падают сильнее — и восстанавливаются быстрее

Если рынок в целом наградил покупателей на падении, то Nvidia практически провозгласила их королевскими особами.

Любимец рынка ИИ начал год под давлением DeepSeek из Китая, более дешевого конкурента в области машинного обучения. Затем наступил обвал: 27 января Nvidia зафиксировала самое сильное за всю историю однодневное падение — жестокие 17%. Ай.

Но эта боль быстро прошла. К началу февраля акция отскочила на 20%, готовясь к отчету о доходах. Это не было единичным случаем. В апреле Nvidia снова последовала за нисходящим движением рынка, на этот раз из-за опасений, связанных с предложенными Трампом тарифами. Акции упали на 33% до самого низкого уровня в году.

А затем, как вы и предполагали, очередной рост. Стремительный и бескомпромиссный. После достижения минимума Nvidia установила новые рекорды, акции выросли на 12% всего за последний месяц. Это была мечта для трейдеров, способных выдержать резкие падения и уверенно держаться.

Nvidia продолжает появляться в новостях Уолл-стрит

Это далеко не просто розничные трейдеры на Reddit, кидающие дротики. Уолл-стрит все больше убеждается, что окно для покупок на просадке у Nvidia — это не просто удача.

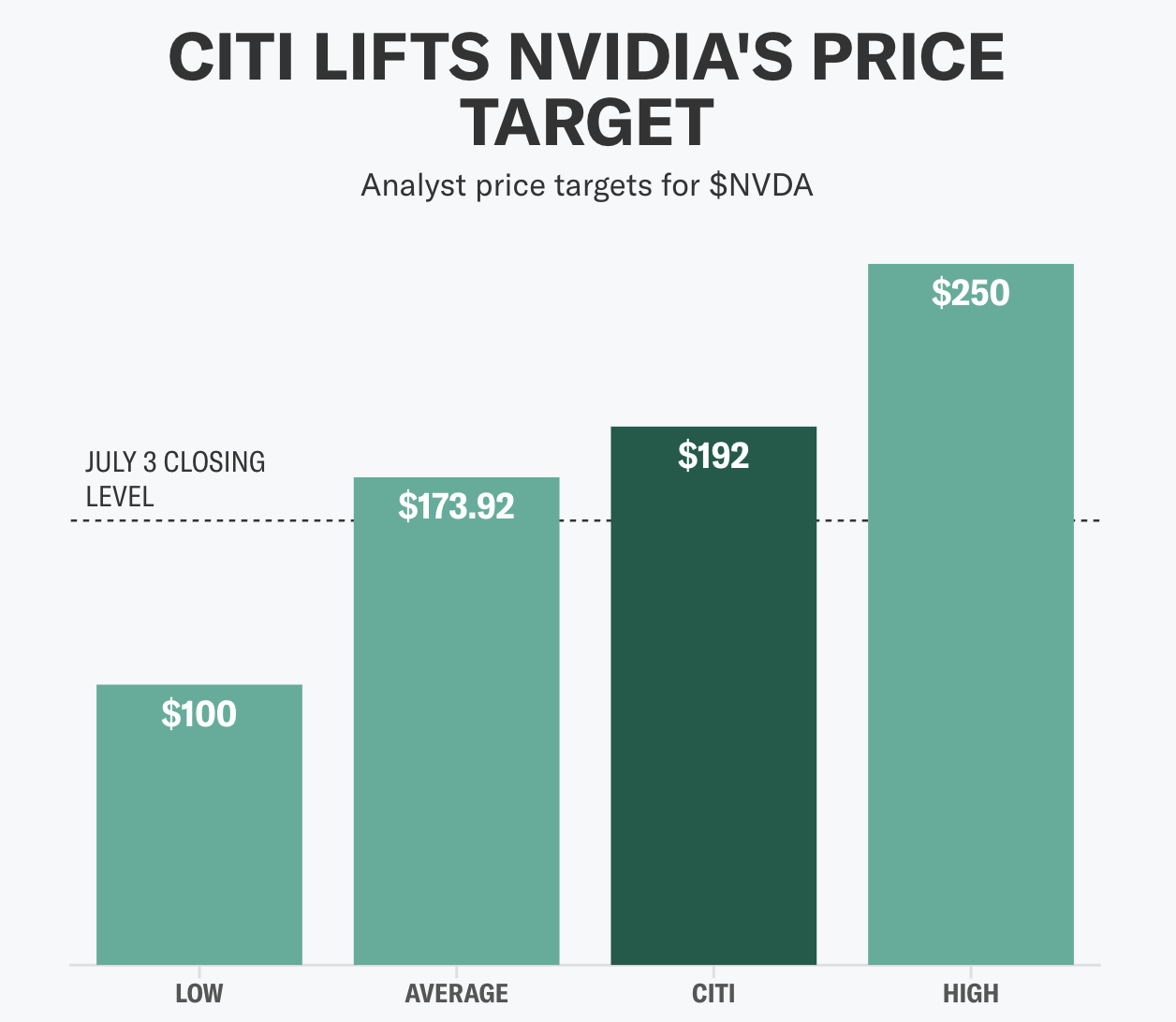

Citi недавно повысил целевую цену до $190, предполагая дополнительный рост на 15% от текущих уровней. Одна компания пошла еще дальше, установив целевую цену в $250 — стоимость Nvidia составила бы ошеломляющие $6 трлн.

Почему такой энтузиазм? Все просто: правительства покупают инфраструктуру ИИ, словно это новая электроэнергия. Аналитики Citi утверждают, что только суверенный спрос в этом году может приносить миллиарды долларов дохода. Ожидается, что в 2026 году он еще больше усилится.

Золотая лихорадка ИИ реальна

На недавней конференции Nvidia по генеративному ИИ инсайдеры предложили потенциальный эталон для национальной инфраструктуры ИИ: один суперкомпьютер или 10 000 GPU на каждые 100 000 государственных служащих. Подумайте об этом. Такое масштабирование может держать Nvidia занятым — и прибыльным — много лет.

Чипы Blackwell GB200 компании уже питают большинство этих проектов, и Citi считает, что развертывание только ускоряется. Проблемы с цепочкой поставок? В основном решены. Расширение стоек? «Происходит стремительно.» Ожидается, что переход к новым чипам GB300 пройдет гладко благодаря урокам, извлеченным из предыдущих запусков.

Глобальная гонка вооружений ИИ: зеленый свет с оттенком риска

Citi теперь ожидает рост доходов Nvidia от дата-центров на 5% в 2027 финансовом году и на 11% в 2028, причем продажи сетевого оборудования растут еще быстрее. Ожидается, что маржа стабилизируется на уровне около 70%, что отлично для компании с таким темпом роста.

Тем не менее, на горизонте всё еще видны тучи. Администрация Трампа может вновь ввести экспортные ограничения, особенно с учетом контроля за Малайзией и Таиландом из-за возможных косвенных поставок в Китай. Регуляторные риски остаются реальными, особенно для компании, находящейся в центре глобальной гонки вооружений ИИ.

Средневзвешенная стоимость доллара против тайминга/покупки на просадке

Если в этом году вам удавалось выбирать время, это несравнимо — покупка на просадке была золотоносной стратегией. Рынок отыгрывается с яростью, а график Nvidia скорее похож на батут, чем на трендовую линию. Добавьте к этому растущий спрос, бычьи прогнозы аналитиков и возможный рывок к капитализации в $4 трлн, и легко понять увереность трейдеров.

Но вот неприятный поворот: исследование Vanguard, проанализировавшее 90 лет данных S&P 500, показало, что даже идеальный тайминг для «покупки на просадке» уступал по доходности методом усреднения стоимости доллара (DCA), бросая вызов распространённому убеждению инвесторов о максимизации прибыли через тайминг.

Итак, в 2025 году, когда покупка на просадке и удержание позиции, особенно в акциях Nvidia, приносили прибыль, рынок был более чем готов вознаградить вас — но эта стратегия показала уязвимость в долгосрочной перспективе.

Но с точки зрения 2025 года волатильность в этом году была не врагом — а возможностью.

Прогноз Nvidia

На момент написания Nvidia демонстрирует признаки истощения покупательской активности после значительного ралли, намекая на возможный разворот. Однако объемы показывают, что доминирующее давление со стороны покупателей за последние несколько дней встретило непропорционально сильное сопротивление со стороны продавцов, намекая на то, что рост все еще возможен.

Если мы увидим рост, цены могут столкнуться с сопротивлением на уровне $161,55. Если же последует спад, цены могут найти поддержку на уровнях $141,75, $132,75 и $103,35.

Торговля просадками Nvidia — потенциально выигрышная стратегия? Вы можете спекулировать на динамике цены Nvidia с помощью аккаунта Deriv MT5.

Отказ от ответственности:

Приведенные показатели не гарантируют будущую доходность.