Биткоин падает, аналитики предупреждают: худшее может быть впереди

Последнее снижение биткоина встревожило и без того напряжённые рынки. После падения до примерно $64 000 на прошлой неделе крупнейшая в мире криптовалюта теперь более чем на 40% ниже своего октябрьского пика, что свело на нет большую часть оптимизма, определявшего конец 2025 года. То, что изначально казалось обычной коррекцией, начинает напоминать нечто более структурное.

Опытные трейдеры, технические аналитики и политики сейчас сходятся во мнении, вызывающем тревогу: биткоин, возможно, ещё не достиг своего настоящего дна. Прогнозы группируются в диапазоне от $50 000 до $42 000, и рынок переходит от краткосрочного шума к более глубокой переоценке рисков и ликвидности.

Что движет падением биткоина?

Продажи были вызваны не столько единичным шоком, сколько постепенным спадом ожиданий. Рост биткоина к шестизначным значениям в прошлом году был основан на притоке средств в ETF, улучшении регуляторных настроений и надеждах на то, что институциональный спрос обеспечит постоянный ценовой минимум. Этот нарратив ослаб, когда биткоин не смог удержаться выше ключевых психологических уровней, что спровоцировало механические продажи и ликвидации с использованием кредитного плеча.

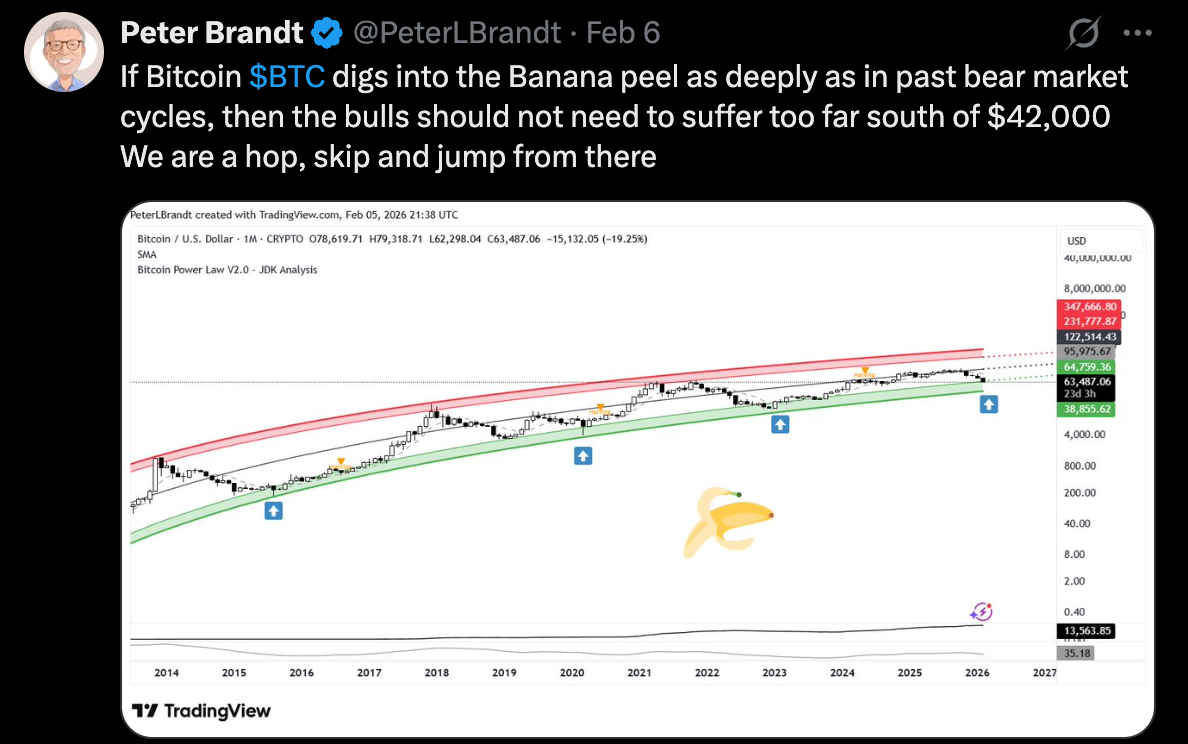

Известный графист Питер Брандт подлил масла в огонь, назвав недавнее падение «движением на банановой кожуре» — внезапным скольжением, которое застало трейдеров врасплох.

В посте на X Брандт предположил, что настоящее циклическое дно биткоина может быть ближе к $42 000, утверждая, что только более глубокая коррекция сможет перезагрузить настроения и позиции. Вместо того чтобы успокоить рынок, этот прогноз лишь усилил тревогу по поводу дальнейшего снижения.

Условия ликвидности также ужесточились. На прошлой неделе биткоин кратковременно опускался до $60 033 — это минимальный уровень с октября 2024 года, что вызвало самый резкий всплеск волатильности со времён краха FTX в 2022 году. Финансирование стало отрицательным, поскольку трейдеры спешили хеджироваться или открывать короткие позиции, усиливая нисходящий импульс.

Почему это важно

Падение биткоина важно, потому что рынок изменился. Криптовалюта больше не является нишевым активом, доминируемым розничными трейдерами. Хедж-фонды, торговые столы и биржевые продукты теперь усиливают как рост, так и падение, делая обвалы более быстрыми и мощными.

В центре внимания сейчас аналитик KillaXBT, чей прогноз по биткоину с середины 2025 года точно определил вершину рынка выше $100 000. Его вновь появившийся анализ указывает на то, что биткоин сейчас застрял в фазе распределения, когда крупные игроки продают на ростах, а не накапливают актив. Согласно модели, для формирования устойчивого основания может потребоваться финальная капитуляция в район $50 000.

Эту точку зрения подтверждают и индикаторы настроений. Такие показатели, как Crypto Fear and Greed, опустились до многолетних минимумов, что часто предшествует формированию дна, но исторически это происходит только после полной капитуляции продавцов.

Влияние на крипторынки и инвесторов

Более широкий крипторынок также испытывает давление. Альткоины в основном уступают биткоину, многие из них переживают ещё более резкие просадки на фоне снижения аппетита к риску. Stellar (XLM), например, за последнюю неделю упал более чем на 16% перед тем, как стабилизироваться около $0,16, демонстрируя осторожные признаки относительной устойчивости.

Поведение инвесторов также меняется. Вместо того чтобы пытаться поймать отскок в токенах с большой капитализацией, спекулятивный капитал переключается на более мелкие проекты, движимые нарративом, особенно связанные с искусственным интеллектом. Такая динамика напоминает поздние фазы предыдущих циклов, когда трейдеры ищут асимметричный рост при ограничении прямого воздействия волатильности биткоина.

Для долгосрочных держателей последствия носят более стратегический характер. Без формирования макрооснования — продолжительного периода стабилизации цены — дальнейшее снижение может изменить структуру портфелей, потоки в ETF и институциональные модели управления рисками на протяжении всего года.

Прогноз экспертов

Сигналы со стороны регуляторов добавляют ещё один уровень неопределённости. Член Совета управляющих Федеральной резервной системы Кристофер Уоллер недавно отметил, что оптимизм после выборов, который поддерживал крипторынки, может угасать, поскольку крупные финансовые компании пересматривают свою экспозицию и ужесточают управление рисками.

С рыночной точки зрения аналитики сходятся во мнении, что сейчас структура важнее настроений. Устойчивое падение ниже $60 000 увеличит вероятность движения к $50 000 или даже $42 000. Напротив, уверенное возвращение в район $70 000 поставит под сомнение медвежий сценарий и укажет на возвращение институционального спроса.

Пока не появится определённость, волатильность остаётся главным сигналом. Следующее движение биткоина, скорее всего, будет определяться не заголовками, а тем, сможет ли цена стабилизироваться без поддержки нарратива.

Технический взгляд на биткоин

Биткоин снизился в рамках своей текущей структуры: цена опустилась с верхней границы диапазона и стабилизировалась ближе к нижней части графика в районе $69 000. Полосы Боллинджера остаются расширенными, что указывает на повышенную волатильность после недавнего ускорения снижения, даже несмотря на то, что цена вернулась внутрь полос.

Индикаторы импульса показывают вялую динамику: RSI находится в боковом движении и ниже средней линии, что говорит о слабом импульсе после предыдущего снижения, а не о новом направленном движении. Сила тренда выглядит умеренной: показания ADX указывают на наличие тренда, но без выраженного доминирования направления.

Структурно цена остаётся ниже ранее определённых зон в районе $78 000, $90 000 и $96 000, что подчёркивает рыночную среду, характеризующуюся консолидацией после резкой переоценки, а не активным поиском цены.

Главный вывод

Падение биткоина показало, насколько хрупким был прошлогодний оптимизм. Аналитики предупреждают, что настоящее дно может быть ещё впереди, и рынок сталкивается с критическим испытанием структуры и уверенности. Будет ли эта фаза финальной капитуляцией или началом более глубокой коррекции, зависит от ликвидности, поведения институциональных игроков и способности биткоина сформировать устойчивое основание. Следующие несколько недель могут определить оставшуюся часть цикла.

Приведённые показатели доходности не гарантируют будущих результатов.