Łuk odkupienia Bitcoina: Czy wybicie powyżej 90 000 USD naprawdę się utrzyma?

Łuk odkupienia Bitcoina jest już w pełnym widoku, gdy największa na świecie kryptowaluta wspina się powyżej 90 000 USD, rodząc pytanie, czy to wybicie naprawdę się utrzyma. Ruch ten nastąpił po gwałtownym odbiciu z dołka około 80 400 USD sprzed zaledwie kilku dni, napędzanym w dużej mierze przez rosnące oczekiwania, że Federal Reserve może obniżyć stopy procentowe w grudniu oraz szerszy zwrot w kierunku aktywów ryzykownych, według raportów.

Jednak rajd Bitcoina opiera się na kruchym gruncie, ponieważ spot ETF-y nadal doświadczają słabych napływów, a miesięczna wydajność pokazuje spadek BTC o niemal 19%, co podkreśla nierówną podstawę odbicia.

Analitycy wyrazili opinię, że to napięcie między odnowionym optymizmem a pogarszającą się płynnością obecnie definiuje nastroje na rynku. Jeśli Bitcoin ma przekształcić to odbicie w coś trwałego, musi pokonać silny opór w strefie 92 000–95 000 USD oraz przyciągnąć zdecydowany powrót wolumenu detalicznego i udziału ETF-ów. To, czy te warunki się pojawią – czy też wybicie zgaśnie w kolejnym korekcyjnym spadku – zadecyduje o kolejnym rozdziale w tzw. łuku odkupienia Bitcoina.

Co napędza najnowszy ruch Bitcoina

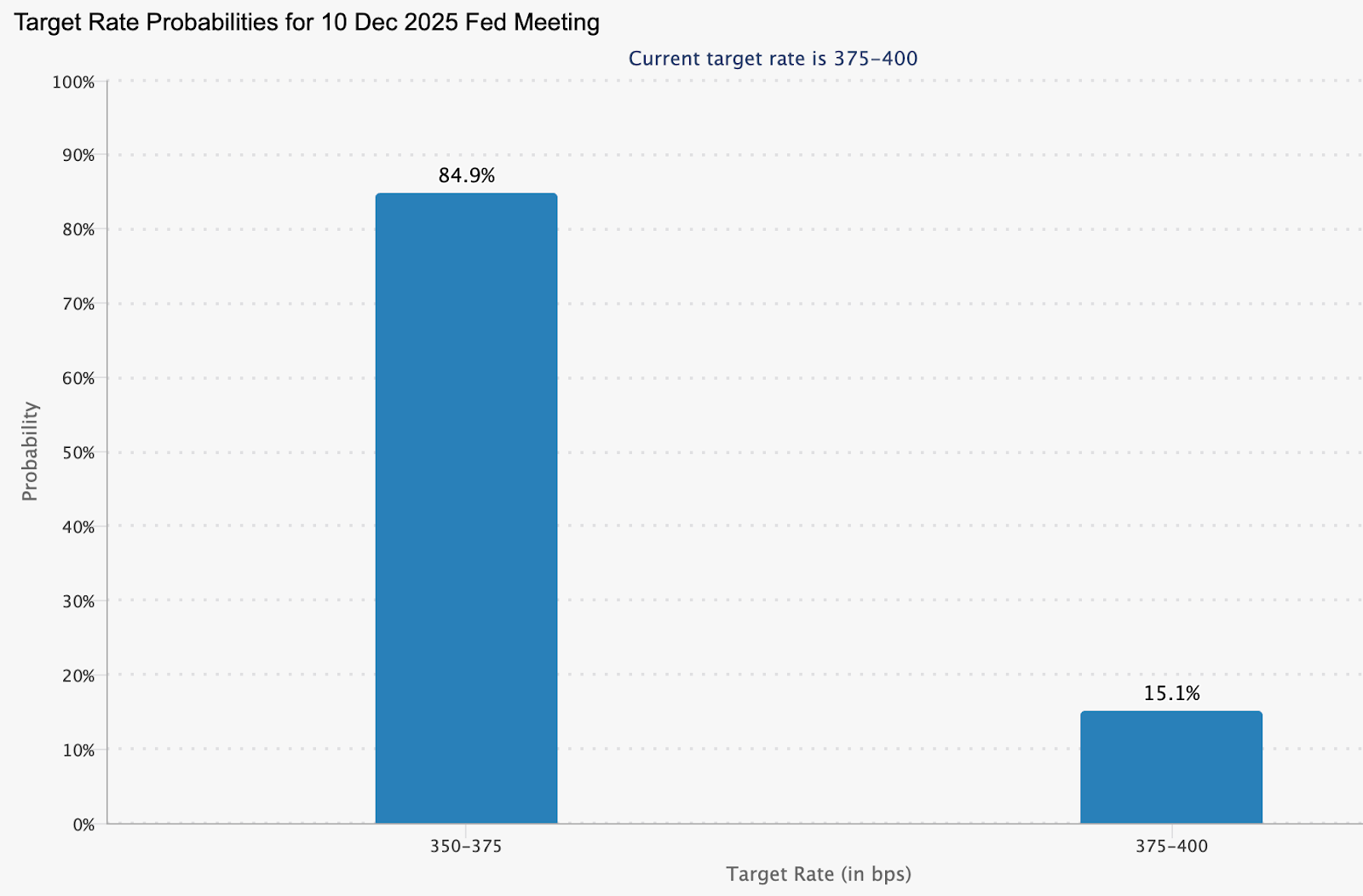

Najnowszy wzrost Bitcoina był częściowo napędzany przez zmieniające się oczekiwania makroekonomiczne. Traderzy przypisują teraz wyższe prawdopodobieństwo grudniowej obniżki stóp przez Federal Reserve, co pomaga napędzać odbicie apetytu na ryzyko na rynkach akcji i kryptowalut.

Ta zmiana nastrojów pomogła BTC odzyskać poziom 90 000 USD po spadku do rejonu 80 000 USD w zeszłym tygodniu. Jednak tło jest bardziej skomplikowane: inflacja pozostaje wysoka, co skłania analityków z QCP Capital do ostrzeżenia, że „podaż prawdopodobnie ograniczy BTC w okolicach połowy 90 000 USD”, sugerując, że rajd może zbliżać się do wyczerpania.

Krajobraz ETF-ów dodaje kolejny wymiar. Po tygodniach rekordowych odpływów, amerykańskie bitcoinowe ETF-y mają trudności z przyciągnięciem stałych napływów. Analitycy zauważają, że płynność pozostaje cienka, a popyt inwestorów jest ostrożny.

MicroStrategy – jeden z największych korporacyjnych posiadaczy Bitcoina – dopiero co zbliżył się do poziomów breakeven i jest obecnie na liście obserwacyjnej MSCI pod kątem wykluczenia, co potęguje niepewność co do ekspozycji instytucjonalnej. Te napięcia pozostają pod powierzchnią, nawet gdy ceny się odbijają, ujawniając rajd oparty bardziej na makro-pozycjonowaniu niż na silnych napływach kapitału.

Dlaczego to ma znaczenie

Rozbieżność między działaniami cenowymi a wskaźnikami strukturalnymi stała się punktem centralnym dla inwestorów. Torsten Slok, główny ekonomista w Apollo, zauważa, że typowa korelacja Bitcoina z Nasdaq osłabła w ostatnich tygodniach, ponieważ BTC spadał szybciej niż główne benchmarki technologiczne.

To rozłączenie rodzi pytania o problemy z płynnością specyficzną dla kryptowalut w czasie, gdy akcje stabilizują się. Tymczasem analitycy z 10X Research ostrzegają, że rynek może pokładać zbyt dużą wiarę w grudniową obniżkę stóp. Ich badania sugerują, że Bitcoin reaguje bardziej na komunikację i ton Fedu niż na faktyczne ruchy polityki.

Jeśli Powell zasygnalizuje ostrożność lub zbagatelizuje tempo przyszłego luzowania, rynki mogą szybko się odwrócić. Firma kwestionuje również założenia dotyczące wydatków z Treasury General Account (TGA) jako katalizatora płynności w kryptowalutach, zauważając, że poprzednie uwolnienia TGA potrzebowały nawet do dwóch miesięcy, aby przefiltrować się do ceny Bitcoina – jeśli w ogóle.

Wpływ na branżę, rynki i konsumentów

Najnowsze dane ujawniły, że powrót Bitcoina powyżej 90 000 USD mógł przywrócić pewną psychologiczną pewność, ale obraz strukturalny pozostaje nierówny. Aktywo nadal jest na minusie o 5% od początku roku, a produkty ETF dopiero niedawno ustabilizowały się po silnych odpływach, które przyczyniły się do spadku BTC do około 80 tys. USD. Odbicie przyniosło ulgę, ale rynek jest daleki od sygnalizowania czystego trendu wzrostowego.

Przepływy instytucjonalne dają przebłyski zmiany. CEO VALR, Farzam Ehsani, powiedział, że spot ETF-y odnotowały we wtorek napływy po raz pierwszy od tygodni – „wczesny znak, że płynność instytucjonalna wraca.” Traderzy monitorujący zachowanie cen przez Deriv MT5 zauważyli znaczenie poziomu 90 000 USD jako strukturalnego punktu zwrotnego, przy czym krótsze ramy czasowe pokazują zmienność między byczymi próbami a falami realizacji zysków. Tymczasem kalkulator handlowy Deriv staje się coraz bardziej przydatny dla traderów chcących oszacować koszty pozycji i ryzyko, gdy BTC flirtuje z głównym oporem.

Według obserwatorów rynku, wyniki Bitcoina nadal wpływają na szerszy kompleks aktywów cyfrowych. Decydujące utrzymanie powyżej 90 000 USD mogłoby zwiększyć płynność na rynkach altcoinów i stablecoinów. Przełamanie ryzyk mogłoby ponownie wywołać wymuszoną sprzedaż i osłabić zaufanie w całym sektorze.

Prognoza ekspertów

QCP Capital dostrzega wyraźny pas oporu w przedziale 92 000–95 000 USD, ostrzegając, że kurcząca się płynność może ograniczyć każdą próbę dalszego wzrostu. Wskazują zakres 80 000–82 000 USD jako kluczowy obszar wsparcia, który kupujący bronili podczas ostatniej wyprzedaży. Analitycy z 10X Research dodają, że jeśli utrzymają się historyczne opóźnienia płynności TGA, Bitcoin może konsolidować się do końca stycznia 2026, zmniejszając szanse na szybkie wybicie.

Nie wszyscy stratedzy wierzą, że dno zostało osiągnięte. Analityk Compass Point, Ed Engel, twierdzi, że rynki niedźwiedzia często cechują się „szybkimi rajdami ulgi, po których następuje agresywna sprzedaż przy wzrostach.” Chce zobaczyć netto akumulację od długoterminowych posiadaczy oraz bardziej zdecydowane pozycje krótkie na rynkach futures, zanim stanie się konstruktywny. Bez tych sygnałów Engel wskazuje ryzyko, że BTC może napotkać silny opór w okolicach 92 000–95 000 USD, co potencjalnie wywoła odnowiony spadek.

Kluczowe wnioski

Analitycy zauważają, że powrót Bitcoina powyżej 90 000 USD oznacza symboliczny punkt zwrotny w jego trwającym łuku odkupienia, ale fundamenty tego rajdu pozostają słabe. Opór w pobliżu 92 000–95 000 USD, słabe napływy ETF-ów oraz historycznie kruchy koniec roku pod względem płynności stanowią wyzwania dla trwałości wybicia.

Następna faza będzie zależeć od tego, jak rynki przyswoją grudniowe komunikaty Fedu, czy powrócą traderzy detaliczni oraz czy wzmocnią się napływy instytucjonalne. Te siły zadecydują, czy odrodzenie Bitcoina będzie kontynuowane – czy zatrzyma się na znanym oporze.

Techniczne spostrzeżenia dotyczące Bitcoina

Na początku pisania Bitcoin (BTC/USD) próbuje odbicia z niedawnych minimów, handlując tuż powyżej 91 200 USD po odbiciu z kluczowej strefy wsparcia 84 900 USD. Utrzymanie tego poziomu jest kluczowe – przebicie poniżej może wywołać likwidacje sprzedaży i ponownie otworzyć trend spadkowy. Po stronie wzrostowej BTC stoi teraz przed dwoma ważnymi poziomami oporu: 110 600 USD i 115 165 USD, gdzie traderzy mogą szukać realizacji zysków lub odnowionego zainteresowania kupnem, jeśli cena zdoła zbudować wystarczający impet, by je przetestować ponownie.

Ruch cen pozostaje w obrębie wstęg Bollingera, przy czym BTC zaczyna przesuwać się w kierunku środkowej wstęgi po długim okresie słabości. Sugeruje to wczesne oznaki stabilizacji, choć szerszy trend nadal jest ostrożny, dopóki nie nastąpi czyste wybicie powyżej stref oporu.

Wskaźnik RSI gwałtownie wzrósł do około 61, wspinając się z powrotem w kierunku linii środkowej po czasie spędzonym w warunkach wyprzedania. Ta zmiana podkreśla poprawę byczego impetu, ale z dużym zapasem przed osiągnięciem poziomów wykupienia, co sugeruje, że odbicie może mieć jeszcze przestrzeń do wzrostu, jeśli kupujący nadal będą wchodzić na rynek.

Cytowane wyniki nie stanowią gwarancji przyszłych rezultatów.