Bitcoin wchodzi do systemu bankowego, gdy siły makro podnoszą kryptowaluty

.png)

Według analityków, ostatni wzrost Bitcoina napędzany jest przez siły makroekonomiczne, a nie przez wewnętrzny hype kryptowalutowy. Łagodniejszy odczyt inflacji w USA, złagodzenie globalnych warunków finansowych oraz szeroko zapowiadana podwyżka stóp procentowych przez Bank of Japan połączyły się, aby podnieść aktywa ryzykowne na całym rynku.

Bitcoin przebił poziom 87 000 USD podczas sesji azjatyckiej, a ether i główne altcoiny podążyły za nim, gdy rynki uznały, że warunki monetarne pozostają sprzyjające mimo zaostrzenia głównych stóp procentowych.

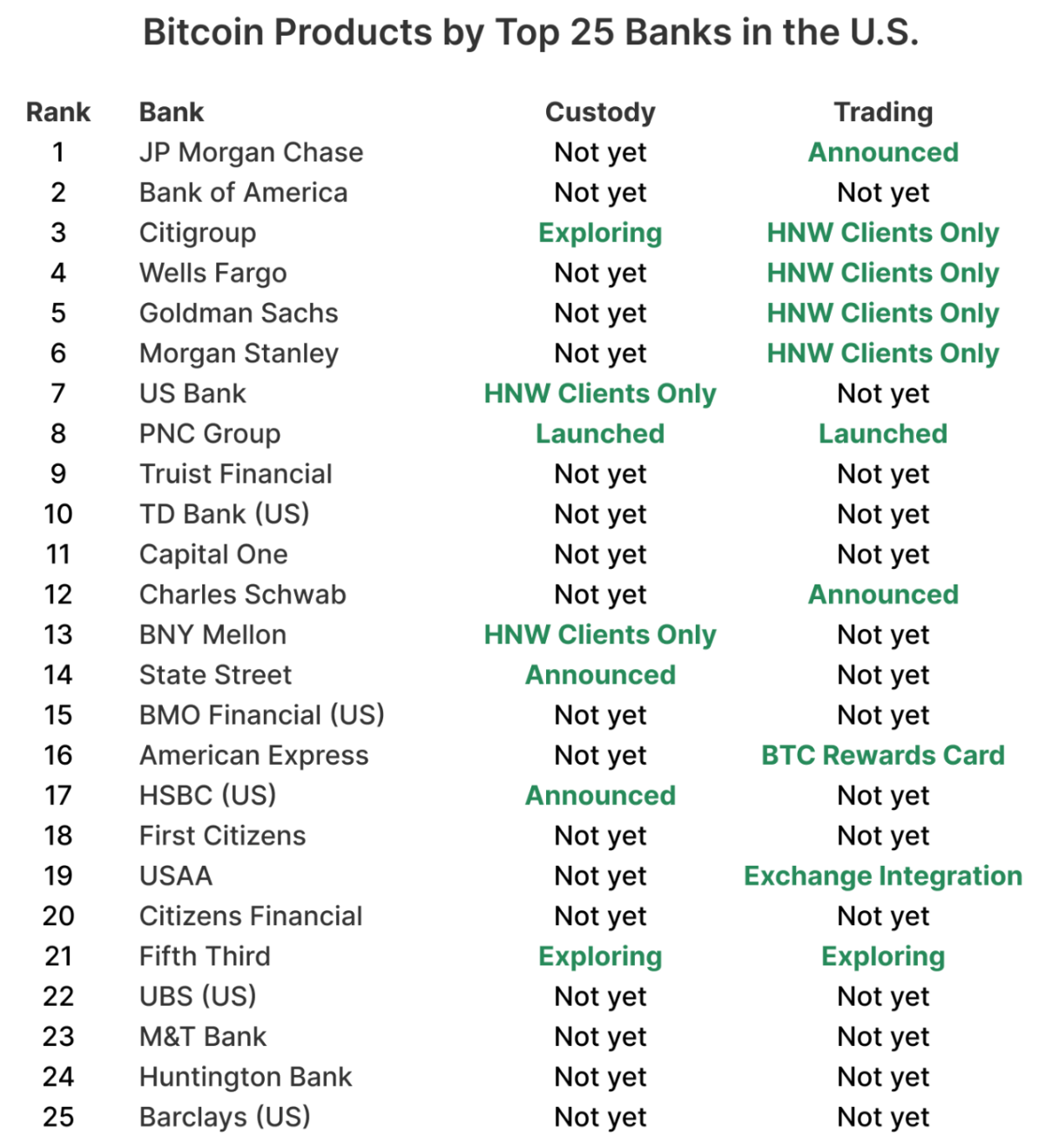

To, co wyróżnia tę hossę, to jej fundamenty. Wraz ze wzrostem cen pod wpływem ulgi makroekonomicznej, Bitcoin jest jednocześnie wchłaniany przez system bankowy. Niemal 60% największych banków w USA przygotowuje się obecnie do bezpośredniej sprzedaży, przechowywania lub doradztwa w zakresie Bitcoina, co sygnalizuje, że kolejna faza rozwoju kryptowalut nie dotyczy już odkrywania, lecz normalizacji.

Co napędza hossę na rynku kryptowalut?

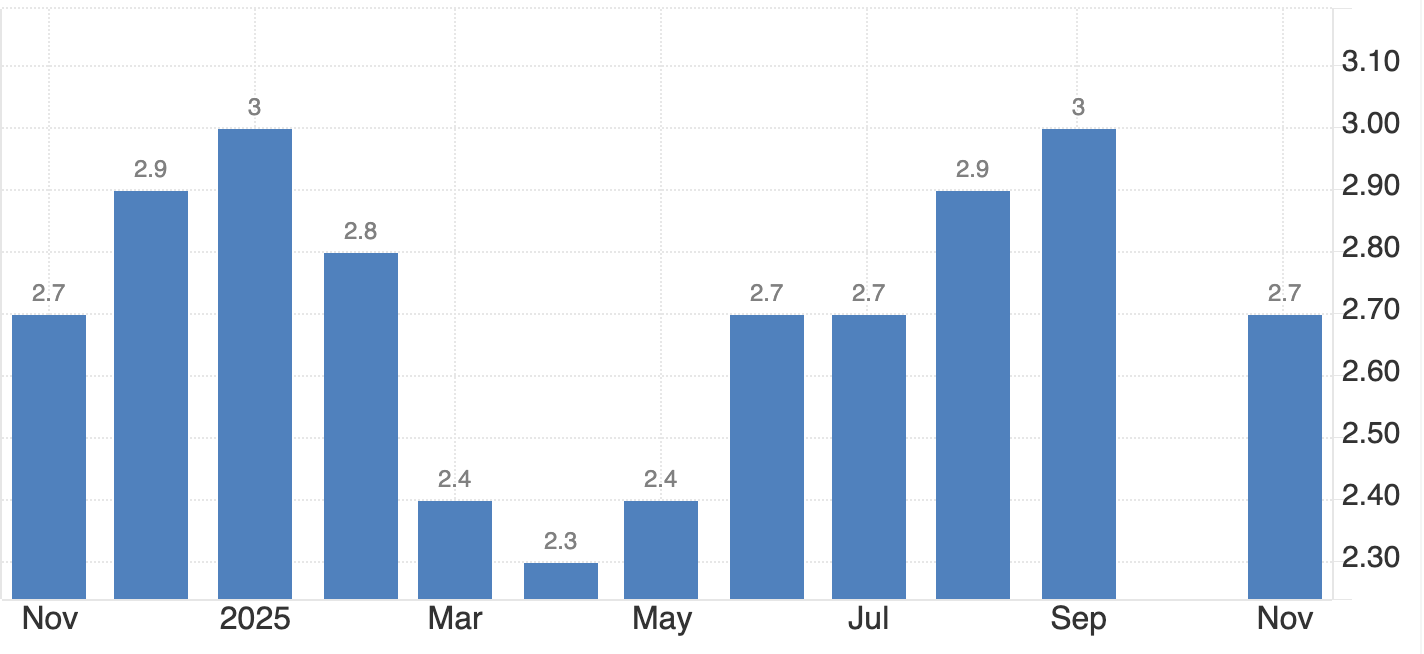

Bezpośrednim katalizatorem były banki centralne, a nie blockchainy. Bank centralny Japonii podniósł swoją stopę polityczną do 0,75%, najwyższego poziomu od prawie 30 lat, co na krótko podniosło rentowność 10-letnich obligacji rządowych do 2% po raz pierwszy od 2006 roku.

Zamiast wywołać szok risk-off, ruch ten został płynnie wchłonięty. Jen osłabił się, azjatyckie akcje wzrosły, a rynki globalne potraktowały tę decyzję jako potwierdzenie, że realne stopy procentowe pozostają ujemne, a płynność jest nienaruszona.

Jednocześnie dane o inflacji w USA zaskoczyły pozytywnie, ożywiając oczekiwania, że Federal Reserve może rozpocząć obniżki stóp procentowych w nadchodzących miesiącach.

To połączenie złagodziło warunki finansowe i przywróciło apetyt na aktywa ryzykowne, w tym kryptowaluty. Bitcoin i ether przebiły kluczowe poziomy techniczne, a szerszy rynek kryptowalut zyskał, nawet gdy likwidacje pozycji z dźwignią oczyściły zatłoczone pozycje.

Ta ulga napędzana przez czynniki makroekonomiczne jest istotna, ponieważ zmienia postrzeganie roli kryptowalut. Bitcoin coraz częściej handlowany jest jako globalny barometr płynności, a nie wyłącznie spekulacyjny aktyw, reagując na te same siły, które napędzają rynki akcji, walut i kredytów.

Dlaczego Bitcoin wchodzi teraz do systemu bankowego

Podczas gdy ceny reagują na sygnały makroekonomiczne, historia strukturalna rozwija się ciszej. Przez lata amerykańskie banki traktowały Bitcoina jako coś do obserwacji, a nie do oferowania. Zasady kapitałowe, obawy o przechowywanie i ryzyko reputacyjne trzymały kryptowaluty poza głównym systemem bankowym. To podejście właśnie się zmienia.

Zgodnie z danymi River, niemal 60% z 25 największych banków w USA jest na drodze do oferowania usług związanych z Bitcoinem, czy to poprzez handel, przechowywanie, czy produkty doradcze.

Wprowadzenie ETF-ów na Bitcoina w 2024 roku było punktem zwrotnym. Pozwoliły one bankom zaspokoić popyt klientów w znanych ramach regulacyjnych, jednocześnie outsourcując złożoność operacyjną. Co istotne, przepływy ETF-ów poruszały się gwałtownie w obu kierunkach bez zakłócania mechanizmów rynkowych, co dało komitetom ds. ryzyka pewność, że zmienność Bitcoina można zarządzać w istniejących ramach.

Kolejnym krokiem jest bezpośrednia ekspozycja. Banki zaczynają umożliwiać wybranym klientom przechowywanie i handel Bitcoinem na tych samych platformach, z których korzystają już do handlu akcjami i walutami, przekształcając kryptowaluty z niszowej alokacji w rutynową pozycję portfela.

Jak banki to robią bez przejmowania ryzyka

Zamiast budować infrastrukturę kryptowalutową od podstaw, banki przyjmują modele white-label. Prywatny bank PNC jest tego wyraźnym przykładem. Zamiast uruchamiać własną giełdę, korzysta z platformy Crypto-as-a-Service firmy Coinbase, zachowując kontrolę nad relacjami z klientami, zgodnością i raportowaniem, jednocześnie outsourcując handel i zarządzanie kluczami.

To podejście zostało wzmocnione przez jasność regulacyjną. Ostatnie wytyczne Office of the Comptroller of the Currency pozwalają bankom krajowym traktować transakcje kryptowalutowe jako transakcje bez ryzyka, kupując od dostawcy płynności i sprzedając klientom niemal jednocześnie. Taka struktura ogranicza ekspozycję bilansową i pozwala deskowi Bitcoina funkcjonować obok operacji walutowych czy instrumentów o stałym dochodzie.

Efektem jest ostrożna, ale zamierzona ekspansja. Banki zaczynają od zaawansowanych klientów i ścisłych kontroli. Charles Schwab i Morgan Stanley planują uruchomienie handlu spot Bitcoinem i Ethereum na platformach samoobsługowych w pierwszej połowie 2026 roku, z limitami alokacji i konserwatywnymi kryteriami dostępu, które mają ograniczyć początkowy dostęp.

Co to oznacza dla rynku kryptowalut

Według analityków, w miarę jak Bitcoin coraz głębiej wchodzi na regulowane platformy inwestycyjne, zachowanie rynku zaczyna się rozchodzić. Bitcoin coraz częściej przyciąga popyt instytucjonalny, podczas gdy altcoiny pozostają bardziej wrażliwe na zmiany płynności i dźwigni. Ostatnie ruchy cen odzwierciedlają ten podział. Bitcoin rósł na fali ulgi makroekonomicznej, podczas gdy tokeny takie jak XRP miały trudności z odzyskaniem kluczowych poziomów mimo wysokich wolumenów obrotu, co sugeruje dystrybucję, a nie panikę sprzedażową.

Przepływy ETF-ów wzmacniają tę dynamikę. Bitwise szacuje, że ETF-y na Bitcoina już wchłonęły niemal dwukrotność ilości BTC wydobytej od momentu ich uruchomienia i oczekuje, że ETF-y będą kupować ponad 100% rocznej nowej podaży głównych aktywów w przyszłości. W miarę jak własność instytucjonalna się poszerza, oczekuje się, że zmienność Bitcoina spadnie, potencjalnie poniżej poziomu największych spółek technologicznych, gdy baza inwestorów stanie się bardziej stabilna.

To nie eliminuje ryzyka. Większość banków polega na niewielkiej grupie dostawców infrastruktury kryptowalutowej, co tworzy koncentrację operacyjną. Poważna awaria lub działania egzekucyjne mogłyby rozprzestrzenić się na wiele instytucji jednocześnie. Mimo to kierunek zmian jest jasny: ekspozycja na Bitcoina staje się domyślnie instytucjonalna.

Perspektywy ekspertów

Arthur Hayes opisał tę zmianę w wyraźnie makroekonomicznych kategoriach, argumentując, że utrzymujące się ujemne realne stopy procentowe w Japonii mogą skłonić kapitał do Bitcoina jako zabezpieczenia przed dewaluacją waluty. Jego prognoza ceny Bitcoina na poziomie 1 miliona dolarów jest skrajna, ale podkreśla, że Bitcoin jest obecnie omawiany przez pryzmat globalnej polityki monetarnej, a nie technologicznej nowości.

Bardziej wyważone prognozy wskazują na cichszą transformację. Bitwise twierdzi, że tradycyjny czteroletni cykl kryptowalutowy zanika, gdy przepływy ETF-ów, jasność regulacyjna i adopcja instytucjonalna dominują nad dynamiką związaną z halvingiem. Dane on-chain z K33 Research sugerują, że długoterminowi posiadacze Bitcoina zbliżają się do końca wieloletniej fazy dystrybucji, eliminując kluczowe źródło presji sprzedażowej.

Kolejnym testem będzie płynność. Jeśli warunki makroekonomiczne pozostaną sprzyjające, integracja Bitcoina z systemami bankowymi może ustabilizować popyt. Jeśli warunki nagle się zaostrzą, nowa infrastruktura zostanie poddana testowi wytrzymałości.

Najważniejsze wnioski

Ostatni rajd Bitcoina napędzany jest ulgą makroekonomiczną, ale jego fundamenty pozostają strukturalne. W miarę jak banki centralne łagodzą warunki finansowe, amerykańskie banki wprowadzają Bitcoina do platform inwestycyjnych, usług powierniczych i modeli doradczych. To połączenie przesuwa Bitcoina z pozycji wyjątku do standardowego produktu finansowego. Kolejna faza będzie definiowana mniej przez cele cenowe, a bardziej przez to, jak płynnie kryptowaluty zintegrują się z mechanizmami głównego nurtu finansów.

Analiza techniczna Bitcoina

Bitcoin konsoliduje się blisko dolnej wstęgi Bollingera, co odzwierciedla utrzymującą się presję spadkową, a jednocześnie zwiększa prawdopodobieństwo krótkoterminowej stabilizacji. Tego typu kompresja często poprzedza wzrost zmienności, zwłaszcza gdy przepływy napędzane czynnikami makroekonomicznymi pozostają aktywne. Na Deriv MT5 to zachowanie w wąskim przedziale jest wyraźnie widoczne, gdy ruchy cenowe zawężają się po ostatnich likwidacjach napędzanych dźwignią.

Próby wzrostu nadal zatrzymują się poniżej strefy 94 600 USD, która pozostaje wyraźnie zdefiniowanym poziomem oporu, gdzie wcześniejsze odbicia kończyły się niepowodzeniem. Dopóki cena nie odzyska tego obszaru przy zwiększonym wolumenie, ruchy powrotne prawdopodobnie będą miały charakter taktyczny, a nie trendowy. Po stronie spadkowej, poziom 84 700 USD wyróżnia się jako kluczowe wsparcie. Zdecydowane przebicie poniżej tego poziomu prawdopodobnie przyspieszy likwidacje po stronie sprzedaży, zwłaszcza biorąc pod uwagę wciąż wysoką dźwignię na rynku instrumentów pochodnych kryptowalut.

Wskaźniki momentum pozostają mieszane. RSI zaczyna rosnąć, ale pozostaje poniżej połowy zakresu, sygnalizując, że kupujący testują rynek, a nie angażują się w pełni. Dla traderów oceniających wielkość pozycji i ryzyko na tych poziomach, narzędzia takie jak kalkulator tradingowy Deriv mogą pomóc w określeniu wymagań dotyczących depozytu zabezpieczającego i potencjalnej ekspozycji, zwłaszcza w środowisku, w którym poziomy techniczne i nagłówki makroekonomiczne ściśle się przeplatają.

Przedstawione wyniki nie stanowią gwarancji przyszłych rezultatów.