Prévision du cours de l'argent en 2025 : les analystes voient 50 dollars en jeu, mais est-ce que cela se maintiendra ?

Oui, l'argent, l'un des métaux les plus activement négociés au monde produits de base - a de bonnes chances de battre ses records de 1980 et 2011 en approchant les 50 dollars en 2025, selon les experts. Le métal a déjà bondi de 55 % cette année, passant de 29 dollars en janvier à près de 47 dollars en septembre, soit sa plus haute clôture trimestrielle jamais enregistrée. Cette hausse est soutenue par une demande refuge dans un contexte d'incertitude politique, de baisses de taux de la Réserve fédérale, de déficits d'approvisionnement persistants et d'une utilisation industrielle record dans des secteurs tels que l'énergie solaire et les véhicules électriques.

Alors que la demande devrait dépasser l'offre de plus de 100 millions d'onces en 2025 et que les entrées d'investisseurs dans les ETF sur l'argent avoisinent des sommets historiques, les analystes considèrent que 50 dollars constituent un objectif réaliste à court terme. La principale question est de savoir si l'argent franchit ce niveau lors de l'étape suivante ou s'il fait une pause pour corriger la situation avant de le franchir.

Principaux points à retenir

- L'argent a augmenté de 55 % depuis le début de l'année 2025, surperformant l'or en termes de pourcentage.

- Les baisses de taux de la Fed et la faiblesse du dollar réduisent le coût de détention d'actifs non productifs.

- La demande industrielle supérieure à 700 Moz est alimentée par l'énergie solaire, les véhicules électriques et l'électronique.

- Déficit d'offre : la production mondiale (~844 Moz) est inférieure à la demande, créant un déficit de 100 Moz+ pour la cinquième année consécutive.

- Flux d'investisseurs : les avoirs en ETP d'argent ont augmenté de 95 Moz au premier semestre 2025 pour atteindre 1,13 milliard d'onces.

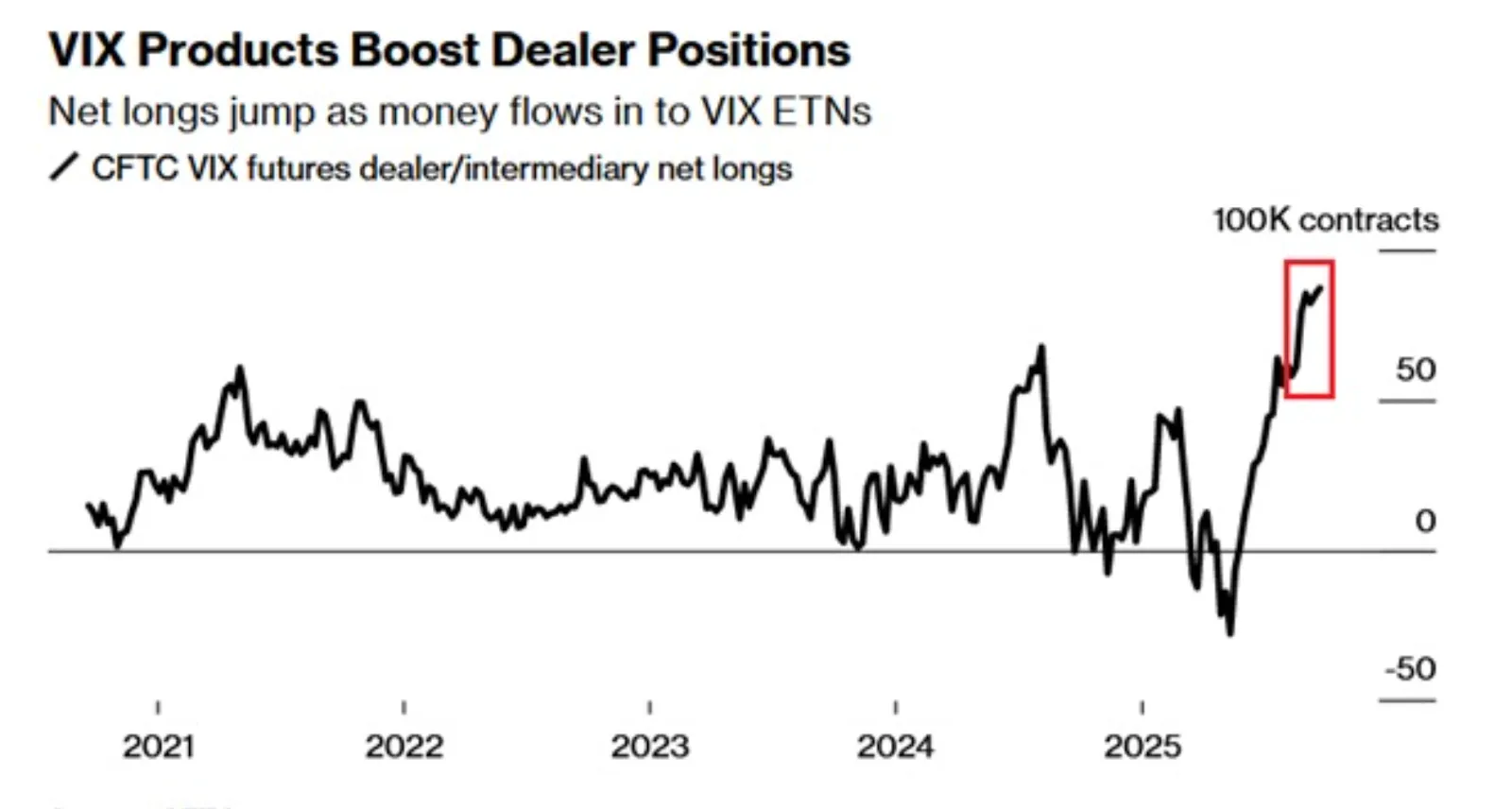

- Les couvertures contre la volatilité ont augmenté : les positions longues des courtiers nets sur le VIX pour 87 000 contrats, les actifs VXX en dollars ont augmenté de 312 % en glissement annuel.

- Risques : la spéculation de détail sur les actions détourne les flux et les prises de bénéfices peuvent entraîner des reculs.

Demande de valeur refuge pour l'argent : aperçu des risques politiques

La hausse de l'argent a été renforcée par des flux refuges liés à l'incertitude politique américaine. Avant minuit le 30 septembre, les craintes d'une fermeture du gouvernement ont poussé les investisseurs à se tourner vers l'or et l'argent. Les analystes s'accordent à dire que le risque à lui seul, même en l'absence d'un véritable arrêt, a accru la demande, les cours des marchés ayant perturbé les services gouvernementaux et la publication des données.

Dans le même temps, les tensions géopolitiques, qu'il s'agisse de la reprise des combats en Ukraine ou des risques de conflit au Moyen-Orient, renforcent l'attrait de l'argent comme valeur refuge aux côtés de l'or.

La politique de la Réserve fédérale et le contexte du dollar

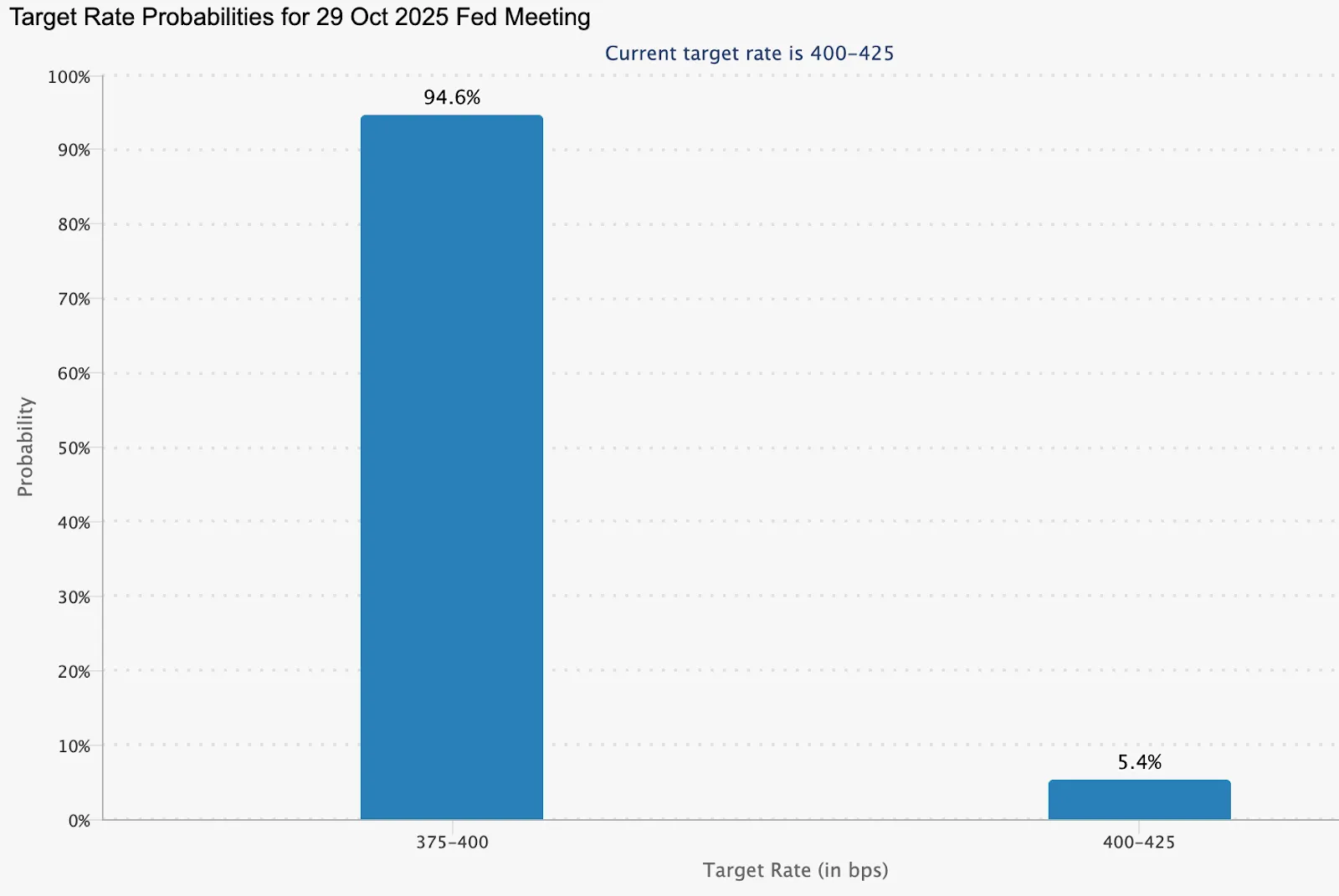

La Réserve fédérale américaine est passée d'un resserrement à une baisse du taux de la Fed. Une baisse de 25 points de base en septembre, la première depuis des années, a fait prévoir une nouvelle baisse en octobre, les marchés évaluant une probabilité de 94,6 % d'une nouvelle baisse.

Les données sur l'inflation (PCE) ont confirmé que l'inflation restait supérieure au taux cible de la Fed, renforçant ainsi le discours d'une baisse de suivi. La baisse des taux réduit le coût d'opportunité lié à la détention de lingots, tandis que la faiblesse du dollar rend l'argent moins cher pour les acheteurs étrangers. Ce contexte monétaire est considéré comme l'un des principaux moteurs de la hausse de l'argent en 2025.

La demande industrielle est le moteur de la croissance structurelle

L'évolution de la demande d'argent va bien au-delà des flux refuges. Les prévisions de la demande industrielle d'argent indiquent que la consommation restera supérieure à 700 Moz en 2025, soutenue par trois secteurs principaux :

- Énergie solaire : La conductivité de l'argent est essentielle pour les cellules photovoltaïques.

- Véhicules électriques : Les véhicules électriques nécessitent beaucoup plus d'argent que les voitures traditionnelles, qu'il s'agisse de batteries ou d'infrastructures de recharge.

- Appareils électroniques : L'électronique grand public et industrielle mondiale continue de sous-tendre l'utilisation.

Ces moteurs ont consommé des volumes records en 2024 et devraient encore accélérer en 2025. Les analystes considèrent cette transition vers les énergies propres comme un soutien structurel aux cours de l'argent, indépendamment de la volatilité macroéconomique à court terme.

Déficit d'approvisionnement en argent : perspectives d'investissement dans l'argent 2025

La production mondiale d'argent devrait avoisiner les 844 Moz en 2025, ce qui est insuffisant pour répondre à la demande. Comme environ 70 % de l'argent extrait est un sous-produit des métaux de base, l'offre n'augmente pas en réponse à la hausse des cours de l'argent.

Les défis structurels (baisse de la teneur en minerai, obstacles réglementaires et retards d'investissement) ajoutent des limites supplémentaires. Le Silver Institute prévoit un cinquième déficit annuel consécutif en 2025, la demande dépassant l'offre de plus de 100 Moz. Ce déséquilibre soutient une perspective haussière à long terme.

Flux d'investisseurs et sentiment du marché

La demande d'investissement a amplifié la reprise. Les avoirs en ETP adossés à l'argent ont augmenté de 95 Moz au premier semestre 2025, portant les totaux mondiaux à 1,13 milliard d'onces, soit près des sommets historiques. Au sein de cette catégorie plus large, les titres d'ETF sur l'argent en 2025 ont joué un rôle clé dans cette dynamique, reflétant le fort appétit des investisseurs pour une exposition par le biais de fonds.

Les ETF sur l'argent ont enregistré des gains de 54 % depuis le début de l'année, attirant des investisseurs motivés par leur dynamique. Au niveau régional, la demande de détail en Inde a augmenté de 7 % en glissement annuel, tandis que le marché européen se redresse.

Dans le même temps, les couvertures contre la volatilité ont augmenté :

- Concessionnaire net positions en dollars VIX a atteint 87 000 contrats, soit le niveau le plus élevé en quatre ans.

- Le plus grand ETN VIX, $VXX, a vu ses actifs bondir de 312 % en glissement annuel pour atteindre près de 1 milliard de dollars.

- Le produit à effet de levier $UVIX a enregistré 215 % de flux entrants.

Cela reflète la grande prudence qui règne sur les marchés, un facteur qui profite généralement aux métaux refuges.

Risques à court terme : frénésie du commerce de détail et corrections

Malgré des fondamentaux solides, les risques persistent. Les traders de détail américains ont porté le volume des options d'achat à un niveau record de 9 millions de contrats (moyenne sur 5 jours), soit presque le double des options de vente et le triple des niveaux de 2020, ce qui témoigne d'un positionnement agressif en matière de risque. Cette spéculation sur les actions peut détourner les flux des métaux refuges.

Les analystes notent également que les baisses de l'argent reflètent des prises de bénéfices techniques plutôt qu'un renversement de tendance. En d'autres termes, alors que l'argent peut faire une pause avant 50$, les moteurs à moyen terme restent intacts.

Informations techniques sur Silver

Au moment de la rédaction de cet article, Silver était en mode découverte des cours, testant les niveaux qu'il avait atteints pour la dernière fois en 2011, laissant entrevoir une nouvelle hausse potentielle. Cependant, les barres de volume indiquent une forte résistance des vendeurs, ce qui pourrait exercer une pression sur les prix et entraîner une consolidation si les acheteurs ne font pas preuve de plus de conviction. Avec suffisamment de réticence des vendeurs, nous pourrions voir les prix reculer vers 44,00$ niveau de support, avec des niveaux de support supplémentaires à 40,73$ et 37,45$.

Implications en matière

Pour les investisseurs, la configuration de l'argent en 2025 est définie par une offre restreinte et une double demande.

- À court terme : Nous pouvions voir volatilité autour du niveau de 50$. Des corrections sont probables, mais des baisses pourraient offrir des opportunités d'achat si les baisses de la Fed et les craintes de volatilité persistent.

- À moyen terme : Les déficits persistants et la croissance structurelle de la demande suggèrent que l'argent pourrait franchir les 50 dollars et maintenir des niveaux plus élevés.

- Positionnement sur le marché : Les mineurs d'argent devraient bénéficier de la hausse des prix, tandis que les utilisateurs industriels pourraient être confrontés à des pressions sur les coûts. Les traders doivent se préparer à la volatilité, avec une tendance haussière tant que les tendances macroéconomiques et industrielles restent favorables.

L'approche de Trading Silver vers 50$

Alors que l'argent se rapproche de la barre des 50$, les traders sont à l'affût des opportunités. La façon dont vous pourriez négocier ce mouvement dépend de votre style et de votre horizon temporel. Vous trouverez ci-dessous des approches couramment utilisées sur les marchés, expliquées à des fins pédagogiques.

1. Traders à court terme : tirer parti de la volatilité

- Comment ils négocient : Les traders à court terme recherchent souvent des fluctuations de prix rapides autour de niveaux clés tels que 47$ à 48$. Les breakouts et les pullbacks peuvent être des points d'entrée, mais ils permettent généralement de réduire les positions pour éviter d'être surpris par des retournements brusques.

- Pratiques de gestion des risques : Des outils de protection tels que le stop-loss ou le trailing stops sont couramment utilisés pour gérer l'exposition.

- Sur Deriv : L'argent peut être échangé comme CFD XAGUSD sur Dérive MT5, offrant des tailles de contrat flexibles et un effet de levier.

2. Traders à moyen terme : suivre la tendance

- Comment ils négocient : Les participants à moyen terme ont tendance à se concentrer sur les signaux de poursuite de la tendance, par exemple en surveillant si l'argent atteint des niveaux plus bas ou se maintient au-dessus du support.

- Pratiques de gestion des risques : L'évolution des positions au fil du temps plutôt que d'engager la totalité du capital en une seule fois permet de répartir le risque.

3. Investisseurs à long terme : renforcer progressivement leur exposition

- Comment ils négocient : Les investisseurs peuvent préférer une accumulation graduelle, en considérant les baisses comme des opportunités d'augmenter leur exposition plutôt que de chercher à chronométrer l'entrée parfaite.

- Pratiques de gestion des risques : Équilibrer l'argent avec d'autres matières premières ou actifs peut aider à éviter une surconcentration.

- Sur Deriv : L'argent est disponible via les matières premières et les produits inspirés des ETF sur Deriv Trader. Un compte démo vous permet d'explorer des stratégies avant d'engager des fonds.

4. Étape universelle : Pratiquez d'abord

Quel que soit leur style, de nombreux traders testent leurs stratégies dans un environnement de démonstration avant de négocier en direct. L'argent est connu pour ses mouvements brusques. Le trading simulé peut donc vous aider à voir comment il réagit à différents niveaux sans risque réel.

Avertissement :

Les chiffres de performance cités ne constituent pas une garantie des performances futures.