La flambée de l’argent va-t-elle durer alors que les marchés se préparent à la décision de la Fed sur les taux ?

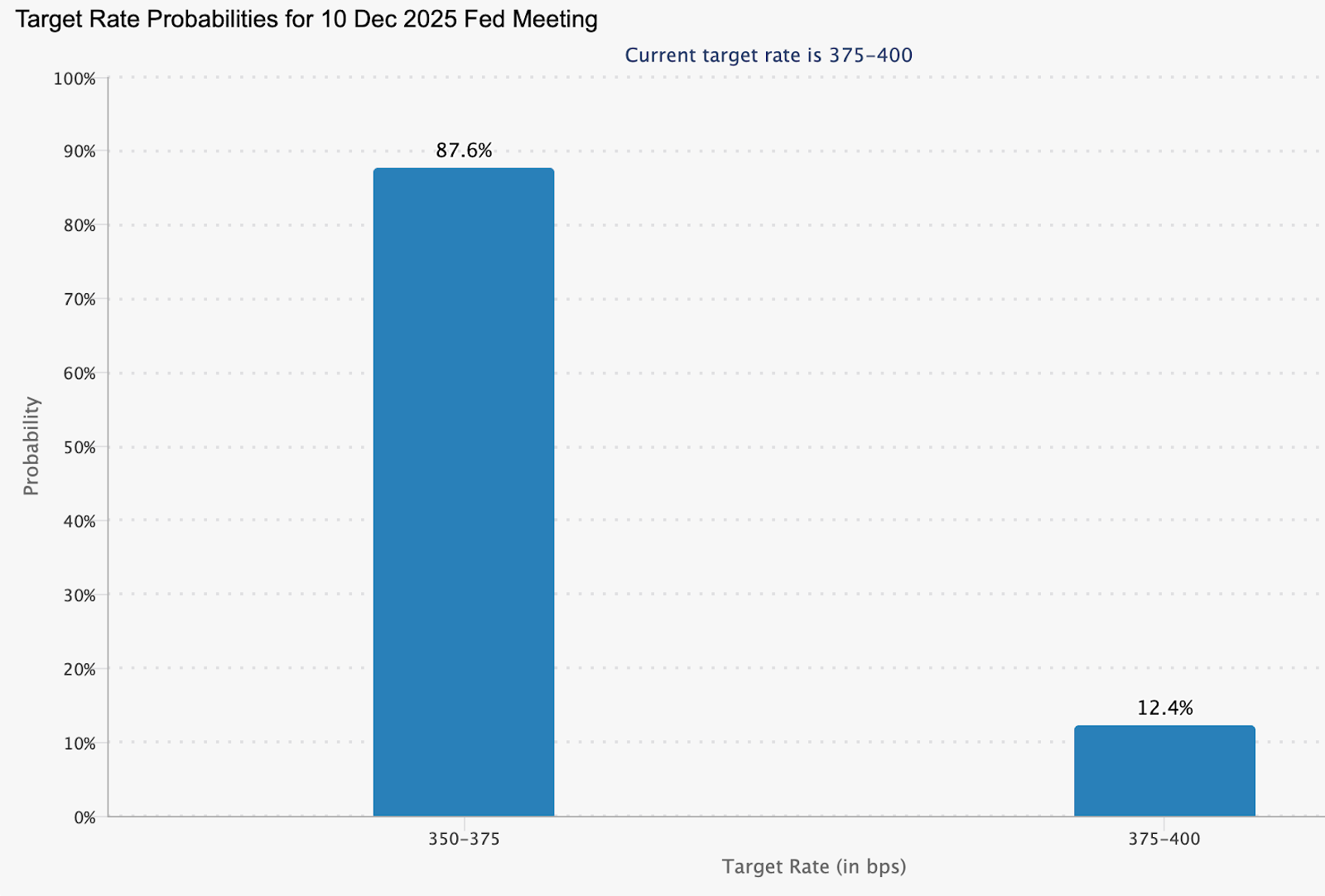

Selon les analystes, la hausse de l’argent peut se poursuivre, mais seulement si la Federal Reserve procède à la baisse de taux attendue par les marchés cette semaine. L’envolée du métal vers environ 60,79 $ l’once reflète le fait que les traders anticipent une probabilité de 87 % d’une réduction d’un quart de point, et plusieurs stratégistes matières premières estiment qu’un nouvel assouplissement maintiendrait le soutien à l’argent à court terme. D’autres mettent en garde contre un essoufflement rapide du rallye si la Fed signale un rythme de baisse plus lent, rendant le niveau actuel vulnérable à un repli.

Leurs avis partagés posent la question centrale avant la réunion : l’élan de l’argent est-il authentique ou simplement le produit de prises de position agressives ? Des années de pénurie d’offre et d’inquiétudes tarifaires renforcent le camp haussier, tandis que le choc de liquidité d’octobre souligne à quel point le marché peut devenir fragile sous tension. Les analystes s’accordent sur un point : le ton de la Fed cette semaine devrait déterminer si l’argent prolonge sa percée ou cale sous les récents sommets.

Qu’est-ce qui alimente la hausse de l’argent ?

Le moteur principal de la progression de l’argent est la conviction ferme que la Federal Reserve va prolonger son cycle d’assouplissement. Les traders anticipent une probabilité de 87 % d’une baisse d’un quart de point, ramenant les taux vers 3,5 %–3,75 %, selon l’outil FedWatch du CME.

Un dollar plus faible – déjà en baisse de 8,5 % cette année – a renforcé l’attrait des actifs non rémunérateurs. Rhona O’Connell de StoneX a résumé le sentiment en déclarant que les traders « attendaient clairement des baisses », ce qui a favorisé des prises de position anticipées avant même la fin de la réunion.

Mais la politique macroéconomique n’est qu’une partie de l’histoire. Le marché physique de l’argent est en déséquilibre depuis des mois. Les stocks londoniens ont été tellement tendus en octobre qu’un grand responsable d’investissement a qualifié la situation « d’absolument sans précédent », avec « aucune liquidité disponible » alors que la demande indienne en forte hausse et les flux vers les ETF ont vidé les réserves.

Les stocks se sont légèrement redressés, les inventaires flottants de Londres atteignant environ 202 millions d’onces en novembre, mais l’amélioration reste inégale. Les stocks chinois demeurent à leur plus bas niveau depuis dix ans, tandis que les États-Unis ont accumulé un stock Comex surdimensionné de 456 millions d’onces en raison des inquiétudes tarifaires après l’ajout de l’argent à la liste américaine des minéraux critiques.

Pourquoi c’est important

Selon les analystes, ce rallye représente plus qu’un simple engouement spéculatif ; il met en lumière la fragilité du marché de l’argent, devenue évidente après des années de sous-investissement. Parce que l’argent est principalement un sous-produit d’autres métaux, les producteurs ne peuvent pas augmenter rapidement la production même lorsque les prix flambent.

Helen Amos chez BMO a averti que la « tension régionale » devrait persister, soulignant les déficits chroniques accumulés au cours des cinq dernières années. Les pénuries ne sont plus des événements isolés – elles sont structurelles.

Pour les investisseurs, la divergence entre l’or et l’argent ajoute une complexité supplémentaire. L’or a progressé d’environ 60 % cette année, soutenu par les achats des banques centrales et les flux vers les ETF. Cependant, les analystes de BMI préviennent que tout signe de pause dans les baisses de la Fed pourrait ramener l’or sous les 4 000 $. L’argent, quant à lui, offre un potentiel de hausse plus marqué mais reste plus volatil. Comme l’a noté Goldman Sachs plus tôt dans l’année, l’argent présente encore « un risque de baisse des prix plus important » que l’or en raison de la faiblesse de son marché et de son poids industriel plus élevé.

Impact sur les marchés et l’industrie

Les industriels sont déjà confrontés aux conséquences d’un métal qui se comporte davantage comme un actif risqué que comme un intrant industriel stable. La demande d’argent des secteurs solaire et électronique continue de croître, ce qui signifie que les fluctuations de prix ont un impact direct sur les coûts de planification. La volatilité complique l’approvisionnement, notamment dans la production solaire, où les engagements à long terme se heurtent à des marchés au comptant fluctuants. Certains producteurs se couvrent plus agressivement ; d’autres absorbent des coûts plus élevés en attendant une stabilisation du marché.

Les marchés financiers s’ajustent également. Le gel du marché de gré à gré en octobre – où acheteurs et vendeurs ont eu du mal à conclure des transactions – a servi d’avertissement sur le risque de liquidité. Dan Ghali chez TD Securities a déclaré que la tension reflétait des « frictions à l’arbitrage », aggravées par l’incertitude tarifaire et des stocks régionaux inégaux. Cet épisode a amplifié les variations intrajournalières et rendu les traders très conscients de la fragilité des conditions lorsque le sentiment change.

Alors que les investisseurs particuliers affluent, notamment en Amérique du Nord où l’argent est présenté comme « l’or du pauvre », la personnalité du marché devient encore plus difficile à cerner. La participation des particuliers tend à amplifier l’élan dans les deux sens, augmentant les enjeux pour la suite après la décision de la Fed.

Perspectives des experts

Les analystes sont partagés sur la question de savoir si la flambée de l’argent marque le début d’une tendance durable ou le sommet d’un marché surchauffé. Suki Cooper de Standard Chartered reste constructive, notant que les prix pourraient rester élevés tant que le marché physique reste tendu. Elle prévient toutefois que la volatilité est là pour durer, surtout alors que les traders surveillent la révision de la Section 232 américaine, qui pourrait introduire des tarifs et accentuer les déséquilibres régionaux.

Les prévisions vont d’une poursuite de la hausse de l’argent bien au-delà de 61 $ à un repli si la Fed adoucit ses indications sur l’assouplissement. Certains anticipent la poursuite du rallye si le dollar s’affaiblit davantage, tandis que d’autres soulignent le risque qu’un ton même légèrement restrictif déclenche un débouclage rapide des positions à effet de levier. La prochaine phase dépend de trois signaux : les indications prospectives de la Fed, la publication de la révision des minéraux critiques et de nouvelles données sur les stocks chinois et londoniens. Chacun de ces éléments peut modifier le sentiment du marché en quelques heures.

À retenir

La flambée de l’argent au-dessus de 60 $ résulte d’une convergence rare entre assouplissement monétaire, pénuries structurelles et incertitude tarifaire. Le rallye reflète une véritable tension sur l’offre, mais aussi un marché sujet à des trous d’air soudains lorsque la liquidité se tarit. Alors que la Federal Reserve s’apprête à annoncer sa prochaine décision sur les taux, l’enjeu est de taille : le résultat pourrait prolonger la percée de l’argent ou marquer le moment où l’élan s’essouffle. Les signaux à surveiller sont les indications de la Fed, la révision américaine des minéraux et les nouvelles données sur les stocks en Chine et à Londres.

Analyse technique de l’argent

Au moment de la rédaction, l’argent (XAG/USD) s’échange autour de 61,32 $, prolongeant une forte tendance haussière et se situant désormais bien au-dessus du support clé des 57,00 $. Un repli vers cette zone pourrait déclencher des liquidations, tandis qu’une baisse plus profonde vers 49,40 $ ou 47,00 $ indiquerait un retournement plus large. Pour l’instant, l’argent reste fermement haussier, évoluant dans la partie supérieure de sa structure de bandes de Bollinger alors que l’élan continue de s’accroître.

L’action des prix continue d’enregistrer des sommets et des creux de plus en plus élevés, signe d’un contrôle fort des acheteurs. Toutefois, les dernières bougies commencent à montrer une légère hésitation près des sommets actuels, suggérant que le marché pourrait bientôt tester la conviction des acheteurs après une telle ascension rapide. Avec une volatilité élevée et des amplitudes intrajournalières en expansion, de nombreux traders se tournent vers des outils comme le Deriv Trading Calculator pour modéliser la taille de leur position et leur exposition potentielle avant de s’engager dans ces mouvements brusques.

Le RSI, actuellement autour de 76, grimpe fortement en zone de surachat, reflétant un fort élan haussier mais signalant aussi que le marché pourrait être tendu à court terme. Si la tendance générale reste haussière, l’argent pourrait être vulnérable à une phase de consolidation à moins que les acheteurs ne maintiennent la pression au-dessus des niveaux actuels. Une brève consolidation ne remettrait pas en cause la tendance, mais permettrait de réinitialiser les indicateurs de momentum et d’offrir des signaux d’entrée plus clairs aux suiveurs de tendance surveillant XAG/USD sur Deriv MT5.

Les performances passées ne garantissent pas les performances futures.