তেলের দামের পূর্বাভাস: রেকর্ড হেজ ফান্ড শর্টস কি ডাব্লুটিআইকে 55 ডলারের নীচে টা

.png)

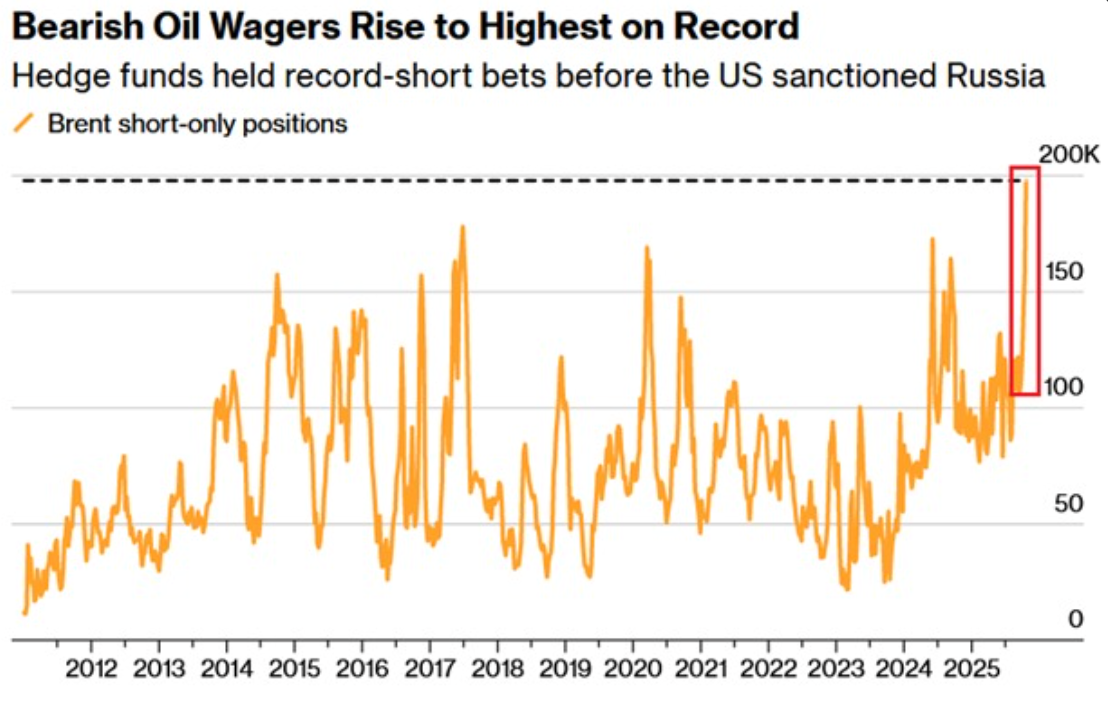

বিশ্লেষকদের মতে, হেজ তহবিলগুলি রেকর্ড শর্ট পজিশনে জমা হওয়ার কারণে ডাব্লুটিআই ক্রুড প্রতি ব্যারেল 55 ডলারের দিকে নেমে যেতে পারে এবং অতিরিক্ত সরবরাহের ২১ অক্টোবর শেষ হওয়া সপ্তাহে ব্রেন্টের সংক্ষিপ্ত কলগুলি ৪০,২৩৩ চুক্তিতে বেড়েছে, যার ফলে মোট বিয়ারিশ অবস্থান ১৯৭,৮৬৮ এ পৌঁছেছে যা রেকর্ডে

এটি পর্যাপ্ত তৃতীয় সাপ্তাহিক বৃদ্ধি এবং মাত্র তিন মাসের মধ্যে সংক্ষিপ্ত এক্সপোজারের দ্বিগুণ। প্রাতিষ্ঠানিক ব্যবসায়ীরা একটি স্পষ্ট বার্তা সংকেত দিচ্ছেন: চাহিদার চেয়ে সরবরাহ দ্রুত বাড়ছে, ওপিইসি+ আরও ব্যারেল পাম্প করছে এবং বিশ্বব্যাপী চাহিদা অতিরিক্ত শোষণের জন্য খুব দুর্বল রয়েছে।

তবুও, রাশিয়ান তেল এবং ওপেকের উৎপাদন রাজনীতির উপর মার্কিন নিষেধাজ্ঞার সাথে সাথে নতুন পরিবর্তনশীল যুক্ত হওয়ার সাথে সাথে প্রতি ব্যারেল 65 ডলারের দিকে শর্ট-কভারিং মিলি ম্যাক্রো মৌলিক এবং ভূরাজনৈতিক ঝুঁকির মধ্যে যুদ্ধ তেলের অস্থির পরিসীমা নির্ধারণ

মূল টেকওয়ে

- রেকর্ড হেজ-ফান্ড শর্টস: ব্রেন্ট এবং ডাব্লুটিআই শর্ট পজিশন জুলাই থেকে দ্বিগুণ হয়েছে, যা ব্যাপক প্রাতিষ্ঠানিক হতাশাবাদের

- স্বল্পমেয়াদী অস্থিরতা: রাশিয়ার উপর মার্কিন নিষেধাজ্ঞা এক সপ্তাহের মধ্যে ব্রেন্ট +10% তুলে দিয়েছে, তবে বিশ্লেষকরা আশা করেন

- বিয়ারিশ মৌলিক বিষয়গুলি: বৃদ্ধির ওপেক আউটপুট, রেকর্ড মার্কিন সরবরাহ এবং দুর্বল চাহিদা অব্যাহত নষ্ট চাপের দিকে

- কাঠামোগত পরিবর্তন: মার্কিন শেল খরচ উঠছে, অতিরিক্ত সরবরাহ সহজ হওয়ার পরে দীর্ঘমেয়াদী কঠোরতার মঞ্চ নির্ধারণ করে।

- দামের ঝুঁকি: যদি অতিরিক্ত সরবরাহ অব্যাহত থাকে তবে ডাব্লুটিআই $55 পরীক্ষা করতে পারে, যদিও $65 এর দিকে শর্ট-কভারিং র্যালি সম্ভব

হেজ ফান্ড অয়েল ট্রেডিং আখ্যানের নিয়ন্ত্রণ নেয়

অনুমানমূলক তহবিলগুলি এখন রেকর্ডে সর্বাধিক ব্যারিশে রয়েছে। 21 অক্টোবর শেষ হওয়া সপ্তাহে, ব্রেন্ট ফিউচারসে শর্ট পজিশনগুলি 40,000 টিরও বেশি চুক্তিতে বেড়েছে, যা পর্যাপ্ত তৃতীয় সাপ্তাহিক এই তীব্র বৃদ্ধি আস্থা দেয় যে দীর্ঘমেয়াদী মৌলিক বিষয়গুলি - বিশেষত অতিরিক্ত সরবরাহ এবং দুর্বল চাহিদা - দামগুলি

তুলনায়, স্বল্প-শুধুমাত্র অবস্থানগুলি এক বছর আগে মাত্র ২৬,০০০ চুক্তিতে ছিল। বর্তমান বিল্ড-আপটি 2018 এবং 2020 এর মাঝামাঝি তেলের সংশোধনগুলিকে প্রতিফলিত করে, যখন বাড়ছে ইনভেন্টরি এবং শক্তিশালী মার্কিন ডলার তীব্র বিক্রয়কে

ওপেকের তেল উৎপাদন বৃদ্ধি বাজারকে দূর করছে

গত সপ্তাহে মার্কিন যুক্তরাষ্ট্র রাশিয়ার রোজনেফ্ট এবং লুকোইলের উপর নিষেধাজ্ঞা ঘোষণা করার পরে তেলের দাম প্রায় ৮% বেড়েছে, কিন্তু ওপেক আরও উত্পাদনের ইঙ্গিত দেওয়ার কারণে দ্রুত বাষ্প হারিয়েছে আটটি সদস্য দেশ নভেম্বরে আরেকটি উৎপাদন বৃদ্ধিকে সমর্থন করছে, যেহেতু সৌদি আরব বাজারের শেয়ার পুনরুদ্ধারের প্রচেষ্টা চালিয়ে যাচ্ছে

এই ইচ্ছাকৃত অতিরিক্ত সরবরাহের কৌশলটির লক্ষ্য বিশ্বব্যাপী দামের উপর ঢাকনা রাখার সাথে সাথে উচ্চ ব্যয়ের মার্কিন উত্পাদকদের মার্কিন যুক্তরাষ্ট্র, ব্রাজিল এবং কানাডার মতো ওপেক+ এবং অ-ওপেক উভয় উত্পাদক সরবরাহ প্রসারিত করার সাথে সাথে ভূরাজনৈতিক উত্তেজনা সত্ত্বেও বাজার সতর্ক

চাহিদা দুর্বলতা চাপকে যুক্ত করে

স্ট্যান্ডার্ড চার্টার্ডের বিশ্লেষকরা তাদের 2026-2027 তেলের দামের পূর্বাভাস প্রতি ব্যারেল 15 ডলার কমিয়ে দিয়েছেন, কন্টাঙ্গোতে পরিবর্তনের উদ্ধৃতি দিয়ে - যেখানে ফিউচারের দামগুলি স্পট মূল্য ছাড়িয়ে গেছে, যা দীর্ঘমেয়াদ

বাণিজ্য ঘর্ষণ এবং শুল্কের অনিশ্চয়তা ব্যবহারের উপর জোর দেওয়ার কারণে বিশ্বব্যাপী চাহিদা বৃদ্ধ আন্তর্জাতিক শক্তি সংস্থা এবং এস অ্যান্ড পি গ্লোবাল উভয়ই অতিরিক্ত সরবরাহ অব্যাহত থাকায় পরের বছরের শুরুতে তেল 60 ডলারের নীচে

এমনকি রেকর্ড রিফাইনিং রান, যা 85 মিলিয়ন বিপিডির উপরে অনুমান করা হয়েছে, বাজার অতিরিক্ত ব্যারেলগুলি শোষণ করতে সক্ষম নাও হতে পারে।

ভূ-রাজনৈতিক শক এখনও শর্ট-কভারিং

সংক্ষিপ্ত বাণিজ্য ঝুঁকিমুক্ত নয়। রাশিয়ার ওপর ট্রাম্প প্রশাসনের নিষেধাজ্ঞার ফলে ১০ শতাংশ সংক্ষিপ্ত সমাবেশের ফলে দেখানো হয়েছে, যা দেখা

ইউক্রেন, ইরান বা চীন-মার্কিন বাণিজ্য আলোচনায় উত্তেজনা বাড়লে সরবরাহের ব্যাঘাত শর্ট-কভারিং বৃদ্ধি সৃষ্টি করতে পারে, যা সাময়িকভাবে ৬৫ ডলারের উপরে ফিরে যেতে

তবুও বিশ্লেষকরা আশা করেন যতক্ষণ না যুক্তরাষ্ট্রের উত্পাদন শক্তিশালী থাকে এবং ওপেক আউটপুট নিয়ন্ত্রণগুলি আলগা করে চলেছে ততক্ষণ

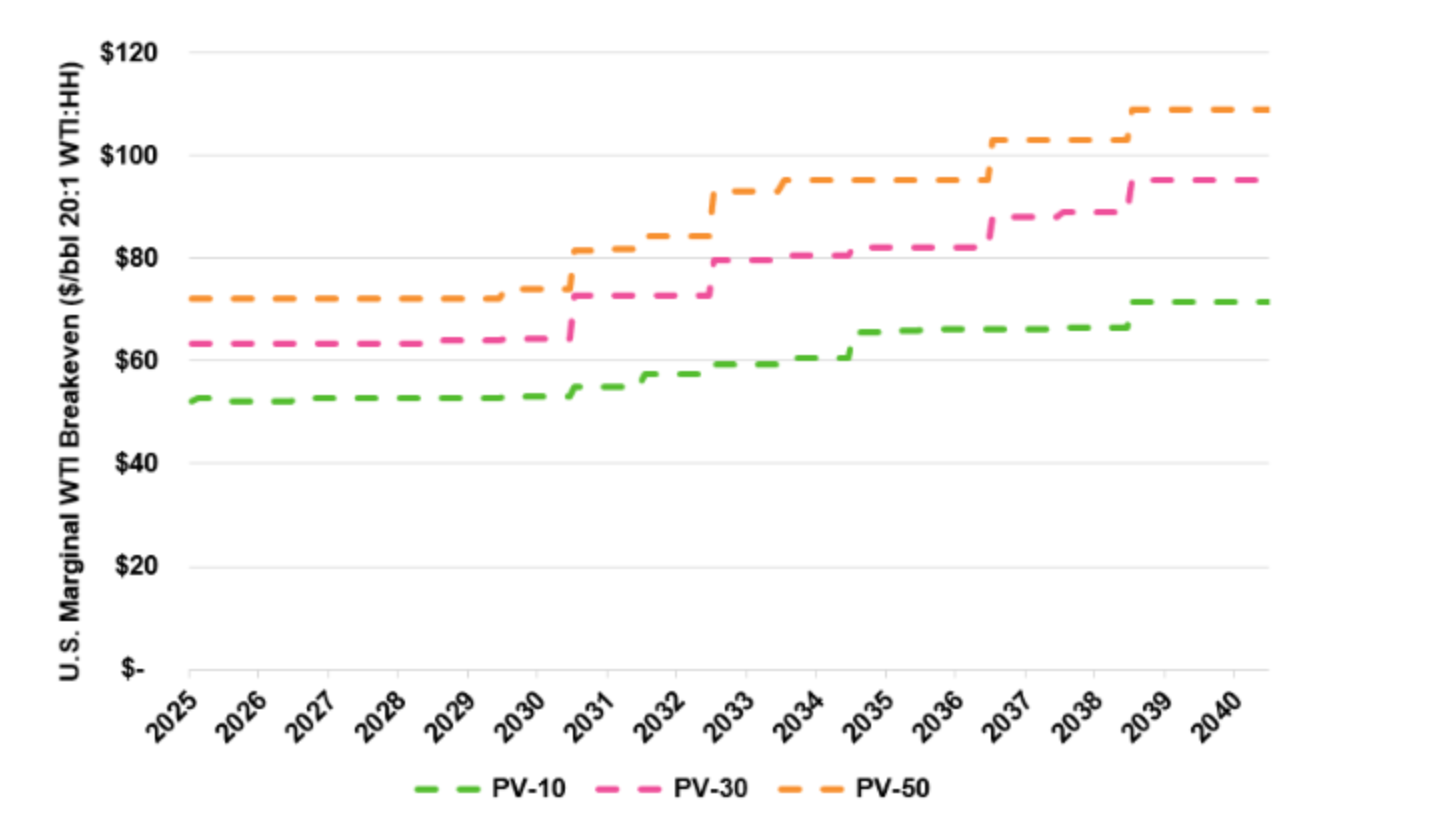

কাঠামোগত গল্প: বর্ধমান শেল ব্যয় এবং দীর্ঘমেয়াদী

দীর্ঘমেয়াদী প্রবণতা ব্যয়ারি হলেও মার্কিন শেলের ব্যয়ের ভিত্তি উঠছে। এনভেরাস বিশ্লেষকরা প্রস্তাব করেছেন যে উত্পাদনকারীরা তাদের সবচেয়ে দক্ষ কূপ নিষ্কাশন করার কারণে ২০৩০ এর দশকের মাঝামাঝি সময়ে প্রান্তিক উত্পাদন ব্যয় প্রতি ব্যারেল প্রতি 70

এর অর্থ হল যে দাম খুব বেশি হ্রাস পেলে সরবরাহ তীব্রভাবে চুক্তি পেতে পারে, চাহিদা স্থিতিশীল হয়ে গেলে ভবিষ্যতে কঠোরতার পর্যায় নির্ধার

ডাব্লুটিআই অশোধিত তেলের মূল্য পূর্বাভাস: বাজারের প্রভাব

যদি বর্তমান গতিশীলতা অব্যাহত থাকে তবে বিশ্লেষকরা 2026 সালের শুরুর দিকে ব্রেন্ট $60 এবং ডাব্লুটিআই $55 এর কাছাকাছি পরীক্ষা যাইহোক, পজিশনিংয়ের একটি পরিবর্তন - যেমন হেজ-ফান্ড শর্ট-কভারিং বা পুনর্নবীকৃত নিষেধাজ্ঞার ঝুঁকি - $65-70 এর দিকে রিবাউন্ড করতে পারে আপাতত, সরবরাহ চাহিদা ছাড়িয়ে যাওয়ার কারণে ঝুঁকির ভারসাম্য কম রয়েছে।

এই পরিস্থিতিগুলি ট্র্যাক করা পণ্য ব্যবসায়ীরা প্রায়শই উপর নির্ ডেরিভের ট্রেডিং ক্যালকুলেটর অবস্থানের আকার পরিচালনা করতে এবং অস্থির বাজারে এক্সপোজার মূল্যায়ন করতে

তেল মূল্য প্রযুক্তিগত অন্তর্

তেল উপরের কাছাকাছি ঘুরছে বোলিংগার ব্যান্ড উপর ডেরিভ এমটি 5 সাম্প্রতিক নিম্ন হার থেকে পুনরুদ্ধার অনুসরণ করে - বিয়ারিশ গতি বিবর্ণ এবং সম্ভাব্য স্বল্পমেয়াদী ধারাবাহিকতা উচ্

দ্য আরএসআই মিডলাইনের চারপাশে ধীরে ধীরে আরোহণ করছে, ক্রয়ের চাপ উন্নত করার পরামর্শ দেয় তবে এখনও কোনও মূল প্রতিরোধের স্তরগুলি 62.35 এবং 65.00 এ রয়েছে, যেখানে মুনাফা গ্রহণ উঠতে পারে। নেতিবাচক দিকে, 56.85 একটি গুরুত্বপূর্ণ সমর্থন হিসাবে রয়ে গেছে - এর নীচে একটি বিরতি পুনর্নবীকরণ বিক্রয় চাপ সৃষ্টি

তেল দাম বিনিয়োগের প্রভাব

বর্তমান সেটআপটি ব্যবসায়ী এবং পোর্টফোলিও পরিচালকদের জন্য মাঝারি মেয়াদে উচ্চতর নেতিবাচক ঝুঁকি দেয় যদি অস্থিরতা বৃদ্ধি পায় তবে স্বল্পমেয়াদী কৌশলগুলি $61—$62 এর প্রায় সমর্থন স্তরের কাছাকাছি যাইহোক, মাঝারি মেয়াদী পজিশনিংয়ের বিয়ারিশ চাহিদা দৃষ্টিভঙ্গি এবং দীর্ঘস্থায়ী অ

কম খরচের উত্পাদন এবং শক্তিশালী ব্যালেন্স শীট সহ শক্তি ইক্যুইটি - বিশেষত মার্কিন শেল এবং মধ্য প্রাচ্যের উত্পাদনকারীরা - ছাড়িয়ে যেতে পারে, এবং উচ্চ ব্যয়ের অফশোর এবং সীমান্ত প্র এদিকে, রিফাইনাররা শক্তিশালী থেকে উপকৃত হতে পারে মুনাফা এমনকি কম দামের পরিবেশে।

উদ্ধৃত পারফরম্যান্স পরিসংখ্যানগুলি ভবিষ্যতের পারফরম্যান্সের গ্যারা