商品价格:驱动因素及交易方式

.png)

商品价格的波动主要受现实世界的供需因素影响,如天气、地缘政治、库存、能源成本、货币波动、政策变化和技术革新。同时,投机力量也会影响价格,包括市场情绪、流动性、持仓和技术形态。理解这些因素如何相互作用,有助于交易者选择合适的交易工具:CFD 或期权,以及最适合在 Deriv 平台上有效表达市场观点的方式。

快速摘要

- 基本面决定方向,投机放大波动。

- 结构性、季节性和冲击性三大市场状态有助于识别市场条件。

- CFD 适合灵活持仓;期权适合风险可控、时间限定的观点。

- 近期如黄金创新高、可可价格飙升、OPEC+减产解除和航运中断等事件,持续影响市场格局。

- 两分钟的交易前清单有助于保持纪律。

商品市场力量如何影响价格?

商品走势图揭示了基本面与投机之间持续的拉锯战。基本面决定趋势方向,而投机资金往往决定价格变动的速度。长期供应短缺可能在数月内推动市场走高,但一则突发新闻也可能引发剧烈的日内反转。

商品市场对新信息传播速度也有强烈反应。在快速变化的环境中——如能源中断、作物状况更新或突发宏观公告——价格可能暂时偏离其基本价值,因为交易者需要重新平衡风险敞口。这可能造成短期波动,交易者应谨慎应对。在 Deriv 平台上,交易者可以通过减小仓位、逐步加仓或切换到风险可控的期权,更有计划地管理风险敞口。

Deriv 市场营销付费获客专员 Shivank Shankar 补充道:

“在商品市场,长期方向来自基本面,但短期波动来自意外。”

此外,商品与其他资产类别之间的相关性也可能发生意外变化。例如,在政策不确定时期,工业金属可能与股市走势脱钩,而能源市场则可能更受航运或天气扰动影响。理解这些变化有助于交易者避免过时的假设,保持策略灵活性。

是什么推动了商品供需的变化?

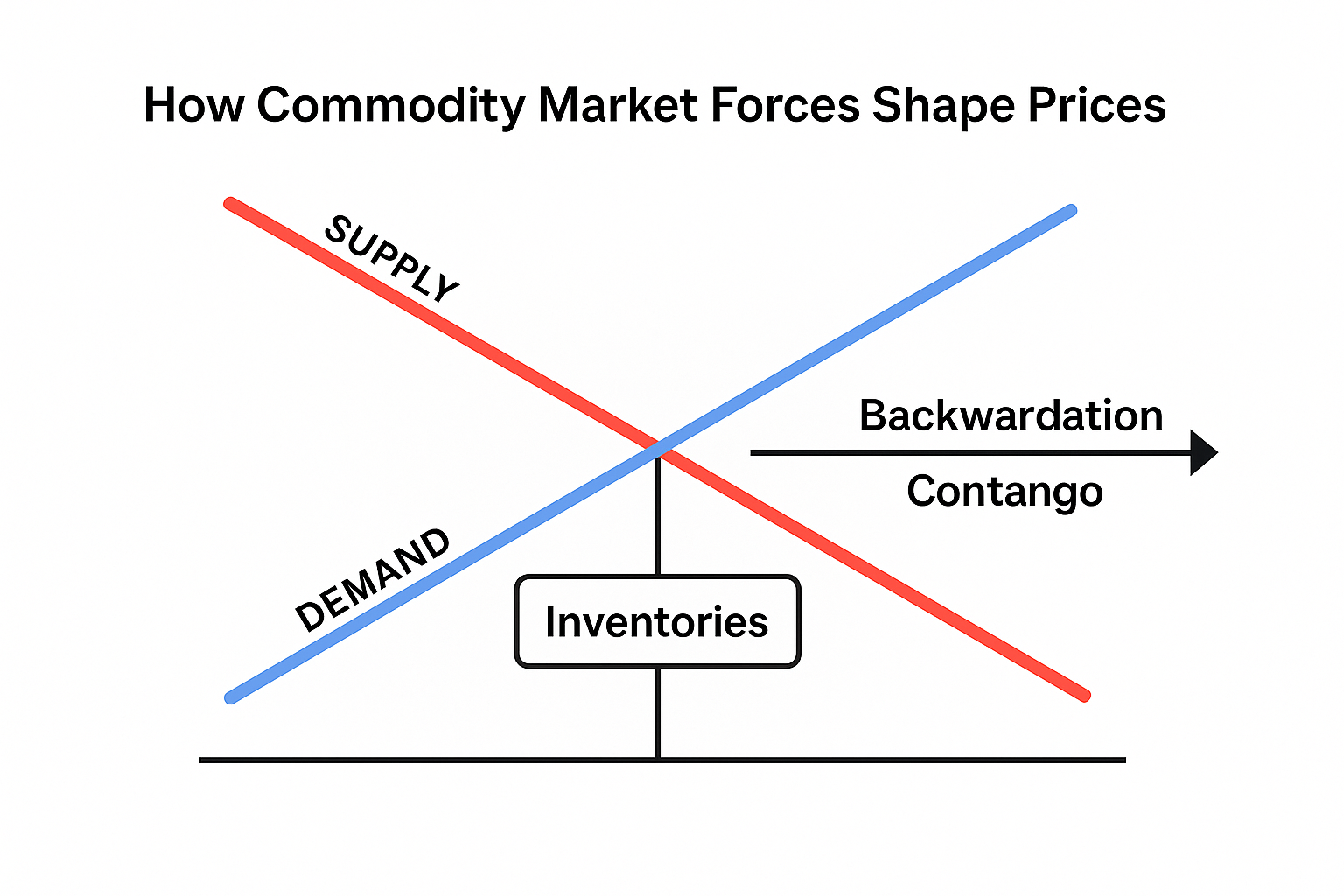

供需与库存构成商品定价的核心。当需求超过供应时,库存下降,近期价格通常上涨快于远期价格(现货升水);当供应大于需求时,库存增加,远期价格往往高于现货(现货贴水)。

天气与气候:天气是短期市场波动的最大推手之一。干旱、热浪、洪水和风暴都会影响农作物产量和能源需求。如果异常天气持续,可能从短期现象演变为结构性趋势。

地缘政治与物流:航运路线是商品流通的关键动脉。红海或巴拿马运河等地的中断会增加运输成本、延迟交付并收紧区域供应。这些影响会传导到期货曲线和现货价差。

宏观与美元效应:由于大多数商品以美元计价,美元走强通常会压低非美元买家的价格。同时,经济增长预期、通胀变化和利率前景会重塑对工业金属和运输燃料的需求。在 Deriv 平台上,CFD 让交易者在宏观数据引发情绪突变时灵活调整仓位。

政策与技术:法规、关税、排放规定和开采创新都会影响成本曲线。对于金属和能源市场,技术升级(如钻探或精炼工艺改进)可降低生产成本,重塑全球竞争格局。

表格 - 商品交易的市场状态视角

| 结构性(多季度) | 季节性(日历与气候) | 冲击性(事件驱动) |

|---|---|---|

| 矿业投资不足 | 播种/收获窗口 | 航运瓶颈 |

| 能源转型金属需求 | 供暖/制冷需求 | 宣布减产 |

| 政策变化 | 厄尔尼诺/拉尼娜 | 制裁、罢工 |

除了这些核心驱动因素,长期投资周期也会影响供应。许多商品,尤其是金属和能源,需要多年资本支出才能显著改变产能。当投资因价格低迷、融资收紧或监管障碍而停滞时,即使当前库存看似充足,未来供应也可能短缺。这种错配往往导致结构性价格上行。

在需求端,随着行业现代化,消费模式也在演变。电动汽车、可再生能源基础设施和数据中心增加了对铜、锂等特殊材料的需求。能及早跟踪这些转型的交易者,往往能建立更有力的方向性观点。

交易者如何利用市场状态构建商品策略?

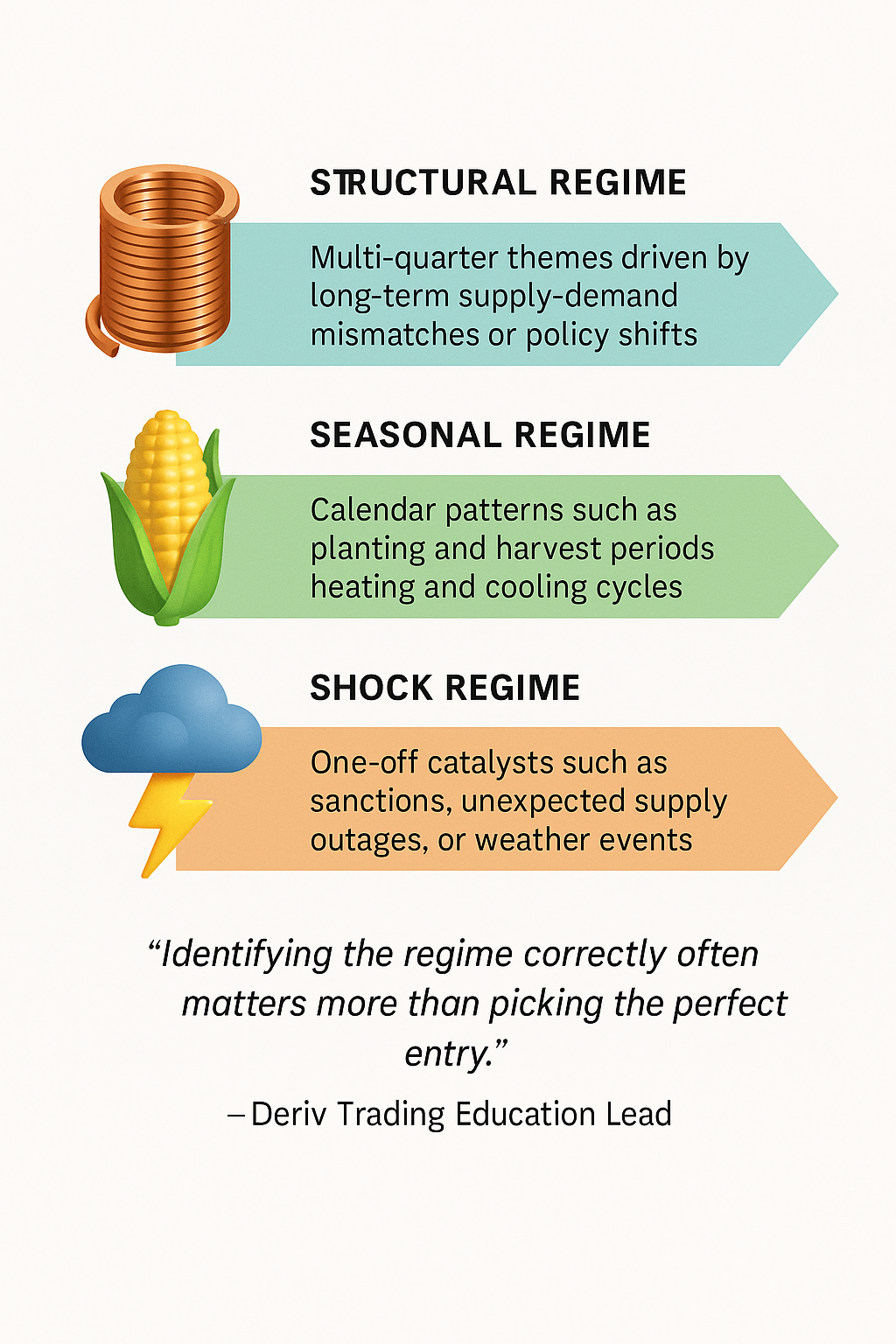

- 结构性状态: 由长期供需错配或政策变化驱动的多季度主题。例如,电气化和可再生基础设施持续推高对铜等金属的需求。

- 季节性状态: 日历规律,如播种和收获期、供暖和制冷周期,以及可预测的需求变化。厄尔尼诺等气候现象常导致季节性失衡。

- 冲击性状态: 一次性催化剂,如制裁、突发供应中断或天气事件。可可因产量损失而暴涨,就是冲击性事件演变为新结构性基础的最新例子。

Deriv 交易教育主管补充道:

“正确识别市场状态往往比选准入场点更重要。”

这些市场状态指导持仓周期、风险预算,以及选择 CFD 还是期权的适用性。

成功应用市场状态框架需要持续性。许多交易者因过度关注短期 K 线而误判市场,而忽略了背后的驱动因素。结构性市场中的缓慢回调,在低周期图上可能看似震荡,而冲击性状态若观察过窄,则可能被误认为是可持续趋势。

保持一个简单的市场状态日志——结构性、季节性或冲击性——有助于避免对噪音过度反应。Deriv 在 Deriv MT5、Deriv cTrader 和 Deriv Trader 上的图表工具,让对比不同周期、验证当前行为是否符合预期状态变得简单。

如何在 Deriv 上用 CFD 和期权交易商品?

CFD(Deriv MT5 和 Deriv cTrader): 灵活工具,允许交易者调整仓位规模、增减持仓,并在趋势中设置跟踪止损。适用于结构性或季节性市场,趋势逐步演变时效果最佳。

期权(Deriv Trader 和 SmartTrader): 结构化的风险可控工具。特别适用于冲击性状态,或交易者希望表达短期、时间限定观点时。

Deriv 数据工程专家 Syed Mustafa Imam 解释道:

“风险可控的结构有助于初学者提前了解最大可能亏损,但交易仍存在重大风险。”

经验法则: 有些交易者在希望亏损仅限于本金且交易有固定周期时更倾向于期权,而 CFD 更适合希望根据市场变化灵活调整仓位的人。

商品交易中何时应选择 CFD,何时应选择期权?

- CFD: 适合追求路径灵活性的交易者。可部分平仓、设置跟踪止损,并在波动剧烈时调整交易。

- 期权: 本金即最大亏损,适合事件密集或易剧烈反转的市场。Rise/Fall 和 Touch/No Touch 合约有助于表达方向性或价格水平观点。

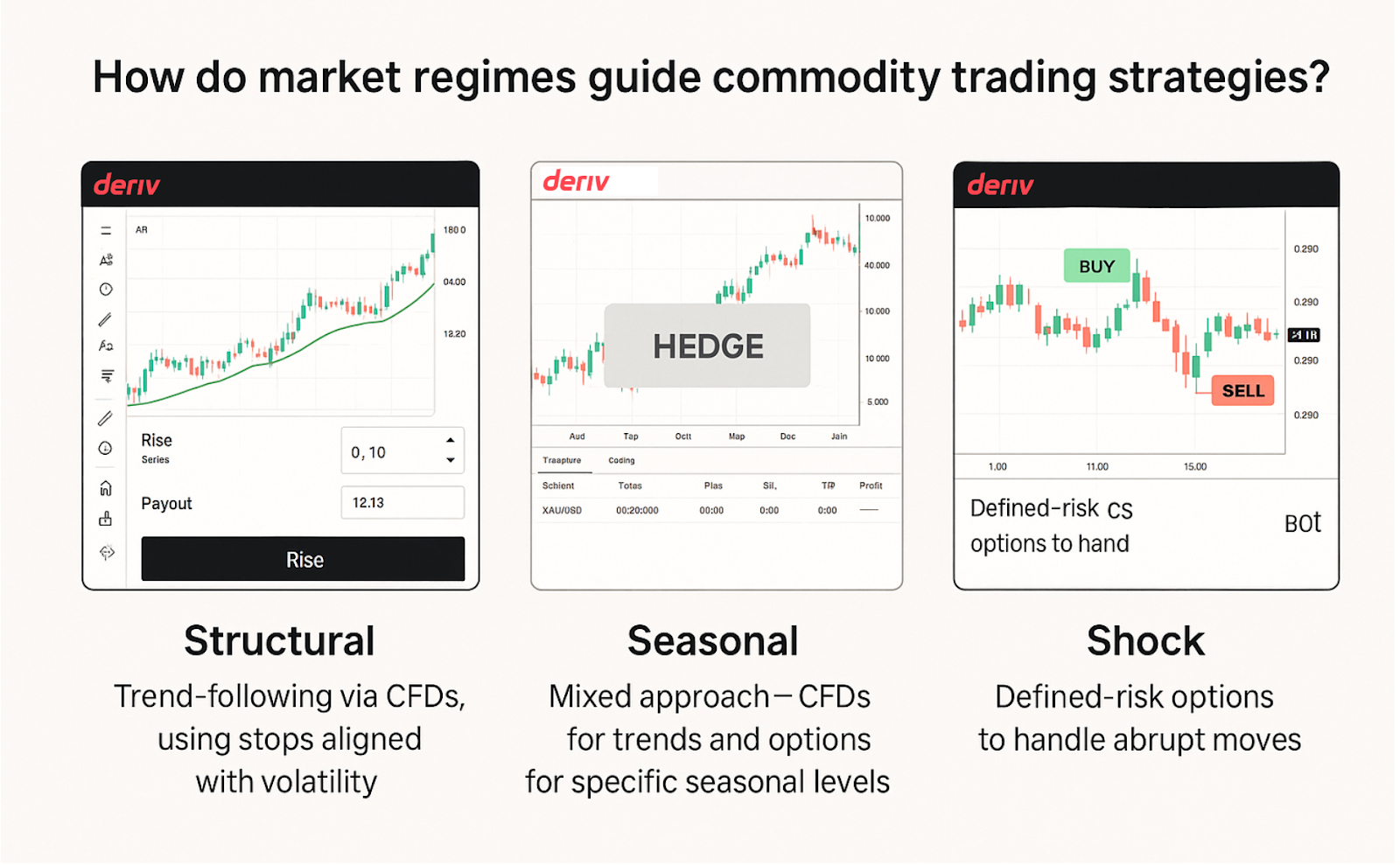

市场状态如何指导商品交易策略?

市场状态决定交易者应优先考虑趋势跟随、基于价格水平的期权,还是区间操作。

- 结构性: 通过 CFD 趋势跟随,止损与波动性相匹配。

- 季节性: 混合策略——趋势用 CFD,特定季节性价位用期权。

- 冲击性: 用风险可控的期权应对突发波动。

Deriv 上有哪些实际策略示例?

- 示例 1:Deriv Trader 趋势跟随

部分交易者使用 Deriv Trader 表达有时间限制的市场观点,参数预设,无需持续管理持仓。

- 示例 2:Deriv Trader 短周期决策

短周期交易有时用于练习将市场观点转化为明确、时间限定的决策,同时控制本金投入。

- 示例 3:Deriv MT5 事件对冲

另一些交易者在需要主动监控持仓、根据新信息调整风险敞口时,更倾向于使用 Deriv MT5 或 Deriv cTrader 等平台。

- 示例 4:Deriv Bot 纪律执行

自动化工具可持续执行预设条件,有助于保持纪律,减少临时决策变更。

这些示例展示了交易者如何将宏观理念转化为规则化操作。持续性比复杂性更重要。初学者无需复杂系统,只需可重复执行的流程即可。例如,交易者可以承诺只在流动性较高的时段交易,或避免在重要经济数据发布前五分钟入场。

Deriv 平台通过交易限额、预设止损和 Deriv Bot 自动化流程等功能支持这些习惯。结合结构化方法和适度仓位,交易者可观察不同市场表现并管理风险敞口,但任何时候都可能发生亏损。

当前商品市场动态如何影响交易策略?

- 黄金: 避险资金流入和利率预期变化维持结构性买盘。

- 可可: 供应受限持续支撑高位价格。

- 原油: OPEC+ 产量调整可能继续带来事件驱动的波动。

- 航运: 全球航线中断推高运费,影响能源和农产品交付时间。

交易者如何将市场观点转化为 Deriv 交易?

- 识别当前市场状态。

- 选择合适的交易工具(CFD 或期权)。

- 用基于价格水平、趋势或区间的结构表达观点。

- 设定风险参数和仓位规模。

- 确认近期无与观点相冲突的事件。

Deriv 高级市场策略师 Aisha Rahman 解释道:

“明确的失效点是区分观点和猜测的关键。”

交易前应遵循哪些清单?

- 定义市场状态。

- 明确失效条件。

- 选择固定时间管理还是灵活管理。

- 设定止损或最大亏损。

- 记录相关经济数据发布或物流问题。

如何在 Deriv 模拟账户安全练习商品交易?

从一个市场开始:黄金、原油或波动指数。用市场状态视角练习,设定明确的失效点并跟踪结果。Deriv 模拟账户与真实市场条件同步,允许交易者在不动用真实资金的情况下测试策略。

当你能清晰总结最近五笔交易时,或许就更有信心考虑用真实资金交易,前提是你已充分了解相关风险。

免责声明:

本内容不面向欧盟居民。

本博客文章所含信息仅供教育用途,不构成金融或投资建议。

交易条件、产品和平台可能因您的居住国而异。