Preços das commodities: O que os impulsiona e como negociar

.png)

Os preços das commodities movem-se principalmente devido a fatores reais de oferta e procura, como condições meteorológicas, geopolítica, inventários, custos de energia, movimentos cambiais, mudanças de políticas e avanços tecnológicos. Também reagem a forças especulativas, incluindo sentimento, liquidez, posicionamento e padrões técnicos. Compreender como estes fatores interagem ajuda os traders a escolher os instrumentos certos: CFDs ou opções, e a plataforma Deriv mais adequada para expressar eficazmente as suas opiniões de mercado.

Resumo rápido

- Os fundamentos definem a direção, a especulação amplifica os movimentos.

- A perspetiva Estrutural, Sazonal e de Choque ajuda a identificar as condições.

- Os CFDs são adequados para posições flexíveis; as opções são adequadas para visões de risco definido e com duração limitada.

- Desenvolvimentos recentes, como os máximos do ouro, o pico do cacau, a reversão da OPEC+ e as perturbações no transporte marítimo, continuam a moldar os cenários de mercado.

- Uma checklist de dois minutos antes da negociação garante disciplina.

Como as forças do mercado de commodities moldam os preços?

Os gráficos de commodities revelam uma luta constante entre fundamentos e especulação. Os fundamentos definem a direção da tendência, enquanto os fluxos especulativos muitas vezes determinam a rapidez com que os preços se movem. Um forte défice de oferta a longo prazo pode impulsionar um mercado durante meses, mas uma única manchete inesperada pode ainda causar reversões acentuadas intradiárias.

Os mercados de commodities também reagem fortemente à rapidez com que novas informações se espalham. Em ambientes de rápida mudança—como falhas de energia, atualizações sobre condições de colheitas ou anúncios macroeconómicos surpresa—os preços podem temporariamente ultrapassar o seu valor fundamental à medida que os traders reequilibram a exposição. Isto pode criar oscilações de curto prazo que os traders devem abordar com cautela. Na Deriv, a possibilidade de reduzir o tamanho, entrar gradualmente ou mudar para opções de risco definido ajuda os traders a gerir a sua exposição de forma mais deliberada.

Shivank Shankar, Marketing Paid Acquisition Specialist na Deriv, acrescenta:

“Nas commodities, a direção de longo prazo vem dos fundamentos, mas o movimento de curto prazo vem da surpresa.”

Além disso, as correlações entre commodities e outras classes de ativos podem mudar inesperadamente. Por exemplo, os metais industriais podem desvincular-se das tendências das ações durante períodos de incerteza política, enquanto os mercados de energia podem responder mais de perto a perturbações no transporte marítimo ou relacionadas com o clima. Compreender estas relações em mudança ajuda os traders a evitar suposições desatualizadas e a manter flexibilidade na sua estratégia.

O que impulsiona as mudanças de oferta e procura nas commodities?

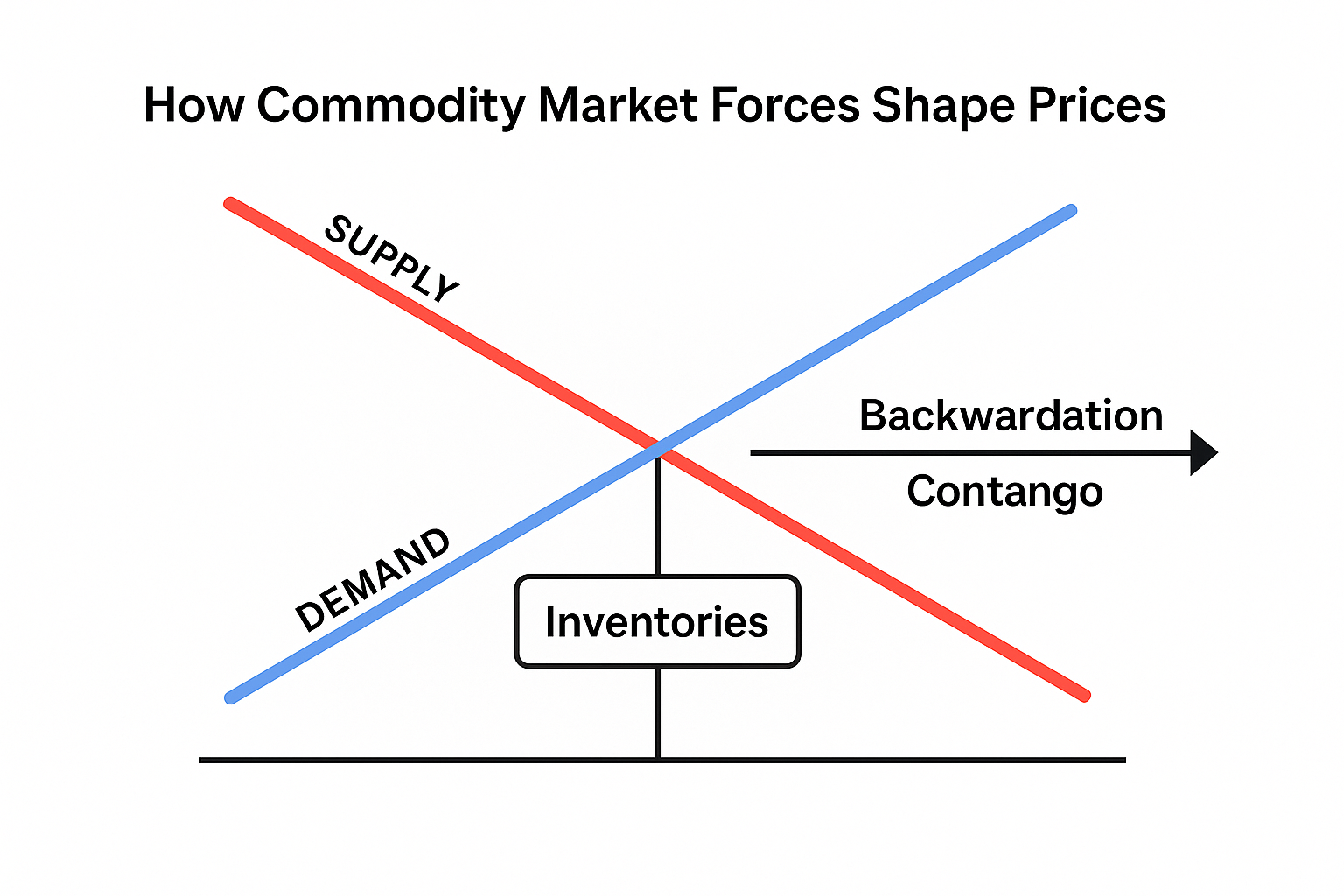

Oferta, procura e inventários formam o núcleo da formação de preços das commodities. Quando a procura supera a oferta, os inventários caem e os preços de curto prazo geralmente sobem mais rápido do que os preços futuros (backwardation); quando a oferta excede a procura, os inventários aumentam e os preços futuros tendem a situar-se acima do spot (contango).

Clima e tempo: O clima continua a ser um dos maiores impulsionadores de mercado a curto prazo. Secas, ondas de calor, inundações e tempestades afetam os rendimentos agrícolas e a procura de energia. Se o clima invulgar persistir, pode passar de um padrão de curto prazo para uma tendência estrutural.

Geopolítica e logística: As rotas de transporte marítimo funcionam como artérias-chave para o fluxo de commodities. Perturbações como as do Mar Vermelho ou do Canal do Panamá aumentam os custos de transporte, atrasam entregas e apertam a oferta regional. Estes efeitos repercutem-se nas curvas de futuros e nos spreads spot.

Efeitos macro e USD: Como as commodities são largamente cotadas em USD, um dólar mais forte geralmente pesa nos preços para compradores não dolarizados. Ao mesmo tempo, as expectativas de crescimento, mudanças na inflação e perspetivas de taxas de juro remodelam a procura por metais industriais e combustíveis de transporte. Na Deriv, os CFDs permitem aos traders ajustar posições dinamicamente quando dados macroeconómicos provocam mudanças súbitas de sentimento.

Política e tecnologia: Regulamentações, tarifas, regras de emissões e inovações na extração alteram as curvas de custos. Para os mercados de metais e energia, avanços tecnológicos como métodos de perfuração melhorados ou processos de refinação podem reduzir os custos de produção e remodelar a competitividade global.

Tabela - Perspetiva de regimes para negociação de commodities

| Estrutural (multi-trimestre) | Sazonal (calendário & clima) | Choque (impulsionado por eventos) |

|---|---|---|

| Subinvestimento em minas | Janelas de plantio/colheita | Pontos de estrangulamento no transporte |

| Procura de metais para transição energética | Procura de aquecimento/arrefecimento | Cortes de produção anunciados |

| Mudanças de políticas | El Niño/La Niña | Sanções, greves |

Para além destes fatores principais, os ciclos de investimento a longo prazo também moldam a oferta. Muitas commodities, especialmente metais e energia, exigem anos de investimento em capital antes que a capacidade de produção mude de forma significativa. Quando o investimento estagna—devido a preços baixos, condições de financiamento mais restritas ou obstáculos regulatórios—a oferta futura pode ficar aquém mesmo quando os inventários atuais parecem estáveis. Este desfasamento leva frequentemente a tendências estruturais de subida de preços.

Do lado da procura, os padrões de consumo evoluem à medida que as indústrias se modernizam. Veículos elétricos, infraestruturas de energia renovável e centros de dados aumentaram a procura por cobre, lítio e outros materiais especializados. Os traders que acompanham estas transições cedo costumam construir teses direcionais mais sólidas.

Como podem os traders usar regimes de mercado para construir estratégias de commodities?

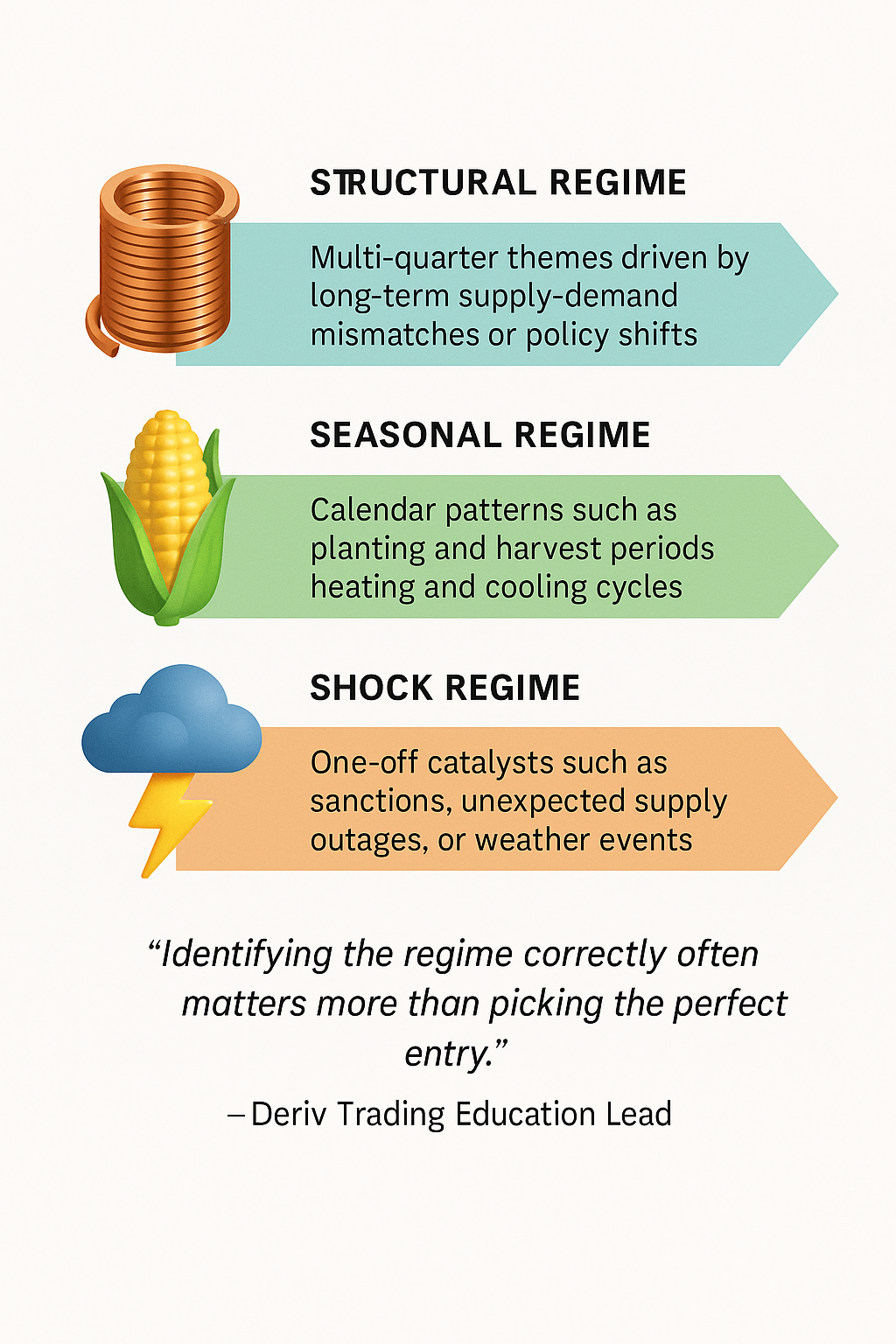

- Regime estrutural: Temas de multi-trimestre impulsionados por desequilíbrios de oferta e procura a longo prazo ou mudanças de políticas. Por exemplo, a eletrificação e as infraestruturas renováveis continuam a aumentar a procura por cobre e outros metais.

- Regime sazonal: Padrões de calendário como períodos de plantio e colheita, ciclos de aquecimento e arrefecimento e mudanças previsíveis na procura. Padrões climáticos como o El Niño frequentemente criam desequilíbrios sazonais.

- Regime de choque: Catalisadores pontuais como sanções, quebras inesperadas de oferta ou eventos climáticos. O aumento do cacau, desencadeado por perdas de produção, é um exemplo recente de um choque que evoluiu para uma nova base estrutural.

O responsável pela Educação em Trading da Deriv explica:

“Identificar corretamente o regime muitas vezes é mais importante do que escolher a entrada perfeita.”

Estes regimes orientam as escolhas sobre períodos de manutenção, orçamentos de risco e a adequação de CFDs versus opções.

A aplicação bem-sucedida do enquadramento de regimes exige consistência. Muitos traders classificam mal os mercados por se focarem demasiado em velas de curto prazo em vez dos fatores subjacentes. Um mercado estrutural com recuos lentos pode parecer lateral em timeframes mais baixos, enquanto um regime de choque pode parecer uma tendência sustentável se visto de forma demasiado restrita.

Manter um registo simples de regimes—estrutural, sazonal ou de choque—ajuda a evitar reações exageradas ao ruído. As ferramentas de gráficos da Deriv em Deriv MT5, Deriv cTrader e Deriv Trader facilitam a comparação de timeframes e a validação se o comportamento atual corresponde ao regime pretendido.

Como posso negociar commodities na Deriv usando CFDs e opções?

CFDs (Deriv MT5 e Deriv cTrader): Ferramentas flexíveis que permitem aos traders dimensionar posições, aumentar ou reduzir o tamanho e colocar trailing stops atrás das tendências. Funcionam melhor em mercados estruturais ou sazonais onde as tendências evoluem gradualmente.

Opções (Deriv Trader e SmartTrader): Estruturadas para resultados de risco definido. São especialmente úteis em regimes de choque ou quando os traders querem expressar visões de curto prazo e duração limitada.

Syed Mustafa Imam, especialista em Engenharia de Dados na Deriv, explica:

“Estruturas de risco definido podem ajudar iniciantes a compreender a sua perda máxima possível desde o início, embora a negociação continue a envolver riscos significativos.”

Regra prática: Alguns traders preferem opções quando querem que a perda potencial seja limitada ao valor apostado e que a negociação decorra por um período definido, enquanto os CFDs podem ser mais adequados para quem procura mais flexibilidade para ajustar posições à medida que as condições mudam.

Quando devo usar CFDs vs opções na negociação de commodities?

- CFDs: Adequados quando os traders querem flexibilidade de percurso. Permitem encerramentos parciais, trailing stops e ajustes de negociação durante sessões voláteis.

- Opções: O valor apostado define a perda máxima, tornando-as apropriadas para períodos com muitos eventos ou mercados propensos a reversões acentuadas. Os contratos Rise/Fall e Touch/No Touch ajudam a expressar ideias direcionais ou baseadas em níveis.

Como os regimes de mercado orientam as estratégias de negociação de commodities?

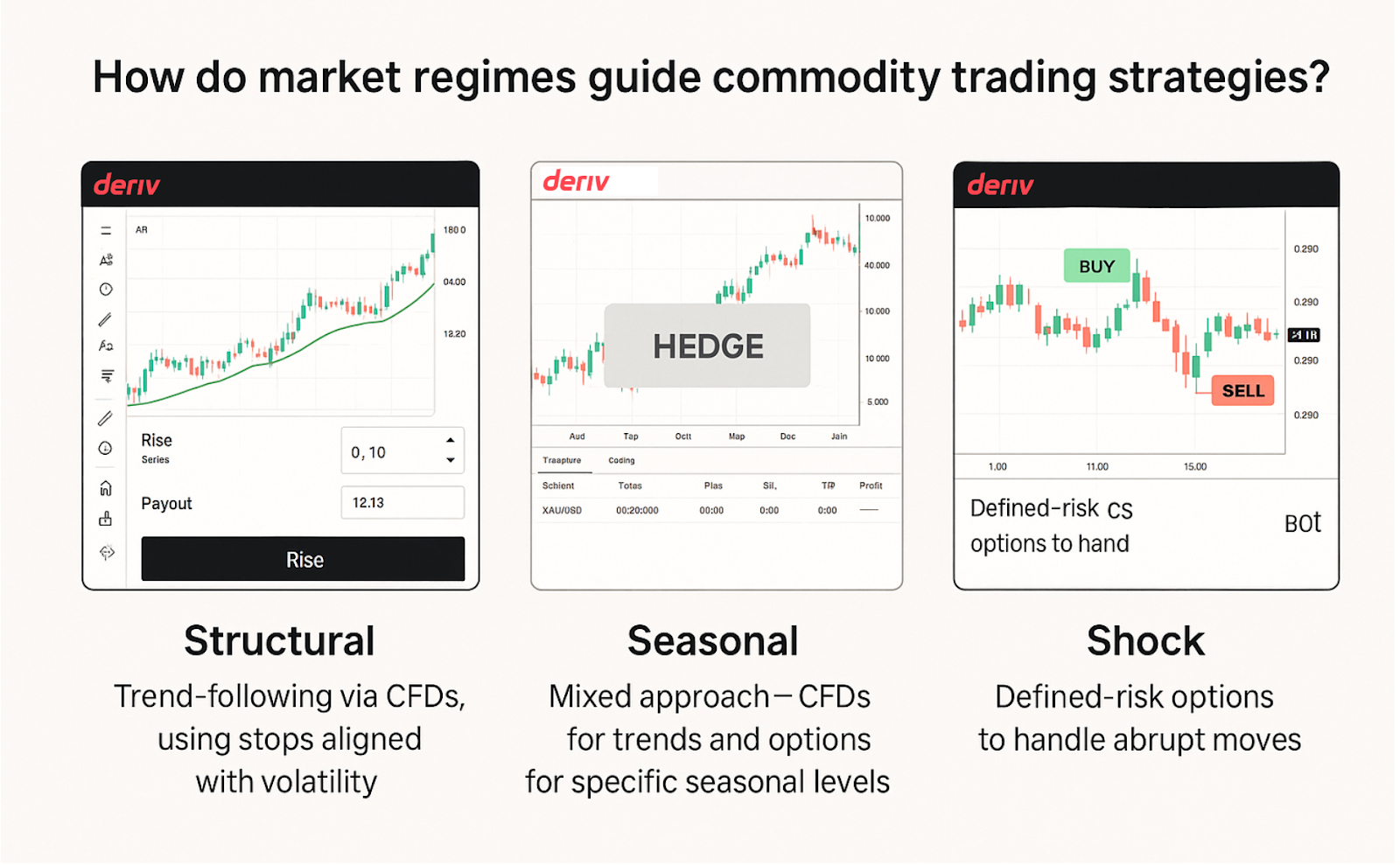

Os regimes de mercado determinam se o trader deve priorizar seguir tendências, opções baseadas em níveis ou estratégias de intervalo.

- Estrutural: Seguir tendências via CFDs, usando stops alinhados com a volatilidade.

- Sazonal: Abordagem mista—CFDs para tendências e opções para níveis sazonais específicos.

- Choque: Opções de risco definido para lidar com movimentos abruptos.

Que exemplos da Deriv mostram estas estratégias na prática?

- Exemplo 1: Seguir tendências no Deriv Trader

Alguns traders usam o Deriv Trader para expressar opiniões de mercado com duração limitada e parâmetros predefinidos, sem necessidade de gerir a posição continuamente.

- Exemplo 2: Decisões de curto prazo no Deriv Trader

Negociações de curto prazo são por vezes usadas para praticar a tradução de uma visão de mercado numa decisão clara e limitada no tempo, mantendo o valor apostado limitado.

- Exemplo 3: Proteção de eventos no Deriv MT5

Outros traders preferem plataformas como Deriv MT5 ou Deriv cTrader quando querem monitorizar ativamente uma posição e ajustar a exposição à medida que surgem novas informações.

- Exemplo 4: Disciplina com Deriv Bot

Ferramentas de automação podem ser usadas para aplicar condições pré-definidas de forma consistente, o que pode apoiar a disciplina e reduzir alterações ad hoc nas decisões.

Estes exemplos destacam como os traders podem transformar conceitos amplos em ações baseadas em regras. A consistência é mais importante do que a complexidade. Um iniciante não precisa de um sistema complicado, apenas de um processo que possa ser repetido sem interferência emocional. Por exemplo, um trader pode comprometer-se a negociar apenas durante sessões de maior liquidez ou a evitar entradas cinco minutos antes de divulgações económicas agendadas.

As plataformas Deriv apoiam estes hábitos com funcionalidades como limites de negociação, níveis de stop-loss predefinidos e fluxos de trabalho automatizados no Deriv Bot. Ao combinar uma abordagem estruturada com tamanhos de posição modestos, os traders podem observar como diferentes mercados se comportam enquanto gerem a sua exposição, embora as perdas sejam sempre possíveis.

Como os desenvolvimentos atuais das commodities moldam as estratégias de negociação agora?

- Ouro: Fluxos de refúgio e expectativas de taxas em mudança mantêm uma procura estrutural.

- Cacau: Restrições de oferta continuam a suportar níveis elevados de preços.

- Petróleo: Ajustes graduais na produção da OPEC+ podem continuar a criar volatilidade impulsionada por eventos.

- Transporte marítimo: Perturbações nas rotas globais mantêm os custos de frete elevados, afetando os prazos de entrega de energia e produtos agrícolas.

Como podem os traders transformar uma visão de mercado numa negociação na Deriv?

- Identifique o regime atual.

- Escolha o instrumento apropriado (CFDs ou opções).

- Expresse a tese com estruturas baseadas em níveis, tendências ou intervalos.

- Defina parâmetros de risco e dimensionamento da posição.

- Confirme que não há eventos iminentes que contradigam a ideia.

Aisha Rahman, Senior Market Strategy na Deriv, explica:

“Um ponto claro de invalidação é o que separa uma tese de um palpite.”

Que checklist devo seguir antes de negociar?

- Defina o regime.

- Indique o facto de invalidação.

- Escolha entre gestão com tempo fixo ou flexível.

- Defina o seu stop ou perda máxima.

- Anote quaisquer divulgações económicas relevantes ou questões logísticas.

Como posso praticar a negociação de commodities em segurança numa conta demo Deriv?

Comece com um mercado: ouro, petróleo ou índices de volatilidade. Pratique aplicando a perspetiva de regimes, defina níveis claros de invalidação e acompanhe os resultados. A conta demo Deriv espelha as condições reais do mercado, permitindo aos traders testar estratégias sem usar fundos reais.

Quando conseguir resumir claramente as suas últimas cinco negociações, poderá sentir-se mais preparado para considerar negociar com fundos reais, desde que compreenda os riscos envolvidos.

Aviso legal:

Este conteúdo não se destina a residentes na UE.

As informações contidas neste artigo de blog destinam-se apenas a fins educativos e não constituem aconselhamento financeiro ou de investimento.

As condições de negociação, produtos e plataformas podem variar consoante o seu país de residência.