Deriv商品交易实用指南

在Deriv进行商品交易,让零售交易者无需持有实物资产即可获得能源、金属和软商品的现金结算敞口。到2025年,大多数客户会在Deriv MT5或Deriv cTrader上选择CFD进行主动管理的持仓,或在Deriv Trader或SmartTrader上选择数字期权以实现有时间限制、风险可控的观点。本指南将解释每种工具的工作原理、适用场景、典型成本与风险,以及石油、黄金、天然气和部分软商品的实用交易设置,帮助你将自己的想法、时间窗口和风险限度与合适的合约相匹配。

快速摘要

- 石油和黄金等商品的价格受供需、地缘政治、利率和库存影响波动。

- Deriv为管理型交易提供CFD,为风险可控的观点提供数字期权。

- 期权通常与基于时间或价格水平的设置相关,而CFD则更适合灵活的交易管理。

- 风险控制、仓位规模和对市场事件的关注是实现长期稳定的关键。

什么是Deriv上的商品交易?

在Deriv,交易者通过差价合约(CFD)和数字期权对商品价格进行投机,无需持有实物资产。任何持仓都是纯粹的金融合约,根据标的工具的价格变动进行结算。这使得即使没有直接接触商品交易所,也能参与全球市场。

商品的表现与股票或外汇不同,因为其价格往往会对现实世界事件迅速做出反应:产量变化、政治决策、极端天气或消费需求的变化。对于初学者来说,Deriv的平台通过专注于价格敞口而非实物交割,简化了入门流程,让交易者能够表达自己的观点,同时控制风险水平。

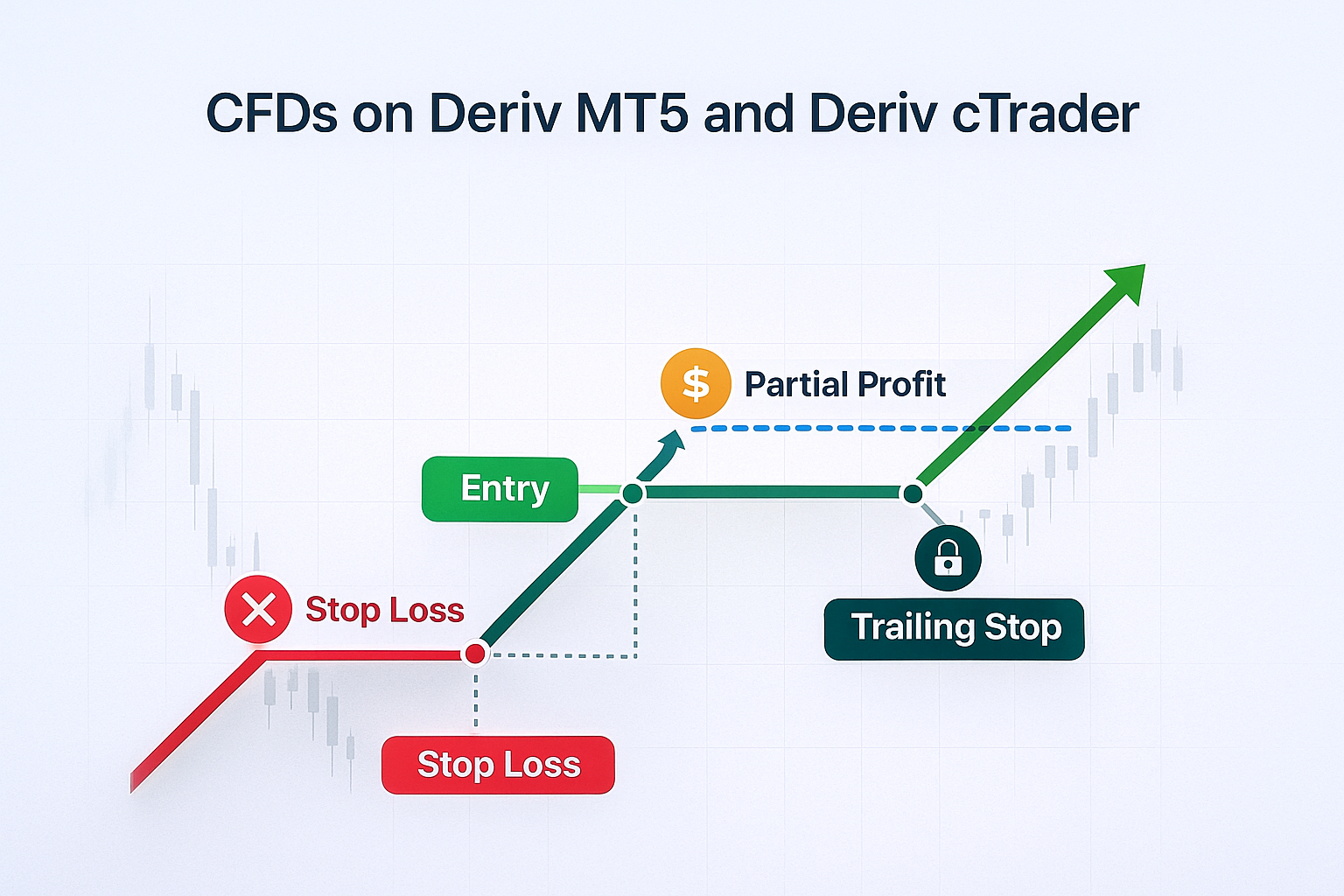

Deriv MT5和Deriv cTrader上的CFD

CFD允许交易者开设买入或卖出仓位,并动态管理。这适合希望精细调整执行、仓位规模和退出策略的交易者。通过CFD,你可以精确控制止损位置,分批止盈,并在市场继续有利时跟踪剩余仓位。

CFD模拟了市场结构的涨跌,因此当你想捕捉多小时趋势、交易回调或应对新出现的波动性时非常合适。它们还允许高度的精确度——从确认后加仓到通过精心调整止损来保护利润。然而,这种灵活性也带来了责任,尤其是在杠杆和隔夜掉期费用方面。

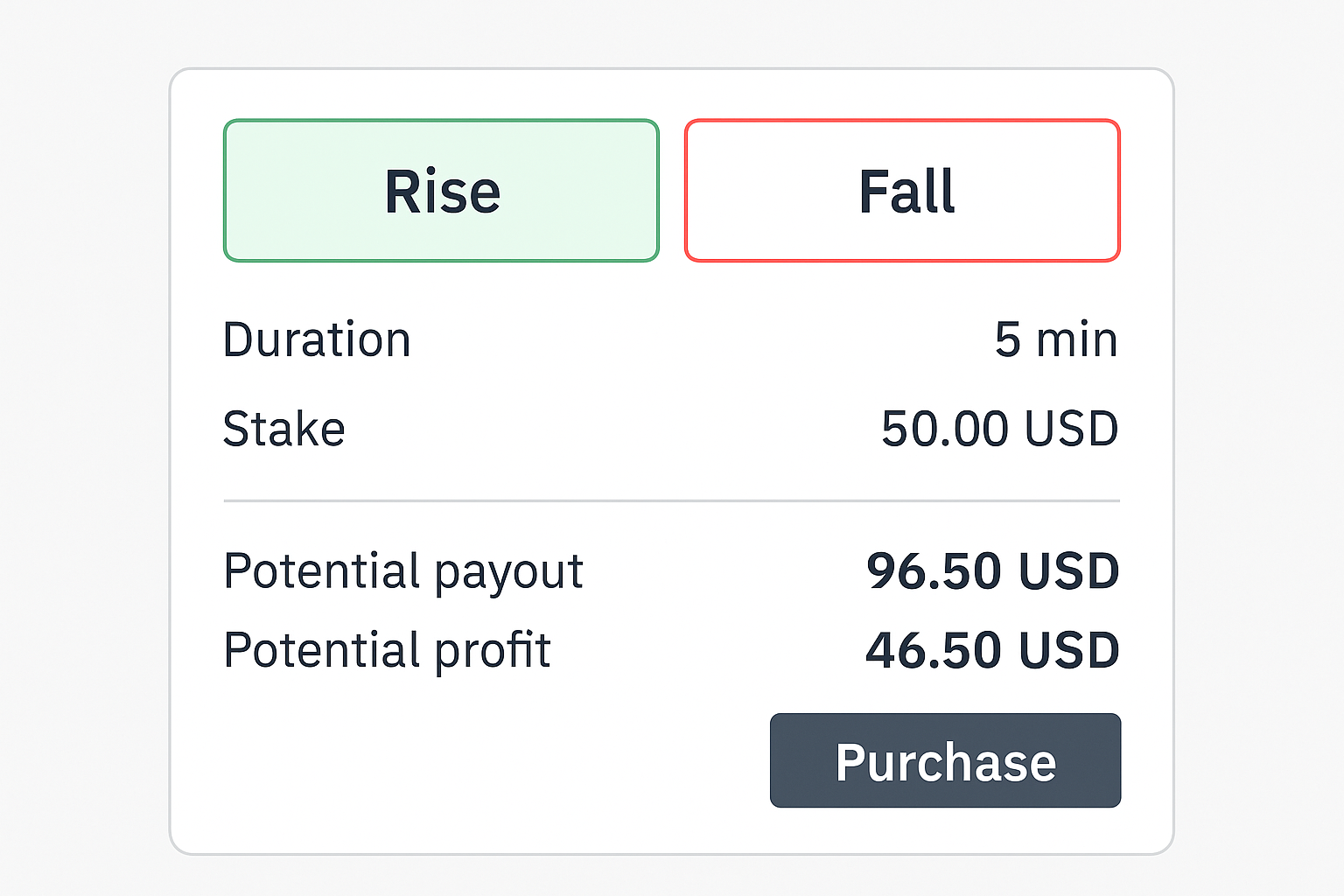

Deriv Trader和SmartTrader上的数字期权

数字期权带来完全不同的体验。每份合约都表达一个明确的问题:市场会上涨还是下跌?最终会高于还是低于某一水平?在时间结束前会否触及某一特定价格?由于你提前决定投入金额,最大亏损是固定的。

对于许多初学者来说,这种结构减少了反复犹豫。如果你预期短期内会有动能爆发,或认为价格会守住某一水平,你只需选择相关合约并静待结果。交易过程中无需管理止损或调整仓位。期权在有预定事件、波动性可能导致价格剧烈波动但你仍希望风险可控时尤其有用。

如何在CFD和期权之间选择?

选择哪种工具,通常取决于你的观点是关于短期方向、最终相对某一水平、是否触及某一水平,还是需要主动管理持仓。

- 短期方向(上涨或下跌)通常用Rise/Fall表达。

- 对最终高于或低于某一水平的观点,常用Higher/Lower表达。

- 对是否会触及某一特定水平的观点,常用Touch/No Touch表达。

- 涉及持续持仓管理的想法(如调整止损或分批止盈),通常用CFD实现。

以这种方式思考,有助于避免将交易强行套用到不合适的工具上。你的问题越清晰,工具的选择就越自然。

商品交易有哪些实用场景?

黄金微趋势(期权)

当宏观情绪发生变化时,黄金常常会出现短暂的动能爆发。在这些情形下,价格会在几个K线内表现得非常有规律,然后又回归区间。10–15分钟的Rise期权让你专注于捕捉这个精准窗口,无需担心止损设置。这是练习时机把握和体会动能衰减的简单方法。

WTI回调策略(CFD)

石油经常在延续趋势前回撤到次级支撑位。CFD回调策略在专业人士中很常见,因为它允许在价格可能停顿的位置挂限价单,在结构下方设置止损,并在趋势恢复时管理持仓。这种结构化方法训练了纪律性:你可以分批止盈,保护剩余仓位,并让市场决定行情能走多远。

独立研究机构的商品策略师补充道:

“能源市场首先对供应信号做出反应,随后才关注宏观基调。监控库存和运输流向的交易者往往能领先于大行情。”

商品交易有哪些市场特定的指导?

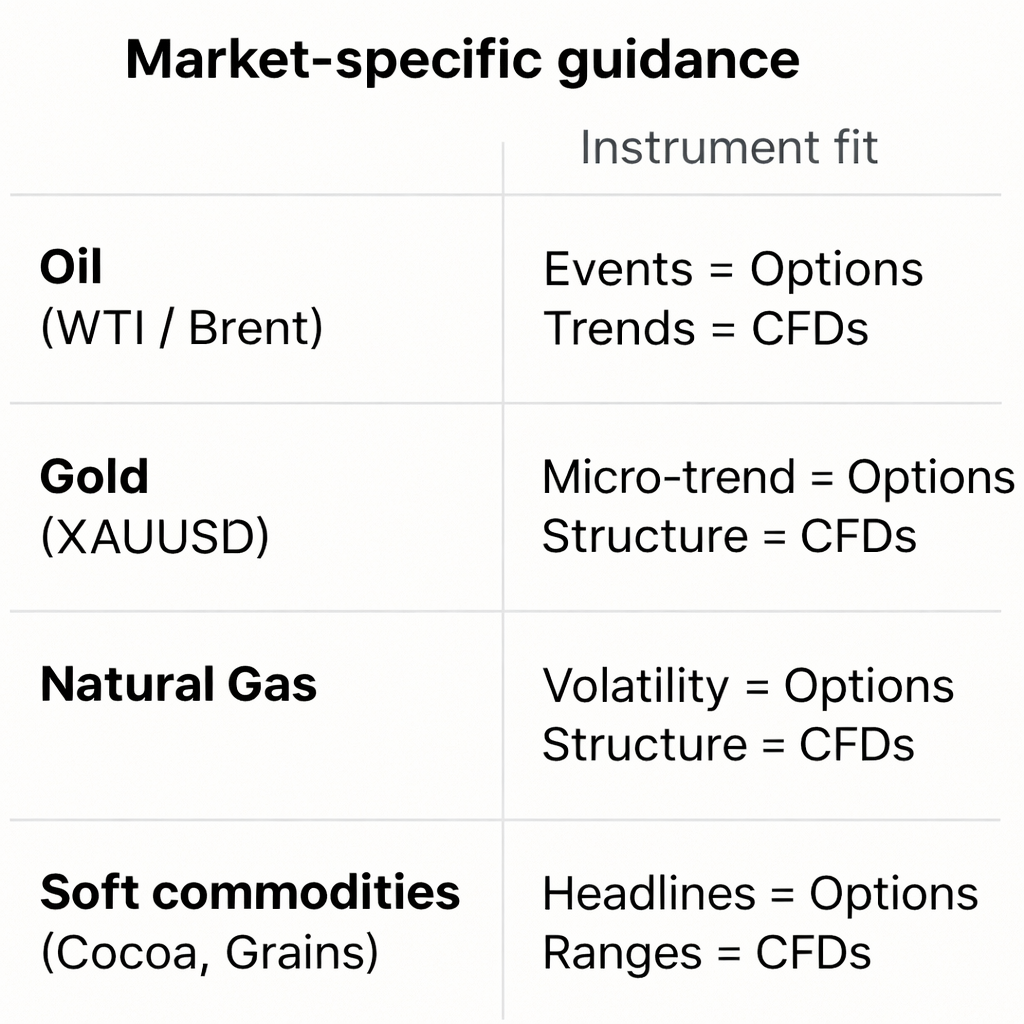

美国原油与英国布伦特原油

石油对每周库存数据和OPEC+公告反应迅速。在这些事件期间,期权帮助你在表达方向性或价格水平观点的同时控制风险。尘埃落定后,CFD则适合捕捉延续性趋势,尤其是在伦敦与美国交易时段重叠、流动性提升时。

黄金(XAUUSD)

黄金对利率预期和美元走势非常敏感。短暂的动能爆发适合用Rise/Fall期权表达,而在既定趋势中的结构化回调则更适合用CFD实现。

天然气

天然气价格可能因天气预报或库存数据而剧烈波动。当市场变得嘈杂或不可预测时,小额No Touch期权有助于控制风险。当市场结构清晰、波动性可控时,CFD是另一种选择。

软商品(可可、谷物)

软商品对天气模式和地区供应问题反应强烈。当新闻主导市场时,期权有助于风险控制;而在日内行情平稳、区间明确时,交易者则倾向于用CFD进行杠杆操作。

为什么Deriv提供多种商品交易平台?

专家见解(Deriv): “各平台不可互换。MT5和cTrader支持结构化风险管理,而Trader和SmartTrader则专为精准、时间限定的问题设计。” — Deriv交易平台产品负责人

每个平台都有其定位。MT5和cTrader为CFD管理提供灵活性:图表、指标、挂单、分批和提醒。Trader和SmartTrader则简化了期权执行,专注于方向、障碍、时长和投入金额。Deriv Bot支持基于规则的简单自动化,而Deriv GO则让你即使离开桌面也能保持交易计划。

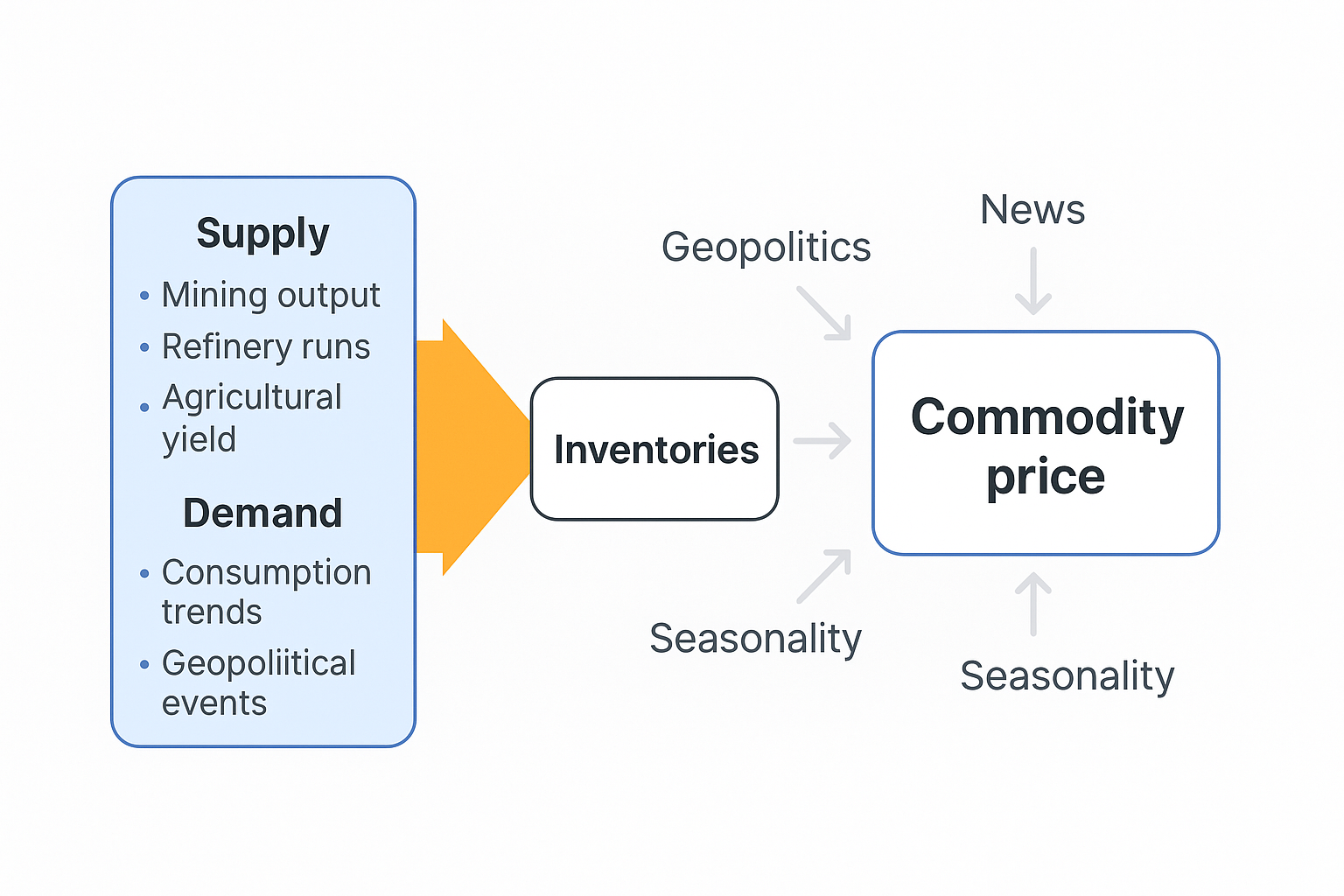

商品交易中有哪些市场驱动因素和专家背景?

商品价格受多种基本面和宏观因素共同影响。

- 供需: 库存数据、炼厂开工、矿山产量和消费趋势。

- 地缘政治: 冲突、制裁、航道阻塞和外交变动。

- 宏观驱动因素: 利率预期、全球增长和货币强弱。

- 季节性: 冬季能源需求、播种与收获周期、天气异常。

- 农业供应: 干旱、病害和物流中断可能导致价格大幅波动。

理解这些因素如何相互作用,有助于你过滤噪音并合理设定交易规模。

全球市场研究院高级经济学家解释道:

“地缘政治冲击很少让所有商品同向波动。理解跨市场效应对主动交易者至关重要。”

如何作为Deriv交易者持续提升?

提升来自于结合基本面与技术面、一次只交易一种行情、保持风险规则不变并记录每一次决策。回顾截图和笔记有助于建立模式识别能力,而冷静期和亏损上限则防止情绪化操作。随着时间推移,你的关注点会从预测市场转向有纪律地执行。

Deriv交易教育团队提到:

“一致性才是真正的优势。小仓位、固定规则和每周复盘,始终优于频繁更换策略。”

商品交易的主要风险有哪些,如何管理?

- 事件波动与跳空: 新闻和数据发布可能引发剧烈波动;部分交易者在此期间偏好预设风险结构。

- 杠杆与仓位规模: 杠杆放大结果;敞口通常以止损距离和最大可接受亏损衡量。

- 隔夜掉期: 持有CFD过夜可能产生融资成本(或收益),长期可能影响结果。

- 滑点与执行: 在快速或流动性不足的行情中,成交价可能与预期不同;订单类型和流动性状况很重要。

- 相关性风险: 相关商品可能同向波动,导致单一主题(如能源)集中度上升。

- 心理纪律: 大幅波动可能导致冲动决策;结构化限额和日常流程有助于保持一致性。

有哪些要点和后续步骤?

Deriv上的商品交易为表达市场观点提供了灵活方式。CFD以结构化交易管理著称,数字期权则适合你偏好风险可控和问题简单明了的场景。从模拟账户小额起步,建立一致性,复盘每一次决策,只有当流程可持续复制时再逐步扩大规模。

免责声明:

期权交易、Deriv X、Deriv Bot和SmartTrader平台不对居住在欧盟的客户开放。本文信息仅供教育用途,并非金融或投资建议。

.png)