美股“七巨头”在美联储暂停加息后的下一步

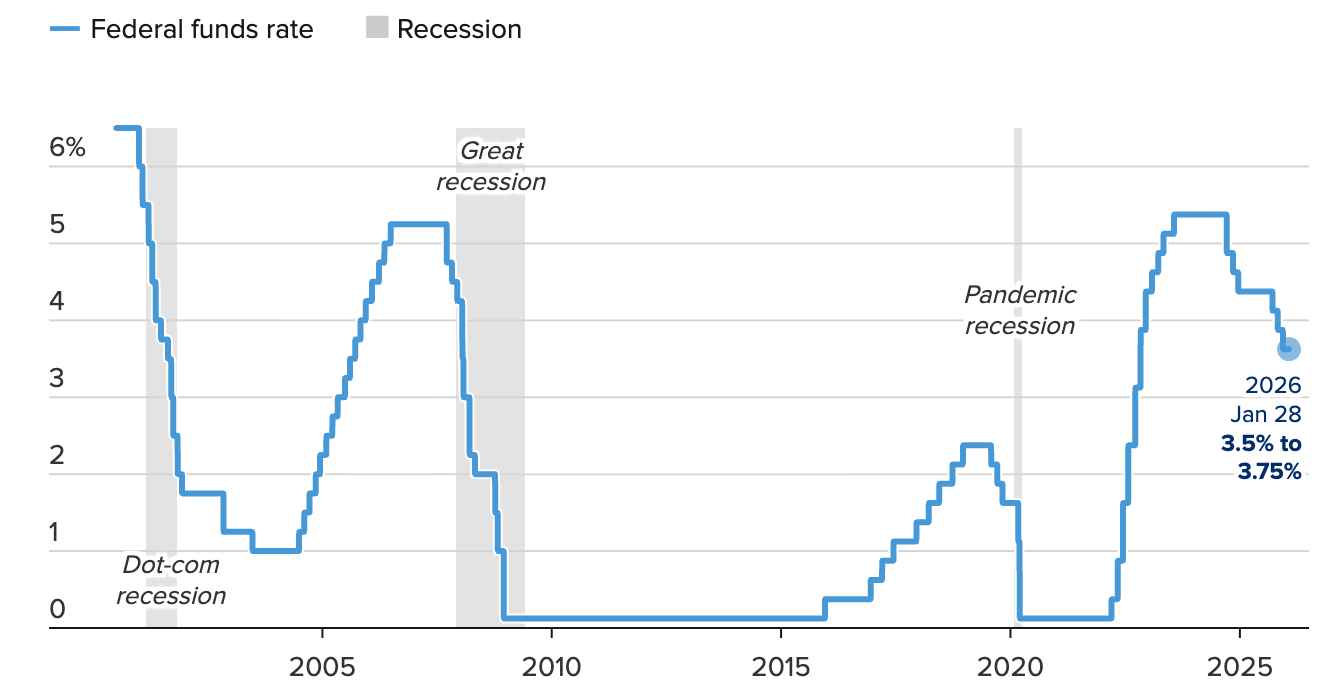

美股“七巨头”的下一步已不再是增长是否持续,而是投资者愿意为此支付多少溢价。美联储自2024年9月以来累计降息175个基点后,将利率暂停在3.50–3.75%,这一决定消除了过去一年悄然支撑大型科技公司估值的关键宏观顺风因素。

通胀依然被描述为“略高”,信号十分明确:政策支持已暂停。就在此时,Microsoft、Meta 和 Tesla 已经揭示了引领 AI 革命的真实成本。

盈利超出预期,但资本支出激增,利润率受到关注,市场反应更为谨慎而非庆祝。美股“七巨头”的下一个阶段,将更少由创新头条决定,而更多取决于执行力、纪律性和回报。

是什么驱动了七巨头?

在宏观层面,美联储的立场改变了投资环境。政策制定者对2026年前的经济动能表示信心,指出失业率趋于稳定,通胀仍高于目标。两票反对仅支持小幅降息25个基点,反映的是分歧而非紧迫。对于股市而言,这意味着利率可能在更长时间内保持限制性,提高了成长股的门槛。

在公司层面,人工智能依然主导着战略。Microsoft 的资本支出同比激增66%,达到375亿美元,而 Meta 将2026财年的资本支出预期上调至高达1350亿美元。这些数字反映的是结构性转变,而非短期周期。AI 已不再是可选的增长杠杆,而是核心基础设施,无论市场情绪如何,都需要持续投入。

为何重要

财报后的市场反应揭示了市场行为的重要变化。Microsoft 公布了强劲的头部数据,每股收益4.14美元超出预期,但其股价在盘后交易中下跌。Azure 收入略低于市场共识,投资者关注的焦点转向了不断膨胀的 AI 投入,而非短期利润。

这一反应凸显了更广泛的主题:市场变得不再宽容。Wedbush 分析师 Dan Ives 表示:“AI 建设阶段已被计入股价。投资者现在想看到的是变现能力。”他警告称,资本纪律将越来越多地决定赢家和落后者。对于美股“七巨头”来说,仅凭规模已无法获得溢价估值。

对市场和 AI 生态系统的影响

最新数据显示,市场的即时反应并不均衡。纳斯达克指数在历史高点下方徘徊,而受 Microsoft 拖累,道指期货下跌。Nvidia 作为最纯粹的 AI 代表,在盘后交易中小幅下跌,尽管技术面依然强劲,这表明市场正在整固而非投降。

在股票之外,连锁反应也在其他领域显现。黄金和白银价格上涨,投资者以此对冲估值风险和政策不确定性;原油则因数据中心扩张预期将带来持续能源需求而上涨。美股“七巨头”的决策如今正影响着远超科技行业的资本流向。

专家展望

展望未来,市场观察人士表示,美股“七巨头”的下一个阶段取决于 AI 投资能否转化为持久的盈利能力。Tesla 的业绩就体现了这种张力。尽管盈利超出预期,但营收不及预期,公司计划2026年资本支出超过200亿美元,是去年的两倍多。雄心依旧高涨,但投资者的耐心或许并非无限。

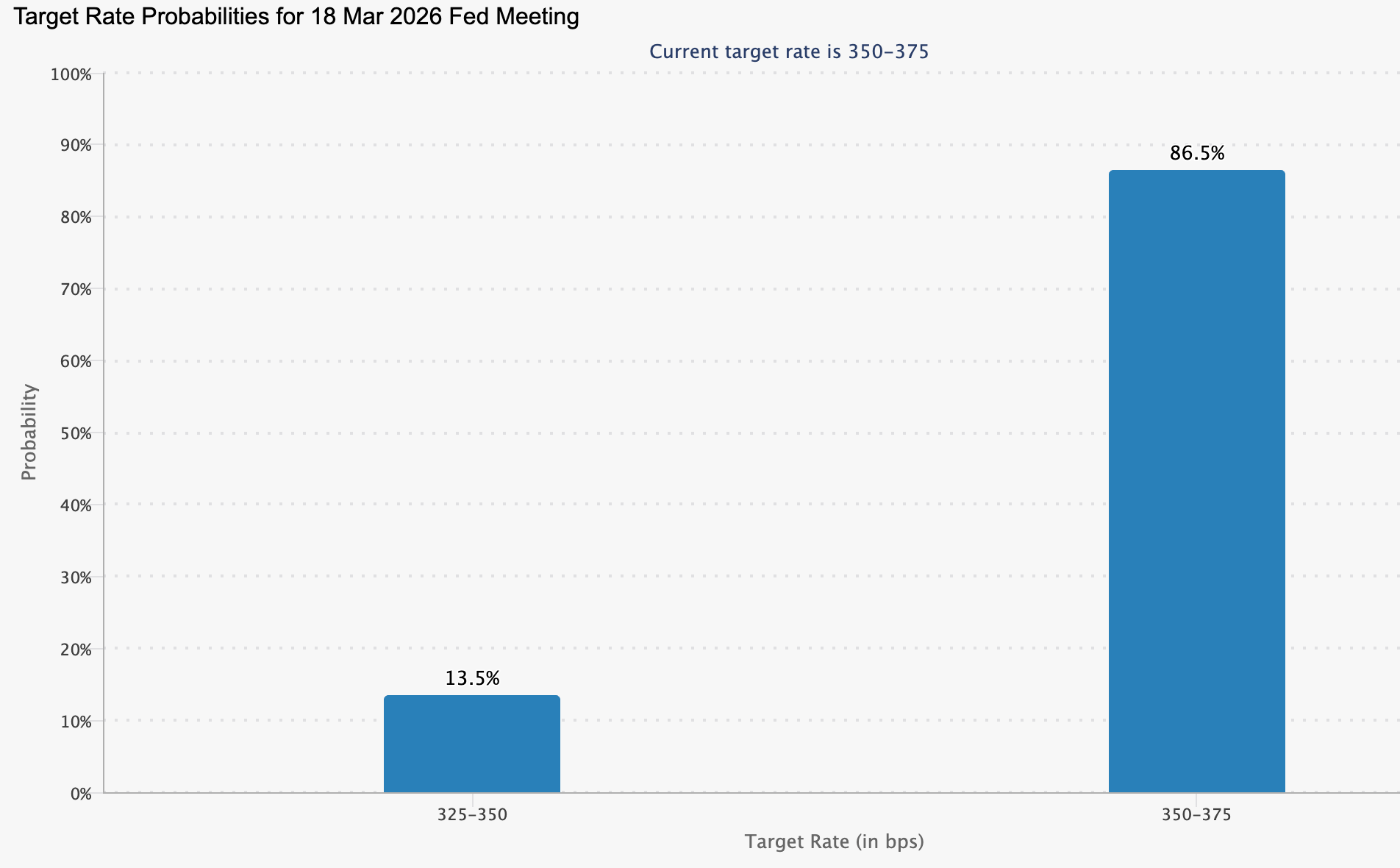

关键信号将在未来几周出现。Nvidia 的财报将检验 AI 需求能否继续支撑当前估值,而即将公布的通胀数据将影响3月17–18日 FOMC 会议的预期。

随着利率维持不变、资本成本上升,美股“七巨头”正步入一个由回报而非叙事驱动表现的新阶段。

核心观点

美联储的暂停加息已将关于美股“七巨头”的讨论从动能转向可持续性。AI 增长依然强劲,但引领者的成本正在迅速上升。投资者开始对资本回报提出更高要求。接下来能否实现盈利,将决定在高利率环境下雄心能否转化为现实。

所引用的业绩数据并不代表未来表现的保证。