Fed හි විරාමයෙන් පසු Magnificent 7 සඳහා ඊළඟට කුමක් සිදුවේද

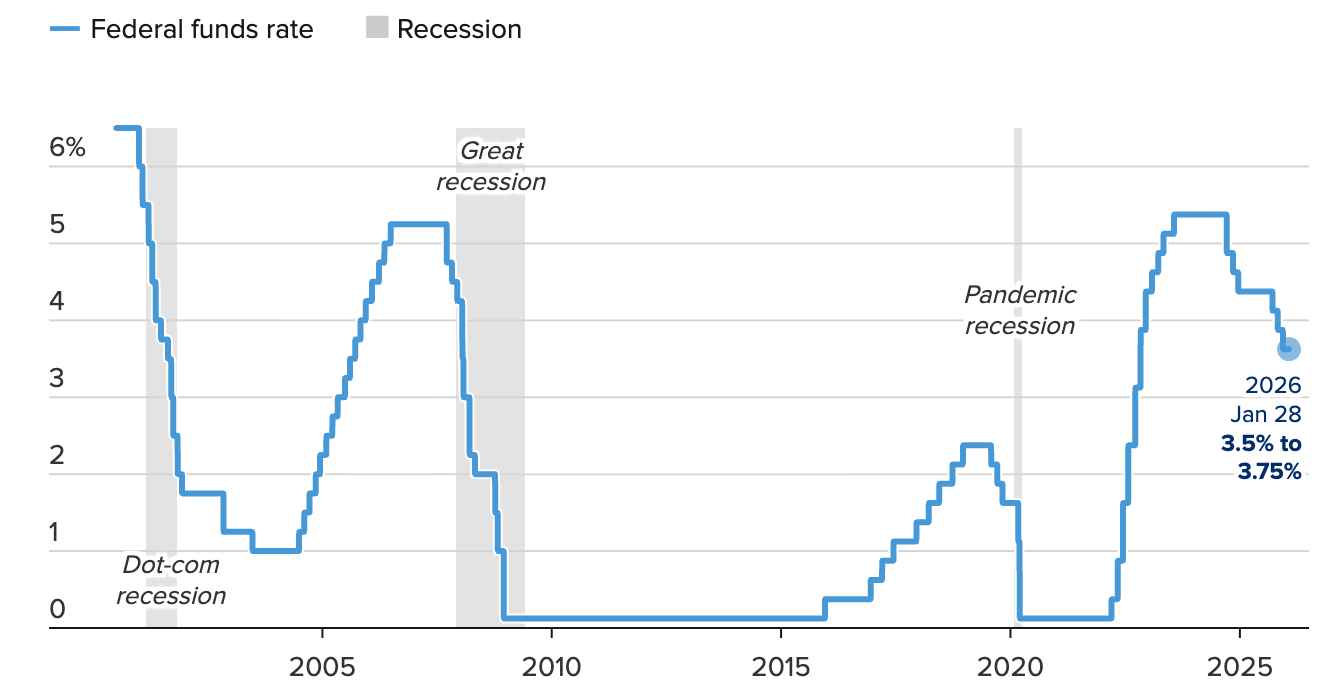

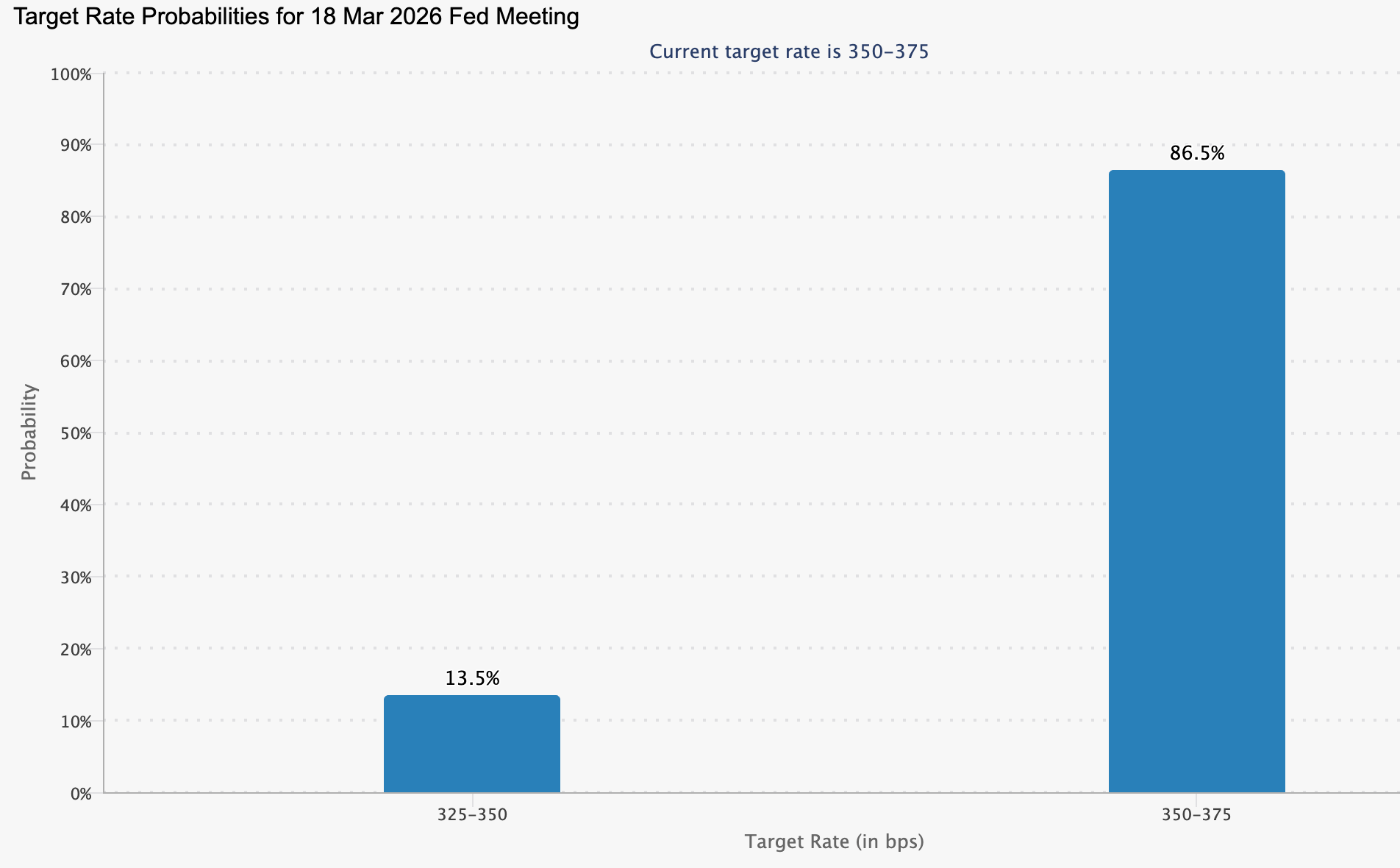

Magnificent 7 සඳහා ඊළඟට කුමක් සිදුවේද යන්න තවදුරටත් වර්ධනය අඛණ්ඩව පවතීද යන්න ගැන නොව, ආයෝජකයින් ඒ සඳහා කොපමණ මුදලක් ගෙවීමට කැමතිද යන්න මත රඳා පවතී. 2024 සැප්තැම්බර් මාසයේ සිට basis points 175 කින් කපා හැරීමෙන් පසු, අනුපාත 3.50–3.75% හි නතර කිරීමට Federal Reserve ගත් තීරණය, පසුගිය වසර පුරා නිහඬව big tech තක්සේරු කිරීම් සඳහා සහාය වූ ප්රධාන සාර්ව ආර්ථික සාධකයක් ඉවත් කරයි.

උද්ධමනය තවමත් "යම් තරමකට ඉහළ මට්ටමක" පවතින බව විස්තර කර ඇති හෙයින්, පණිවිඩය පැහැදිලි විය: ප්රතිපත්තිමය සහාය අත්හිටුවා ඇත. එම විරාමය පැමිණෙන්නේ Microsoft, Meta සහ Tesla විසින් AI විප්ලවයට නායකත්වය දීමේ සැබෑ පිරිවැය හෙළිදරව් කර ඇති මොහොතක ය.

ඉපැයීම් අපේක්ෂාවන් අභිබවා ගියද, ප්රාග්ධන වියදම් ඉහළ ගියේය, ලාභ ආන්තික පරීක්ෂාවට ලක් විය, සහ වෙළඳපල ප්රතිචාර දැක්වූයේ සැමරීමකින් නොව ප්රවේශමෙනි. Magnificent 7 හි ඊළඟ අදියර තීරණය වනු ඇත්තේ නවෝත්පාදන සිරස්තල මගින් අඩුවෙන් සහ ක්රියාත්මක කිරීම, විනය සහ ප්රතිලාභ මගින් වැඩි වශයෙනි.

Magnificent 7 මෙහෙයවන්නේ කුමක්ද?

සාර්ව මට්ටමින්, Fed හි ස්ථාවරය ආයෝජන පසුබිම වෙනස් කර ඇත. ප්රතිපත්ති සම්පාදකයින් 2026 ට පිවිසෙන විට ආර්ථික ගම්යතාවය පිළිබඳ විශ්වාසය පළ කළ අතර, විරැකියාව ස්ථාවර වීම සහ ඉලක්කයට වඩා ඉහළින් පවතින උද්ධමනය සටහන් කළහ. මධ්යස්ථ 25-basis-point කප්පාදුවක් සඳහා වූ විරුද්ධ ඡන්ද දෙක විවාදයක් පිළිබිඹු කළ අතර හදිසි අවශ්යතාවයක් නොවේ. කොටස් වෙළඳපල සඳහා, එයින් ඇඟවෙන්නේ පොලී අනුපාත වැඩි කාලයක් සීමාකාරීව පැවතිය හැකි බවත්, වර්ධන කොටස් සඳහා වන බාධකය ඉහළ නංවන බවත්ය.

ආයතනික මට්ටමින්, artificial intelligence දිගටම උපායමාර්ගවල ආධිපත්යය දරයි. Microsoft හි ප්රාග්ධන වියදම් වසරින් වසර 66% කින් ඩොලර් බිලියන 37.5 දක්වා ඉහළ ගිය අතර, Meta සිය 2026 මූල්ය වර්ෂයේ capex දැක්ම ඩොලර් බිලියන 135 දක්වා ඉහළ නැංවීය. මෙම සංඛ්යා කෙටි කාලීන චක්රයකට වඩා ව්යුහාත්මක වෙනසක් පිළිබිඹු කරයි. AI යනු තවදුරටත් විකල්ප වර්ධන ලීවරයක් නොවේ; එය වෙළඳපල හැඟීම් නොසලකා තිරසාර ආයෝජනයක් ඉල්ලා සිටින මූලික යටිතල පහසුකමකි.

එය වැදගත් වන්නේ ඇයි

ඉපැයීම් සඳහා වූ ප්රතිචාරය වෙළඳපල හැසිරීමේ වැදගත් වෙනසක් හෙළි කළේය. Microsoft කොටසකට ඩොලර් 4.14 ක ඉපැයීම් සමඟ අපේක්ෂාවන් අභිබවා යමින් ශක්තිමත් ප්රධාන සංඛ්යා ලබා දුන් නමුත්, after-hours trading හිදී එහි කොටස් පහත වැටුණි. Azure ආදායම සම්මුතියට වඩා තරමක් අඩුවෙන් පැමිණි අතර, ආයෝජකයින් කෙටි කාලීන ලාභවලට වඩා ඉහළ යන AI කැපවීම් කෙරෙහි අවධානය යොමු කළහ.

එම ප්රතිචාරය පුළුල් තේමාවක් අවධාරණය කරයි: වෙළඳපල සමාව දීම අඩු වෙමින් පවතී. "AI ගොඩනැගීමේ අදියර දැන් මිල කර ඇත. ආයෝජකයින්ට දැකීමට අවශ්ය වන්නේ මුදල් ඉපැයීමයි," යනුවෙන් Wedbush විශ්ලේෂක Dan Ives පැවසූ අතර, ප්රාග්ධන විනය ජයග්රාහකයින් සහ පසුගාමී අය අතර වෙනස වැඩි වැඩියෙන් හඳුනා ගනු ඇති බවට අනතුරු ඇඟවීය. Magnificent 7 සඳහා, වාරික තක්සේරු කිරීම් ලබා ගැනීමට තවදුරටත් පරිමාණය පමණක් ප්රමාණවත් නොවේ.

වෙළඳපල සහ AI පරිසර පද්ධතිය මත බලපෑම

මෑත දත්ත පෙන්නුම් කළේ ක්ෂණික වෙළඳපල බලපෑම අසමාන බවයි. Nasdaq වාර්තාගත ඉහළ මට්ටම්වලට මදක් පහළින් නතර වූ අතර, දර්ශකය මත Microsoft හි බර මධ්යයේ Dow futures පහත වැටුණි. බොහෝ විට පිරිසිදුම AI නියෝජිතයා ලෙස සැලකෙන Nvidia, තාක්ෂණිකව ශක්තිමත්ව පැවතියද extended trading හිදී පහත වැටුණු අතර, එය යටත් වීමට වඩා ඒකාබද්ධ වීමක් යෝජනා කරයි.

කොටස්වලින් ඔබ්බට, රැලි බලපෑම් වෙනත් තැන්වල දෘශ්යමාන විය. ආයෝජකයින් තක්සේරු අවදානම සහ ප්රතිපත්ති අවිනිශ්චිතතාවයට එරෙහිව ආරක්ෂා වීමත් සමඟ රන් සහ රිදී මිල ඉහළ ගිය අතර, දත්ත මධ්යස්ථාන පුළුල් කිරීම තිරසාර බලශක්ති ඉල්ලුමක් ඇති කරනු ඇතැයි යන අපේක්ෂාවන් මත බොරතෙල් මිල ඉහළ ගියේය. Magnificent 7 හි තීරණ දැන් තාක්ෂණික අංශයෙන් ඔබ්බට ප්රාග්ධන ප්රවාහයන්ට බලපෑම් කරයි.

විශේෂඥ දැක්ම

ඉදිරිය දෙස බලන විට, වෙළඳපල නිරීක්ෂකයින් ප්රකාශ කළේ Magnificent 7 හි ඊළඟ අදියර රඳා පවතින්නේ AI ආයෝජනය කල් පවතින ලාභදායිත්වයක් බවට පරිවර්තනය වීමට පටන් ගන්නේද යන්න මත බවයි. Tesla හි ප්රතිඵල මෙම ආතතිය පෙන්නුම් කළේය. ඉපැයීම් අපේක්ෂාවන් ඉක්මවා ගියද, ආදායම අඩු වූ අතර, සමාගම 2026 දී ඩොලර් බිලියන 20 ඉක්මවන ප්රාග්ධන වියදම් සැලසුම් ගෙනහැර දැක්වීය, එය පසුගිය වසරේ මට්ටමට වඩා දෙගුණයකටත් වඩා වැඩි ය. අභිලාෂය ඉහළ මට්ටමක පවතී, නමුත් ආයෝජකයින්ගේ ඉවසීම අසීමිත නොවනු ඇත.

ඉදිරි සති කිහිපය තුළ ප්රධාන සංඥා ලැබෙනු ඇත. Nvidia හි ඉපැයීම් AI ඉල්ලුම වත්මන් තක්සේරු කිරීම් සාධාරණීකරණය කරන්නේද යන්න පරීක්ෂා කරනු ඇති අතර, ඉදිරි උද්ධමන දත්ත මාර්තු 17-18 FOMC රැස්වීම සඳහා අපේක්ෂාවන් හැඩගස්වනු ඇත.

අනුපාත අත්හිටුවා ඇති සහ ප්රාග්ධන පිරිවැය ඉහළ යන පසුබිමක, Magnificent 7 ආඛ්යාන නොව ප්රතිලාභ මගින් කාර්ය සාධනය මෙහෙයවන අදියරකට පිවිසෙමින් සිටී.

ප්රධාන කරුණ

Fed හි විරාමය Magnificent 7 වටා ඇති සංවාදය ගම්යතාවයේ සිට තිරසාරභාවය දක්වා වෙනස් කර ඇත. AI වර්ධනය ප්රබලව පවතී, නමුත් නායකත්වයේ පිරිවැය වේගයෙන් ඉහළ යමින් පවතී. ආයෝජකයින් ප්රාග්ධන ප්රතිලාභ පිළිබඳව දැඩි ප්රශ්න ඇසීමට පටන් ගෙන ඇත. ඊළඟට කුමක් සිදුවේද යන්න රඳා පවතින්නේ ඉපැයීම්වලට දිගු කාලයක් ඉහළ අනුපාත පරිසරයක් තුළ අභිලාෂයේ පරිමාණය සාධාරණීකරණය කළ හැකිද යන්න මතය.

උපුටා දක්වා ඇති කාර්ය සාධන සංඛ්යා අනාගත කාර්ය සාධනය පිළිබඳ සහතිකයක් නොවේ.