কেন ফেডের অনিশ্চয়তা বাড়ার সাথে সাথে ধাতুগুলো আবারও ঊর্ধ্বমুখী হচ্ছে

%2520(1).png)

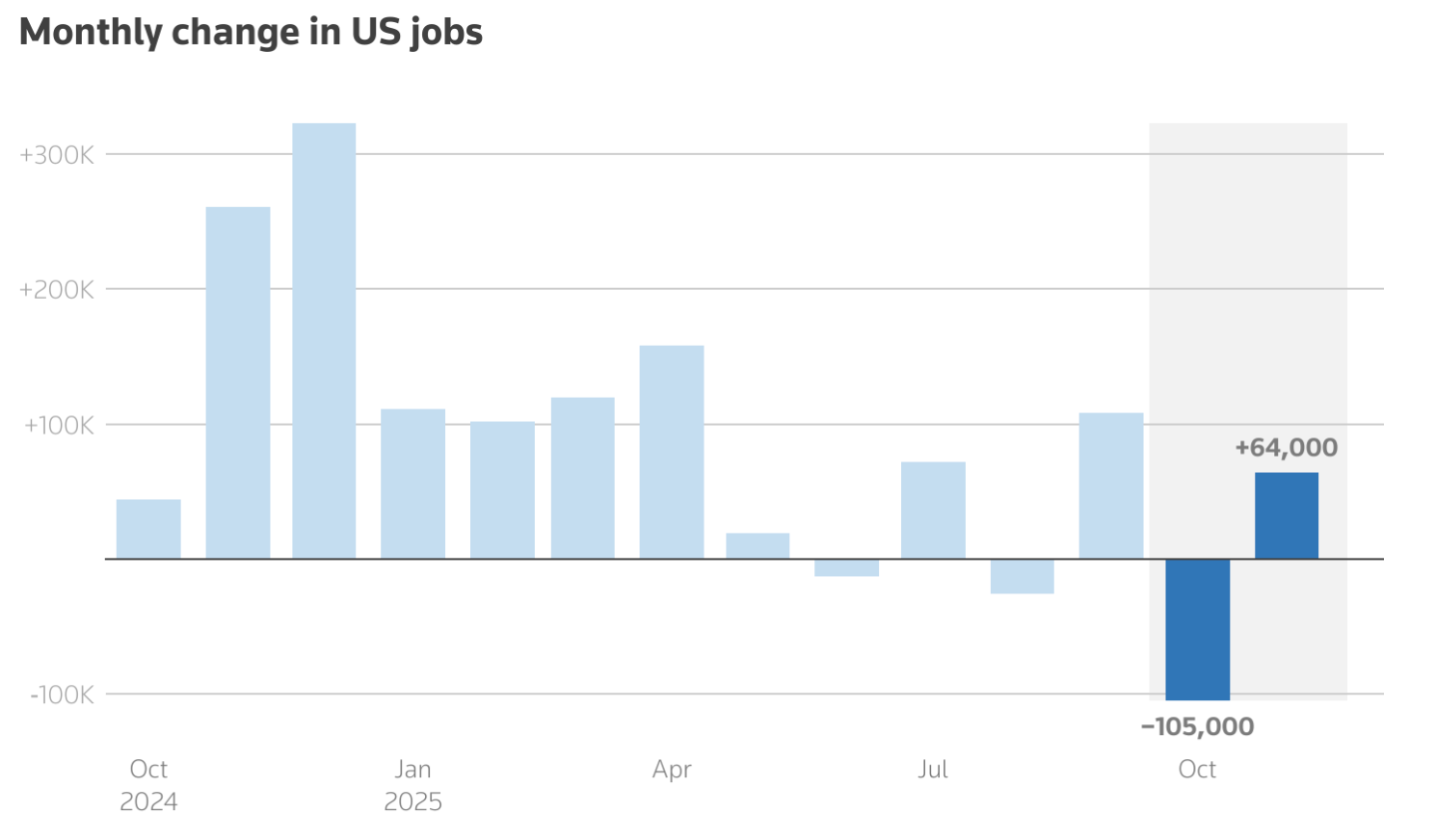

ধাতুগুলো আবারও ঊর্ধ্বমুখী হচ্ছে কারণ বিনিয়োগকারীরা এমন এক Federal Reserve-এর মুখোমুখি, যারা দৃঢ়তার পরিবর্তে সতর্কতার সংকেত দিচ্ছে। নভেম্বরের যুক্তরাষ্ট্রের শ্রমবাজারের তথ্য দেখিয়েছে বেকারত্ব বেড়ে ৪.৬%-এ পৌঁছেছে, যা ২০২১ সালের পর সর্বোচ্চ, এবং বছরের শুরুতে তুলনায় চাকরি সৃষ্টির হারও উল্লেখযোগ্যভাবে কমেছে। তবুও, মূল্যস্ফীতি যথেষ্ট উচ্চ পর্যায়ে রয়েছে, যা নীতিনির্ধারকদের দ্বিধাগ্রস্ত করে রেখেছে। ধীরগতির প্রবৃদ্ধি ও অমীমাংসিত মূল্যচাপের এই মিশ্রণ নীতিগত অনিশ্চয়তার বিরুদ্ধে সুরক্ষার জন্য মূল্যবান ধাতুর চাহিদা আবারও বাড়িয়ে তুলেছে।

আনুমানিক প্রতি আউন্স $৬৬.৫০-এ সিলভারের রেকর্ড উচ্চতায় পৌঁছানো এবং প্লাটিনামের দীর্ঘমেয়াদি প্রতিরোধের উপরে তীব্র ব্রেকআউট কেবল জল্পনা নয়, বরং আরও গভীর কিছু নির্দেশ করে। বাজারগুলো ক্রমশ ২০২৬ সালে যুক্তরাষ্ট্রে সুদের হার কমার সম্ভাবনা মূল্যায়ন করছে, প্রকৃত রিটার্ন কমছে, এবং শারীরিক সরবরাহের সীমাবদ্ধতা আরও কঠিন হচ্ছে। বিনিয়োগকারীরা যখন ভোক্তা মূল্যসূচক থেকে নতুন মূল্যস্ফীতির সংকেতের অপেক্ষায়, তখন ধাতুগুলো আবারও বৈশ্বিক আর্থিক দৃষ্টিভঙ্গির আত্মবিশ্বাসের সূচক হয়ে উঠেছে।

ধাতুর ঊর্ধ্বমুখীতার পেছনে কী?

ধাতুর নতুন করে ঊর্ধ্বমুখী হওয়ার তাৎক্ষণিক কারণ হলো যুক্তরাষ্ট্রের আর্থিক নীতির দিক ও সময় নিয়ে অনিশ্চয়তা। সর্বশেষ Non-Farm Payrolls রিপোর্ট নিশ্চিত করেছে যে শ্রমবাজার শীতল হচ্ছে, তবে ভেঙে পড়ছে না। নভেম্বর মাসে চাকরি বেড়েছে মাত্র ৬৪,০০০টি, এবং আগের মাসগুলোর সংখ্যাও কমিয়ে ধরা হয়েছে, যা অর্থনৈতিক গতি কমে যাওয়ার ইঙ্গিত দেয়।

একই সময়ে, মূল্যস্ফীতি যথেষ্ট দ্রুত কমেনি, যাতে Fed নির্ধারিতভাবে সহজ নীতি নিতে পারে। এই অনিশ্চয়তা বাজারকে অস্থিরতায় রেখেছে। Fed-এর গভর্নর ক্রিস্টোফার ওয়ালার সম্প্রতি বলেছেন, শ্রমবাজার দুর্বল হলে যুক্তরাষ্ট্রের ঋণের খরচ এক শতাংশ পর্যন্ত কমতে পারে, যা ২০২৬ সালে দুইবার সুদের হার কমার প্রত্যাশা তৈরি করেছে। প্রত্যাশিত কম সুদের হার প্রকৃত রিটার্নকে দুর্বল করে, যা সরাসরি স্বর্ণ ও রূপার মতো অ-রিটার্নিং সম্পদের আকর্ষণ বাড়ায়।

সরবরাহের গতিশীলতা এই প্রবণতাকে আরও বাড়িয়ে তুলছে। রূপা টানা পঞ্চম বছরের মতো বার্ষিক ঘাটতির মুখে, যা সৌর প্যানেল, বৈদ্যুতিক যানবাহন এবং ডেটা সেন্টার থেকে শক্তিশালী শিল্প চাহিদা দ্বারা চালিত। মজুদ ইতিমধ্যেই টানাটানিতে, ফলে বিনিয়োগ প্রবাহে সামান্য পরিবর্তনও দামের ওপর বড় প্রভাব ফেলতে পারে।

কেন এটি গুরুত্বপূর্ণ

বিশ্লেষকদের মতে, ধাতুর ঊর্ধ্বমুখীতা গুরুত্বপূর্ণ কারণ এটি আর্থিক বাজারে ঝুঁকির নতুন মূল্যায়নকে প্রতিফলিত করে। বিনিয়োগকারীরা আর কেবল প্রবৃদ্ধি বা মন্দার জন্য অবস্থান নিচ্ছেন না, বরং এমন এক দীর্ঘ অনিশ্চিত সময়ের জন্য প্রস্তুতি নিচ্ছেন, যেখানে মূল্যস্ফীতি, সুদের হার ও প্রবৃদ্ধি একসাথে চলে না। এই পরিবেশে, ধাতু আবারও ঐতিহ্যগতভাবে মূল্য সংরক্ষণের মাধ্যম হিসেবে ফিরে আসছে, কৌশলগত ট্রেডের চেয়ে।

প্লাটিনামের পুনরুত্থান বিশেষভাবে তাৎপর্যপূর্ণ। স্বর্ণ ও রূপার তুলনায় প্রায়ই আড়ালে থাকা প্লাটিনাম এখন কাঠামোগত সরবরাহ ঘাটতির সুবিধা পাচ্ছে। World Platinum Investment Council ২০২৫ সালে কয়েক লক্ষ আউন্স ঘাটতির পূর্বাভাস দিয়েছে, যা টানা তৃতীয় বছরের মতো ঘাটতি।

একজন বাজার বিশ্লেষক মন্তব্য করেছেন, “রিসাইক্লিংয়ে কম নমনীয়তা, খনিতে সীমিত পুনঃবিনিয়োগ এবং উৎপাদন সীমাবদ্ধতা ভবিষ্যতের সরবরাহ ঝুঁকি উপেক্ষা করা কঠিন করে তুলছে।” এটি ইঙ্গিত দেয়, বর্তমান ঊর্ধ্বমুখীতা স্বল্পমেয়াদি নয়, বরং নতুন মূল্যায়নের মতো।

বাজার ও বিনিয়োগকারীদের ওপর প্রভাব

বিনিয়োগকারীদের জন্য, ধাতুর ঊর্ধ্বমুখীতা পোর্টফোলিওর গঠন বদলে দিচ্ছে। স্বর্ণ প্রতিরক্ষামূলক বিন্যাসের মূল ভিত্তি হিসেবে থাকছে, কেন্দ্রীয় ব্যাংকের ক্রয় ও ভূ-রাজনৈতিক অনিশ্চয়তা দ্বারা সমর্থিত। তবে রূপার ভূমিকা আরও জটিল হয়েছে। এর দাম এখন নিরাপদ আশ্রয়ের চাহিদা এবং শিল্প খরচের প্রত্যাশা—যা বৈশ্বিক প্রবৃদ্ধি কমলেও স্থিতিশীল থাকবে—উভয়কেই প্রতিফলিত করছে।

প্লাটিনামের অগ্রগতি গল্পে আরেকটি মাত্রা যোগ করেছে। দক্ষিণ আফ্রিকা, যা বৈশ্বিক প্লাটিনাম উৎপাদনের ৭০-৮০% সরবরাহ করে, বারবার খনির বিঘ্নের মুখে পড়েছে, ফলে উৎপাদন সীমিত হয়েছে। একই সময়ে, চীনে রপ্তানি শক্তিশালী, এবং Guangzhou Futures Exchange-এ প্লাটিনাম ফিউচার চালু হওয়ায় এশিয়া থেকে দীর্ঘমেয়াদি চাহিদার ওপর আস্থা বেড়েছে।

শারীরিক বাজারেও চাপের লক্ষণ দেখা যাচ্ছে। আর্থিক প্রতিষ্ঠানগুলো নাকি ধাতুর মজুদ যুক্তরাষ্ট্রে স্থানান্তর করছে শুল্ক ঝুঁকি থেকে বাঁচতে, এবং লন্ডন বাজারে সরবরাহ আরও টানাটানিতে। এই পরিবর্তনগুলো ভূ-রাজনৈতিক বিভাজন ও সরবরাহ-শৃঙ্খলার নিরাপত্তার ওপর পণ্যের দামের ক্রমবর্ধমান প্রভাবকে তুলে ধরে।

বিশেষজ্ঞদের দৃষ্টিভঙ্গি

স্বল্পমেয়াদি তথ্যচক্রের বাইরে তাকালে, Deriv-এর বিশেষজ্ঞ ভিন্স স্ট্যানজিওনে যুক্তি দেন, মূল্যবান ধাতুর জন্য বিস্তৃত ঊর্ধ্বমুখী প্রবণতা ২০২৬ সালের দিকে আরও শক্তিশালী থাকবে।

তিনি যেটিকে “ব্লকবাস্টার” ২০২৫ বলে বর্ণনা করেছেন—যেখানে স্বর্ণ প্রায় ৬০% বেড়ে প্রতি আউন্স $৪,২০০-এ পৌঁছেছে এবং রূপা শক্তিশালী শিল্প চাহিদায় প্রায় ৮০% বেড়েছে—তার গতি নতুন বছরেও অব্যাহত। তার মতে, এই ঊর্ধ্বমুখীতা হয়তো অতীতের মতো চরম হবে না, তবে আরও বাড়ার জায়গা রয়েছে।

স্ট্যানজিওনে আরও দ্বিঅঙ্কের প্রবৃদ্ধির পূর্বাভাস দিয়েছেন, ২০২৬ সালে স্বর্ণ ২০-২৫% এবং রূপা ২৫-৩০% বাড়বে বলে ধারণা, যেখানে S&P 500-এ প্রত্যাশিত রিটার্ন ৩-৫% এর কাছাকাছি থাকবে, কারণ মূল্যায়ন বেশি। তিনি সতর্ক করেছেন, পথে বড় পতন আসতে পারে, তবে জোর দিয়েছেন, প্রধান প্রবণতা ঊর্ধ্বমুখীই থাকবে, কারণ বিনিয়োগকারীরা নীতিগত অনিশ্চয়তা ও মুদ্রার অবমূল্যায়ন থেকে সুরক্ষা খুঁজছেন।

এই কাঠামোগত যুক্তি কেন্দ্রীয় ব্যাংকের আচরণের ওপর অনেকটাই নির্ভরশীল। স্ট্যানজিওনের মতে, ২০২৫ সালে সরকারি প্রতিষ্ঠানগুলো ১,০০০ টনের বেশি স্বর্ণ রিজার্ভে যোগ করেছে, যার নেতৃত্বে ছিল চীনের People’s Bank এবং ভারতের Reserve Bank, এবং ২০২৬ সালে আরও ৮০০-৯০০ টন যোগ হতে পারে, কারণ মার্কিন ডলার থেকে বৈচিত্র্যকরণ বাড়ছে। শুধু চীনই ২০২২ সালের শেষ থেকে টানা তেরো মাস ধরে স্বর্ণ কিনেছে, যার পর মে ২০২৪-এ সংক্ষিপ্ত বিরতি এসেছে।

রূপার দৃষ্টিভঙ্গি তার দ্বৈত ভূমিকা—মুদ্রা সুরক্ষা ও শিল্প কাঁচামাল—দ্বারা আরও শক্তিশালী হচ্ছে, যেখানে সৌর প্যানেল ও বৈদ্যুতিক যানবাহন থেকে চাহিদা খনির সরবরাহ ছাড়িয়ে যাবে বলে প্রত্যাশা, ফলে মজুদ আরও টানাটানিতে পড়বে।

স্ট্যানজিওনে স্বর্ণ খনির কোম্পানিগুলোকেও ধাতু থিমে বিনিয়োগের লিভারেজড উপায় হিসেবে তুলে ধরেছেন। শক্তিশালী ২০২৫ সত্ত্বেও, মূল্যায়ন এখনও কম। বিশ্বের বৃহত্তম স্বর্ণ উৎপাদক Newmont Corporation, বাজারের তুলনায় অনেক কম ফরওয়ার্ড প্রাইস-টু-আর্নিংস অনুপাতে লেনদেন করছে, কম উৎপাদন খরচ ও শক্তিশালী ফ্রি ক্যাশ ফ্লো দ্বারা সমর্থিত।

তিনি উল্লেখ করেছেন, ঐতিহাসিকভাবে স্বর্ণের দামে ১০% পরিবর্তন খনির আয় ২৫-৩০% বাড়িয়েছে, যদিও শক্তিশালী মার্কিন ডলার বা দুর্বল চীনা চাহিদার মতো ঝুঁকি লাভ কমাতে পারে।

Newmont Corporation (NEM)-এর ১৯৯৭ থেকে নভেম্বর ২০২৫ পর্যন্ত মাসিক মূল্য চার্ট

প্লাটিনাম ও প্যালাডিয়াম নিয়ে স্ট্যানজিওনে আশাবাদী হলেও বাছাই করে বিনিয়োগের পরামর্শ দেন। উভয় ধাতুই ২০২৫ সালে ভালো প্রবৃদ্ধি দেখিয়েছে এবং শিল্প চাহিদা, বিশেষত ক্যাটালিটিক কনভার্টারে, উপকৃত হয়েছে, তবে এখনও আগের শীর্ষের অনেক নিচে। স্বর্ণ ও রূপার তুলনায় এগুলো ছোট ও বেশি অস্থির হলেও, সরবরাহ সংকট অব্যাহত থাকলে ক্যাচ-আপ ট্রেড হিসেবে নজর রাখার মতো। পণ্য ট্রেডিং নিয়ে আরও জানতে, পড়ুন Deriv কর্তৃক এক্সক্লুসিভলি প্রকাশিত এই ফ্রি ইবুক।

মূল বার্তা

ধাতুগুলো আবারও ঊর্ধ্বমুখী হচ্ছে কারণ বাজারগুলো এমন এক বিশ্বে মানিয়ে নিচ্ছে, যেখানে আর্থিক নীতির স্বচ্ছতা নেই এবং অর্থনৈতিক ঝুঁকি অসম। রূপার রেকর্ড উচ্চতা ও প্লাটিনামের দ্রুত অগ্রগতি সরবরাহ সংকোচন ও নতুন করে প্রতিরক্ষামূলক অবস্থানের ইঙ্গিত দেয়। মূল্যস্ফীতির তথ্য ও Fed-এর সংকেত বাজারকে এখনও বিভিন্ন দিকে টানছে, ফলে ধাতু গুরুত্বপূর্ণ সুরক্ষা ও সূচক হিসেবে থাকছে। পরবর্তী CPI প্রকাশ স্বল্পমেয়াদি দামের গতিপথ নির্ধারণ করতে পারে, তবে বিস্তৃত প্রবণতা আরও স্থিতিশীল মনে হচ্ছে।

রূপার টেকনিক্যাল বিশ্লেষণ

রূপা দৃঢ় ঊর্ধ্বমুখী প্রবণতায় রয়েছে, দাম উপরের Bollinger Band-এর কাছাকাছি অবস্থান করছে, যা শক্তিশালী বুলিশ গতি নির্দেশ করে। তবে, RSI অনেক ওপরে চলে গেছে, ফলে স্বল্পমেয়াদি সংশোধন বা মুনাফা নেওয়ার ঝুঁকি বেড়েছে।

নিম্নমুখী ক্ষেত্রে, $৫০.০০ প্রথম গুরুত্বপূর্ণ সাপোর্ট, এরপর $৪৬.৯৩, যেখানে ভাঙলে বিক্রয় চাপ ও আরও গভীর সংশোধন হতে পারে। যতক্ষণ রূপা $৫০-এর ওপরে থাকে, বিস্তৃত বুলিশ কাঠামো অক্ষুণ্ণ থাকবে, যদিও পুলব্যাক ছাড়া ঊর্ধ্বগতি ধীর হতে পারে।

উল্লেখিত পারফরম্যান্সের পরিসংখ্যান ভবিষ্যতের পারফরম্যান্সের নিশ্চয়তা দেয় না।