2024'ün üçlemesi: Enflasyon, stagflasyon veya yumuşak iniş

Kristal topları unutun; 2024'teki başarı, 2023'te para politikalarının sıkılaştırılması ve güç dinamiklerinin değişmesiyle şekillendirilen değişen bir ortamda gezinmeye bağlıdır.

Temel durum senaryosu kademeli büyümenin bir resmini çizerken, gizli risk ve fırsat akımları yüzeyin hemen altında dönüyor. Bu 2024 görünümü, piyasa yatırımcılarının önümüzdeki yıl potansiyel başarıyı ortaya çıkarmak için karşılaşabilecekleri temel eğilimleri ve zorlukları inceliyor.

ABD: Yumuşak iniş, ancak enflasyonist arka rüzgarlara dikkat edin

Aşırı tüketici tasarrufları azalıyor ve daha yüksek faiz oranları mal, hizmet ve konut talebini etkiliyor. ABD'nin üç aylık Gayri Safi Yurtiçi Hasıla (GSYİH) büyümesinin 2024'ün başında geçici olarak zayıflaması beklenirken, daha geniş bir ekonomik analist grubu tarafından tam kapsamlı bir durgunluk beklenmiyor.

Yatırım yaparken piyasa koşullarını ve temel analizleri göz önünde bulundurmanız önemlidir.

Federal Rezerv, 2026'nın dördüncü çeyreğine kadar %2'lik Tüketici Fiyat Endeksi (TÜFE) hedefine ulaşmadan önce 2024'te genel enflasyonun ılımlılığının devam etmesini ve daha yavaş ekonomik büyümeyi öngörüyor.

Hassas bir dengeleme eylemi oynayan Federal Rezerv, hem yavaşlayan büyümeyi hem de kalıcı enflasyonu izliyor. Faiz artırımlarındaki son duraklamaları, potansiyel olarak tahminlerin altına düşen temel Kişisel Tüketim Harcamaları (PCE) okumalarıyla uyumlu olarak durgunluğun kabul edildiğine işaret ediyor.

Bununla birlikte, geçici enflasyon anıları taze kalıyor ve olağanüstü büyüme veya potansiyel petrol şokları nedeniyle yeniden canlanan fiyat baskılarıyla ilgili endişeler devam ediyor. Jerome Powell'ın kendisinin de uyardığı gibi, daha fazla faiz artışı göz ardı edilmedi. Federal Açık Piyasa Komitesi (FOMC) Aralık tutanaklarına göre 2024 için üç çeyrek puanlık faiz indirimi masada, ancak bunların ne zaman uygulanacağı belirsiz.

Karmaşıklığa ek olarak, Hazine getirilerinin değişen manzarası da var. Fed'in azalan satın alma gücü ve büyüyen ABD bütçe açığı, uzun vadeli faizlerin yükselmesi için mükemmel bir fırtına yaratıyor. Hazine tahvillerine yönelik azalan dış talep ve Japonya'nın getiri eğrisi kontrolündeki gevşemesi yukarı yönlü yörüngeyi daha da körüklemektedir. Bununla birlikte, bu getirilerin yalnızca tarihsel olarak düşük seviyelerden ve uzun süreli bir inversiyondan düzeldiğini hatırlamak çok önemlidir. ABD hisse senedi piyasaları, yılın ilk yarısını, altta yatan temellerden ve ekonomik veri açıklamalarından rehberlik alarak geçirmeye hazırlanıyor ve bundan sonra potansiyel değişimler veya jeopolitik belirsizlikler beliriyor.

Çin: Büyüme düşüşü uzun vadeli hedefleri karşılıyor

2024'ün pandemi sonrası Çin'e yönelik ilk iyimserliği, uzun süreli bir konut çöküşü, artan genç işsizliği ve düzenleyici belirsizliklerin piyasayı frenlemesiyle ortaya çıktı. İnşaat ve gayrimenkul uzun süredir ekonominin motorunu beslerken, emlak krizi derinden dalgalanıyor ve önemli hisse senedi satışlarını tetikliyor.

Üç yıl içinde ilk olan 2024'te potansiyel bir yuan rallisinden bir umut parıltısı parlıyor. Bloomberg anketinin öngördüğü gibi daralan bir faiz oranı açığı sermaye çıkışını durdurabilir. Bununla birlikte, sınırlı faiz indirimleri ve emlak sektörü için belirsiz bir kurtarma paketi, toparlanmaya gölge düşürdü. Yabancı yatırımcılar, geri dönmeden önce hükümetin kararlı eylemini beklerken kenarda kalmaya devam ediyor. Zorluklara rağmen, Çinli liderler ülkenin ekonomik dönüşümü için uzun vadeli vizyonlarına sarsılmaz güvenlerini ifade ediyor. Yapısal reformlar, Çin'in 2030'da karbon emisyonlarını zirveye çıkarma ve 2060 yılına kadar karbon nötrlüğüne ulaşma taahhüdünün örneklendiği ortak refah ve sürdürülebilir büyümeyi hedeflemektedir.

Japonya nihayet faiz oranlarını kaldıracak

Japonya'daki önemli bir Yılbaşı depreminin ardından yen, Japonya Merkez Bankası'nın bu ay negatif faiz oranlarını ortadan kaldırma çabalarını karmaşıklaştıran yeni bir baskıla karşı karşıya. Ocak ayında değişiklik olması muhtemel olmasa da, çoğu insan negatif faiz oranlarının Nisan ayında veya daha sonra 2024'te sona ermesini bekliyor. Bu, Japon yeninin değerinde artan oynaklık olabileceğini düşündürmektedir.

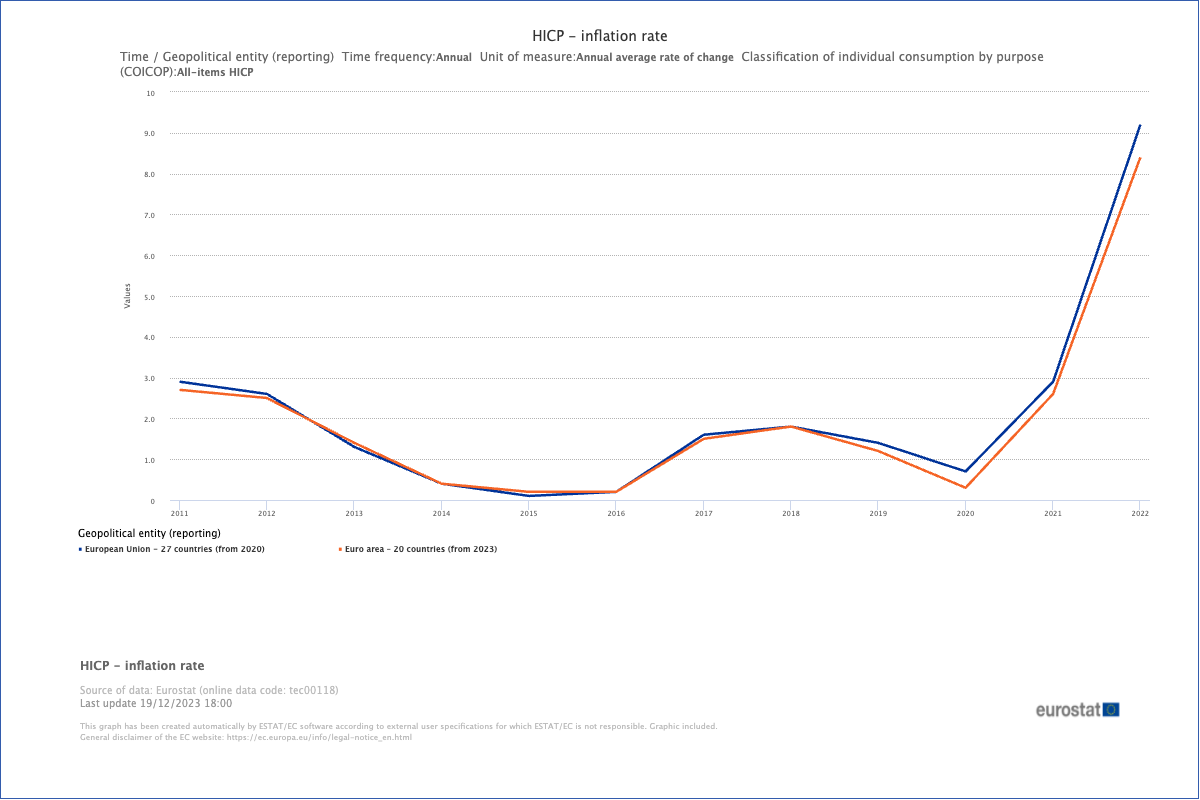

Euro Bölgesi, İngiltere: Enflasyonist baskılarla mücadele

İngiltere ve Avrupa'nın, daha yavaş büyüme ve inatçı enflasyonla karakterize edilen 2024'te hafif bir durgunluk ve minimum büyüme yaşaması bekleniyor.

Enflasyon, emtia ve enerji ithalatına daha fazla bağımlılıkları nedeniyle bu bölgelerde daha kalıcı olmuştur. Enerji ve emtia fiyatlarının jeopolitik belirsizliklerden ve beklenen ABD faiz indirimlerinden etkilenen kriz öncesi seviyelerin üzerinde kalması bekleniyor. Sonuç olarak, AB ve İngiltere'deki kilit faiz oranlarının enflasyonu kontrol etmek için daha uzun süre daha yüksek kalması bekleniyor.

Daha yüksek faiz oranları, devlet borcu üzerinde gözle görülür etkilere sahip olma eğilimindedir ve bu da ulusal borçta sürekli bir artışa yol açar. Pandemi ve Ukrayna'daki çatışmadan kaynaklanan önemli borçlarla, AB ve İngiltere hükümetlerinin ekonomilerini istikrara kavuşturma kapasitesi azalıyor. Ek mali teşvik için sınırlı seçenekler, büyümenin esnek kaldığı ve enflasyonun kontrol altında olduğu ABD'den farklı olarak bir stagflasyon senaryosuna neden olur.

Gelişmekte olan pazarlar: Kendi başlarına ayakta durma

ABD'deki faiz oranları düşerken ve dolar kontrolünü gevşettikçe, JP Morgan 2024'ün ikinci yarısında gelişmekte olan piyasalarda bir yeniden canlanma öngörüyor. Bu ivme, Çin'in egemenliğinin uzun gölgesinden kaçan tedarik zincirlerindeki küresel bir değişim tarafından körükleniyor.

Bu yeniden hizalanmanın yararlanıcıları arasında Latin Amerika, Avrupa, Orta Doğu ve Afrika (EMEA), Güneydoğu Asya Ülkeleri Birliği (ASEAN) ve Hindistan gibi bölgeler bulunmaktadır. Bu yükselen yıldızlar, uygun maliyetli emek, sağlam üretim ve temel mallardan oluşan bir hazineden oluşan güçlü bir kokteyl sunar. Hareketli bir üretim sahnesine, geniş bir işgücüne ve enerji, bakır ve lityum (elektrikli araçların (EV'ler) ve yenilenebilir enerjilerin can damarı) gibi doğal kaynaklara sahip olan Latin Amerika, ana rakip olarak parlıyor.

Yükselen doğrudan yabancı yatırım (DYY) ASEAN için canlı bir tablo çiziyor ve Vietnam ile başı çekiyor. Çeşitlendirme arayan büyük şirketler mağaza kuruyor ve Vietnam'ın muhteşem büyümesi bir ders kitabı örneği haline geliyor. Teknoloji alanında Malezya, gelişmiş yarı iletken paketleme ve testlerin şampiyonu olarak ortaya çıkarken, Singapur bir gofret üretim merkezi olarak hüküm sürüyor. Endonezya'nın nikel zenginliği ve Tayland'ın yerleşik otomobil tedarik zinciri, onları elektrikli araç oyununda hayati oyuncular haline getiriyor.

Narendra Modi'nin son seçim zaferleri, Hindistan'ın küresel arz değişimleri ve rekabetçi işçilik maliyetleri tarafından desteklenen zaten etkileyici büyümesini destekledi. Bu, 2024'te Hint hisseleri için rekor seviyelere dönüşüyor ve Sensex ve Nifty baş döndürücü yeni zirvelere ulaşıyor.

Belirsizlik devam edebilse de, 2024'ün ikinci yarısında gelişmekte olan pazarlarda sağlam bir canlanma potansiyeli cazip görünüyor. Düşük oranlar, daha zayıf bir dolar ve değişen tedarik zincirleri ile bu yükselen yıldızlar dikkatleri üzerine çekmeye ve küresel ekonomik manzarayı yeniden tanımlamaya hazırdır.

Yapay zeka: Yarı iletkenlere dikkat

Yapay zekadaki son gelişmeler küreselleşme için oyunun kurallarını değiştiriyor. Ticaret ve yatırımlar için derin etkileri olan 2024 için önemli bir vurgu olarak öne çıkıyor.

Üretici AI, mevcut verilere dayalı içerik oluşturan bir tür AI algoritmasıdır. Ulaşım ve sağlık hizmetlerinden eğitim ve perakendeye kadar teknolojinin ötesinde çeşitli endüstrilerde yeniliği teşvik eder. Önemli yararlanıcılar arasında oyun firmaları, elektrikli araç üreticileri, e-ticaret oyuncuları ve bulut sağlayıcıları bulunmaktadır.

Analistler, 2024'te yarı iletken sektörü için olumlu bir görünüm öngörüyor. Endüstrinin 2022 gerilemesinden toparlanmasını sürdürmesi ve tüm segmentlerde büyüme göstermesi bekleniyor. Yapay zekadaki gelişmeler, verileri işlemek ve analiz etmek için büyük ölçüde üst düzey yarı iletken çiplere bağlıdır. Yarı iletken sektöründe ABD ve Çin arasında devam eden ticaret gerilimleri, arz-talep dengesizliği yarattı. Bu, yarı iletkenler için fiyatların ve marjların artmasına neden olarak yarı iletken şirketlerin değerlemelerini etkiledi.

2023 itibariyle yarı iletken endüstrisi toparlandı ve bu canlanmanın arkasındaki önemli bir faktör, AI uygulamaları için genişleyen Grafik İşleme Birimleri (GPU) pazarında öncü olan NVIDIA Corp. (NVDA). Nvidia'nın hissesi üç katından fazla arttı ve bu da onu 1 trilyon ABD doları aşan piyasa değeri elde eden ilk yonga üreticisi oldu. Yapay zeka sektöründeki bir diğer önemli oyuncu olan Advanced Micro Devices Inc. (AMD), endeks bileşenleri arasında ikinci sırayı aldı ve bu yıl yaklaşık %130'luk kayda değer bir hisse senedi artışı yaşadı.

ABD, Singapur ve Malezya'daki yonga üreticilerinin ötesinde, daha önce de belirtildiği gibi, diğer açık faydalanıcılar arasında Kore ve Tayvan bulunmaktadır. Koreli fabrikalar, AI'nın yaygın olarak benimsenmesinden yararlanacak yeni nesil Yüksek Bant Genişliği Bellek yongalarını geliştiriyor. Tayvan, mevcut ve gelecekteki AI endüstri trendlerini destekleyen eksiksiz bir endüstriyel tedarik zincirine sahiptir.

İzlenecek riskler: Jeopolitik, finansal istikrarsızlık

2024'te, önemli bir seçim yılının ortasında, küresel jeopolitik gerilimler ve riskler artıyor. ABD, İngiltere ve AB gibi büyük ülkeler de dahil olmak üzere 40 ülkede iki büyük anlaşmazlık ve seçim belirsizliğe katkıda bulunuyor. Morgan Stanley, bir önceki yıla kıyasla yüksek riskli varlıklarda oynaklığın artmasını öngörüyor.

Yatırım kanalları ve tedarik zincirleri, her ülkenin liderliğiyle karmaşık bir şekilde bağlantılıdır. Devam eden ABD-Çin gerilimleri, Rusya-Ukrayna çatışması ve devam eden İsrail/Hamas anlaşmazlığı önemli risk faktörleridir.

Ek olarak, ekonomik büyümenin yavaşlamasına ilişkin endişeler, hükümetlerin mali sürdürülebilirliği ve kurumsal borçlar hakkında soruları gündeme getiriyor. Singapur merkezli Eastspring Investments, ABD kredi alanında savunmacı bir duruş sergiliyor ve Yüksek Geçerli kurumsal tahvillere göre ABD Yatırım Derecesini tercih ediyor. Araştırmaları, önümüzdeki yıllarda vade duvarı genişledikçe kurumsal yeniden finansman risklerinin potansiyel olarak düşük fiyatlandırılmasını gösteriyor.

Hem AB hem de ABD, ticari gayrimenkul kredilerinde artan bir temerrüt tehdidiyle boğuşuyor ve bu da finansal kurumlar için risk oluşturuyor. Daha yüksek finansman maliyetleri, potansiyel düzenleyici sermaye zayıflıkları ve ticari gayrimenkul kredileriyle ilişkili artan riskler, ofis alanı talebinin zayıflamasıyla birleştiğinde, bankaların gözden geçirilmesine neden oluyor. Moody's Investors Service, 10 küçük ABD bankasının kredi notunu düşürdü ve bunu US Bancorp, Bank of New York Mellon, State Street ve Truist Financial gibi büyük borç verenlere genişleterek sektör üzerindeki artan baskıları vurgulayabilir.

Tahvil getirilerindeki artışa rağmen, kredi spreadleri şaşırtıcı bir şekilde önemli ölçüde genişlemedi. Bu fenomen, iflasları ve iş kayıplarını en aza indirmede rol oynamıştır. Çeşitli üst düzey Wall Street bankalarındaki analistler, 2024'te kredi koşullarında hafif bir bozulma öngörüyor ve bu da şirketler, işler ve genel ekonomik büyüme için daha ciddi bir düşüşe karşı bir tampon sağlıyor.

Sonuç

2024'te değişen yatırım ortamında gezinmek, makroekonomik faktörlerin, varlık tahsis stratejilerinin ve yapay zekanın işletmeler ve özel varlıklar içindeki rolünün net bir şekilde anlaşılmasını gerektirir.

2024'ün ilk yarısında, seçimlerin sonuçları ve potansiyel kredi riskleri henüz tam olarak değerlendirilmediğinden, piyasaların yörüngesi devam eden ekonomik temellerden büyük ölçüde etkilenmeye hazır.

Yatırımcılar tipik olarak çeşitli riskleri tahmin edebilir ve bunlara hazırlanabilirken, en önemli tehdit genellikle beklenmedik bir “curveball”dan kaynaklanır - herkesi şaşırtan bir olay. Bu olaylar piyasa fiyatlarında dikkate alınmadığından, meydana geldiklerinde büyük aksaklıklara neden olabilirler. Son örnekler arasında, her ikisi de çok az yatırımcının beklediği öngörülemeyen COVID-19 salgını ve Ukrayna'daki savaş yer alıyor. Finansal ortamın öngörülemeyen doğasını kabul ederek, 2024'teki olası öngörülemeyen zorlukları da hesaba katmak mantıklıdır.

Sorumluluk Reddi:

Bu blogda yer alan bilgiler yalnızca eğitim amaçlıdır ve finansal veya yatırım tavsiyesi olarak tasarlanmamıştır.. Kaynaklar tarafından yayın tarihinde doğru kabul edilir. Yayın tarihinden sonra koşullardaki değişiklikler bilgilerin doğruluğunu etkileyebilir.

Ticaret risklidir. Geçmiş performans gelecekteki sonuçların göstergesi değildir. Herhangi bir ticaret kararı vermeden önce kendi araştırmanızı yapmanız önerilir.

Türk Lirası, yatırımcıların döviz çiftleriyle işlem yapabilmesini sağlayan önemli bir para birimidir.