Падение цен на золото: это мегапауза перед следующим ростом?

По мнению аналитиков, исторический крах золота выглядит не столько как конец ралли, сколько как мегапауза перед следующим подъемом. Во вторник цена на золото упала на 5,7%, что стало самым большим однодневным падением с 2013 года. Всего за сутки стоимость золота снизилась на 2,5 триллиона долларов. Несмотря на шок, эксперты отмечают, что факторы, обусловившие рекордный рост цен на золото, остаются неизменными: устойчивая инфляция, накопления в центральных банках и ожидания снижения ставок в США.

Коррекция, похоже, не означает начало медвежьего рынка, а представляет собой здоровую перезагрузку после почти параболического роста, в результате которого золото достигло рекордных отметок в 4381 доллар за унцию. Данные свидетельствуют о том, что рынок не ломается, а захватывает дух.

Ключевые выводы

- Цены на золото упали на 5,7% за день, что стало самым большим падением за одну сессию с 2013 года, а серебро упало на 9%, что стало самым большим дневным падением со времен краха 2020 года.

- Совокупный убыток рыночной стоимости золота и серебра за 24 часа приблизился к 3 триллионам долларов.

- Падение произошло после рекордного девятинедельного роста, в ходе которого золото достигло исторического максимума в 4381 доллар за унцию.

- RSI золота достиг 91,8, что является самым высоким показателем за всю историю наблюдений, что свидетельствует о чрезмерной перекупленности перед распродажей.

- Даже после падения цены на золото с начала года выросли более чем на 55%, чему способствовали инфляция, спрос со стороны центральных банков и ожидания снижения ставок.

В преддверии: когда золото и серебро достигли рекордного уровня

До катастрофы золото находилось на неизведанной территории. Цены выросли до 4381,21 доллара, чему способствовали значительный приток средств ETF, геополитическая напряженность и ожидания того, что Федеральная резервная система США вскоре начнет снижать процентные ставки. Тем временем серебро выросло на 70% с начала года, что стало лучшим показателем за более чем четыре десятилетия.

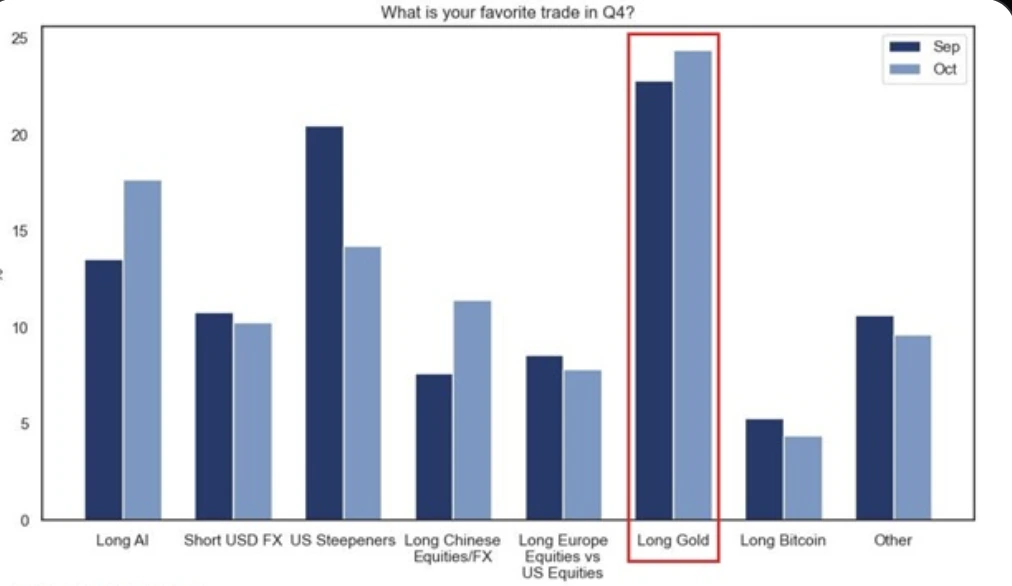

Оба металла показали выдающиеся результаты года, значительно опередив акции технологических компаний и акции компаний, связанных с искусственным интеллектом. Фактически, опрос инвесторов, проведенный Goldman Sachs, показал, что 25% институциональных инвесторов считают «длинное золото» своей любимой сделкой, а не «длинные акции с искусственным интеллектом» (18%).

Митинг не прекращался. Золото росло девять недель подряд, и это произошло лишь в пятый раз в истории. Каждая из четырех предыдущих серий завершилась коррекциями в среднем на 13% в течение двух месяцев. По мнению аналитиков, откат уже давно назрел, и рынок наконец справился с этой задачей.

Падение: когда рекордные максимумы встретились с гравитацией

Резкий разворот курса золота стал результатом слияния нескольких факторов за одну торговую сессию. После нескольких месяцев неуклонного роста многие трейдеры начали фиксировать прибыль в преддверии давно отложенного выпуска индекса потребительских цен США (ИПЦ).

Рост был настолько резким, что спекулятивные длинные позиции достигли многолетних максимумов, что сделало рынок уязвимым к любым триггерам. Когда некоторые крупные инвесторы начали фиксировать прибыль, вскоре за ними последовали алгоритмические модели и трейдеры, использующие заемные средства, в результате чего начавшийся небольшой спад экономики превратился в каскад продаж.

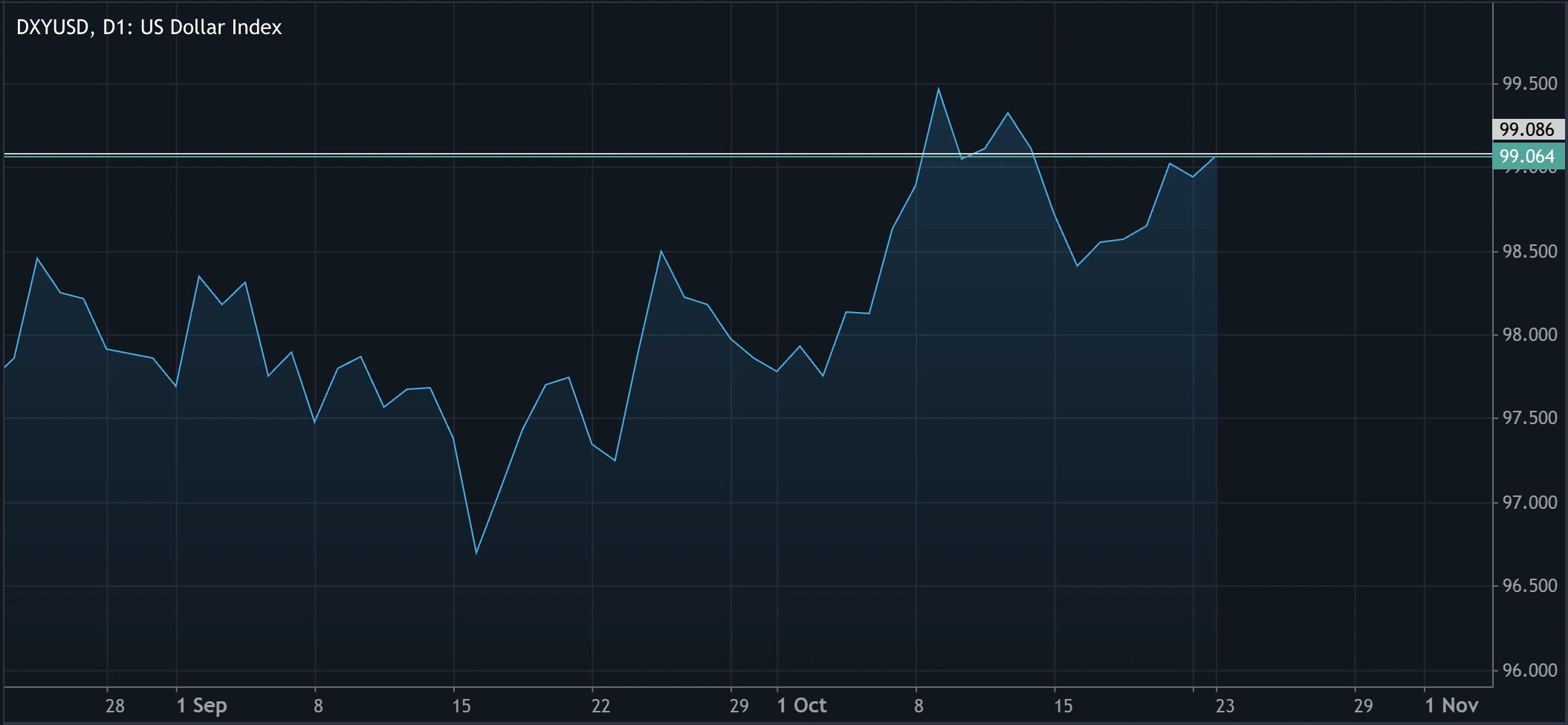

В то же время доллар США восстановился. Поскольку золото оценивается в долларах, укрепление доллара автоматически приводит к удорожанию металла для покупателей из других стран, что снижает спрос. Подъем доллара во время распродажи только усилил нисходящий тренд.

Давление усилилось тем, что кратковременное изменение настроений в мире снизило интерес к активам-убежищам. Новый оптимизм в отношении торговой дипломатии между Вашингтоном и Пекином, а также сообщения о предстоящих встречах президента Дональда Трампа и председателя КНР Си Цзиньпина ослабили геополитическую напряженность.

Замечание Трампа о том, что он рассчитывает «заключить очень честную сделку с президентом Китая Си», вызвало небольшое возвращение к рискам, что заставило инвесторов вернуться к акциям и отказаться от защитных активов, таких как золото.

Между тем сезонные факторы усугубили еще одну слабость. Завершение индийского фестиваля Дивали — одного из пиковых периодов покупки физического золота — привело к временному затишью спроса со стороны второго по величине потребителя в мире. Это сокращение покупок физических товаров совпало со спадом спекулятивных спекуляций на фьючерсных рынках, что усилило ценовое давление.

Техническая информация о золоте

Золото сохраняет устойчивый восходящий тренд, чему способствует восходящая линия тренда, соединяющая недавние колебания минимумов на дневном графике. После резкого снижения недавних максимумов, превышающих 4300 долларов, цены вновь начали тестировать ключевую поддержку тренда в районе 4100—4120 долларов. Количество отказов, приближающееся к этому уровню, говорит о том, что покупатели пытаются защитить восходящий тренд.

The RSI (14) в настоящее время колеблется около 58, что указывает на то, что динамика остается положительной, но затем снизилась с зоны перекупленности, что свидетельствует о здоровой коррекции в рамках более широкого бычьего тренда. До тех пор, пока RSI останется выше 50, а линия тренда сохранится, прогноз говорит о продолжении курса в районе 4300 долларов.

Однако дневное закрытие торгов ниже линии тренда сигнализирует об ослаблении динамики и откроет путь к более глубокому откату к 4000 долларам.

Предвзятость: бычий настрой выше 4100 долларов по отношению к 4360 долларов уровень сопротивления; если цена пробивается ниже линии тренда, от нейтрального к медвежьему.

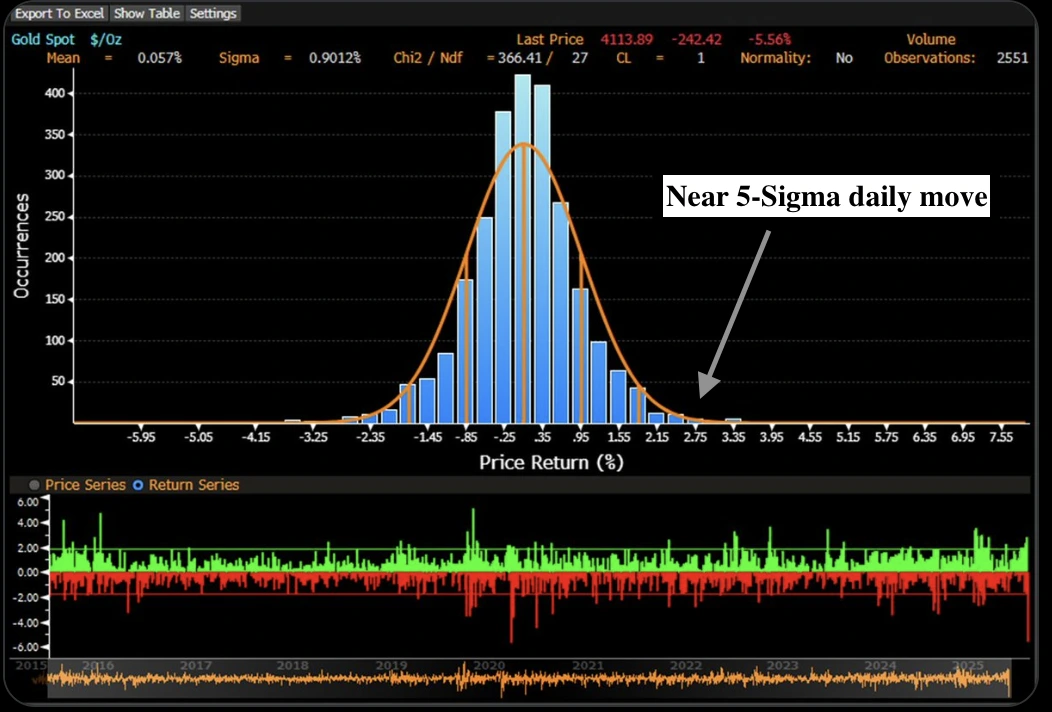

Редкость хода

Событие с коэффициентом 4,5 сигмы означает, что такое крупное изменение должно происходить только раз в 240 000 торговых дней — по статистике, по сути, один раз в тысячелетие. На самом деле, согласно данным, собранным Burggraben Holdings, с 1971 года цены на золото такого масштаба упали всего 34 раза за 13 088 торговых дней, или примерно в 0,26% случаев.

Таким образом, падение цен на октябрь 2025 года — одно из самых редких событий в современной истории рынка. Однако, как это ни парадоксально, это произошло в момент максимального оптимизма — сразу после самого сильного роста цен на золото с 1970-х годов.

Почему фундаментальные показатели остаются сильными

Несмотря на резкую коррекцию, основные фундаментальные показатели золота не ухудшились, а некоторые из них улучшились:

Инфляция остается стабильной

Альтернативные трекеры инфляции показывают, что инфляция в США выросла до 2,6%, что является пятым месячным ростом подряд, несмотря на задержки с представлением официальных данных из-за закрытия правительства.

Снижение ставок учтено в

Трейдеры почти полностью оценили снижение ставки на 25 базисных пунктов на следующем заседании Федеральной резервной системы. Снижение ставок обычно ослабляет доллар и снижает альтернативные издержки владения недоходными активами, такими как золото.

Центральные банки продолжают покупать

Центральные банки активно накапливали золото в течение 2025 года, отказываясь от доллара в условиях геополитической неопределенности. Их покупки не замедлились, несмотря на падение цен.

Институциональный спрос остается высоким

Крупные фонды и ETF продолжают сообщать о притоке инвестиций в продукты, обеспеченные золотом, что говорит о том, что долгосрочные инвесторы воспринимают эту коррекцию как возможность для покупок, а не как сигнал выхода.

Геополитический фон все еще хрупок

Несмотря на снижение торговой напряженности, глобальная неопределенность сохраняется. Переговоры с участием США, Китая и России, включая потенциальный саммит Трампа и Путина, могут вернуть волатильность на рынки и поддержать потоки убежищ.

Перспективы рынка: волатильность до восстановления

После максимума в 4381 доллар золото упало примерно до 4000 долларов за унцию, протестировав ключевые уровни поддержки. Трейдеры, использующие Дерив MT5 или же Дерив Трейдер может отслеживать эти ключевые зоны непосредственно на графиках в реальном времени и управлять позициями с помощью передовых технических индикаторов.

Citigroup снизила свою позицию по отношению к золоту с избыточного веса до нейтральной, предупредив, что позиции на рынке стали тесными. Компания ожидает, что в ближайшие недели цены консолидируются на уровне около 4000 долларов.

Однако Оле Хансен из Saxo Bank сохраняет оптимистичный долгосрочный прогноз, заявляя: «Эта коррекция была крайне необходима — события, вызвавшие этот рост, никуда не делись».

Аналитики ING поддержали это мнение, отметив, что распродажа носила «в основном технический характер» и стала естественным охлаждением рынка, который «сильно перекуплен».

Между тем, серебро продолжает демонстрировать более высокую волатильность: во время обвала оно упало на 9%, но с начала года оно выросло на 67%. Аналитики ожидают, что по мере восстановления стабильности рынка серебро будет расти быстрее, поскольку оно играет двойную роль промышленного и монетарного металла.

Прогноз цены на золото до 2025 года

Для трейдеров такая коррекция сопряжена как с риском, так и с возможностями.

Краткосрочная стратегия

Волатильность останется высокой. Следите за стабилизацией цен в районе 4000—4050 долларов в качестве потенциальной зоны накопления. Используйте Deriv Торговый калькулятор для измерения потенциальной маржи и прибыли перед открытием любой позиции.

Среднесрочный прогноз

Фундаментальные показатели по-прежнему в пользу золота. Снижение ставок, постоянная инфляция и устойчивый спрос со стороны центральных банков указывают на возобновление роста после того, как рынок переварит недавние достижения.

Экспозиция серебра

Более резкое падение цен на серебро может стать привлекательным вариантом для трейдеров, готовых мириться с волатильностью. Исторически сложилось так, что серебро, как правило, восстанавливается более агрессивно после серьезных коррекций, вызванных ростом цен на золото.

На данный момент этот «исторический крах» не похож на начало медвежьего рынка, а скорее на паузу перед следующим ростом цен на золото — фазой консолидации перед тем, как старейший в мире актив-убежище возобновит свой рост к новым максимумам.

Приведенные показатели эффективности не являются гарантией будущих результатов.