Czy nowa era bodźców w Japonii napędza kolejny globalny boom w handlu carami?

Tak - według analityków ekspansywna polityka fiskalna Japonii i bardzo niskie stopy procentowe mogą ożywić globalny handel cargo. Z jenem spadającym do siedmiomiesięcznych minimów, a USD/JPY z ucieczka powyżej 151 inwestorzy ponownie pożyczają jen, aby gonić za wyższymi rentownościami aktywów. Tokio stoi obecnie w obliczu rosnącej presji obrony swojej waluty, ponieważ rynki postrzegają 155 jako kolejny kamień milowy. Jeśli Bank Japonii (BoJ) nie zwróci się na ściślejszą politykę lub interweniuje bezpośrednio, transakcje finansowane przez jen mogą nadal napędzać globalny apetyt na ryzyko do 2025 roku.

Kluczowe wnioski

- USD/JPY osiąga najwyższy poziom od siedmiu miesięcy powyżej 151.00 w związku z odnowionym osłabieniem jena i globalnym nastrojem związanym z ryzykiem.

- Polityka prostymulacyjna Sanae Takaichi podnosi oczekiwania dotyczące wydatków fiskalnych na dużą skalę, opóźniając zaostrzenie BoJ.

- Aktywność Carry Trade odradza się, ponieważ inwestorzy tanio pożyczają jen, aby inwestować w aktywa o wyższej rentowności za granicą.

- Tokio ostrzega przed nadmierną zmiennością, ale rynki nadal testują próg interwencji Japonii.

- USD/JPY może przetestować 155, z wyjątkiem gwałtownej zmiany BoJ lub skoordynowanej interwencji rządu.

Japoński bodziec fiskalny 2025 i spadek jena

Zmiana polityczna Japonii powoduje nową presję spadkową na jen. Po wyborze Sanae Takaichi na nowego przywódcę Partii Liberalno-Demokratycznej (LDP) inwestorzy oczekują, że jej rząd zwiększy wydatki publiczne, aby wesprzeć wzrost.

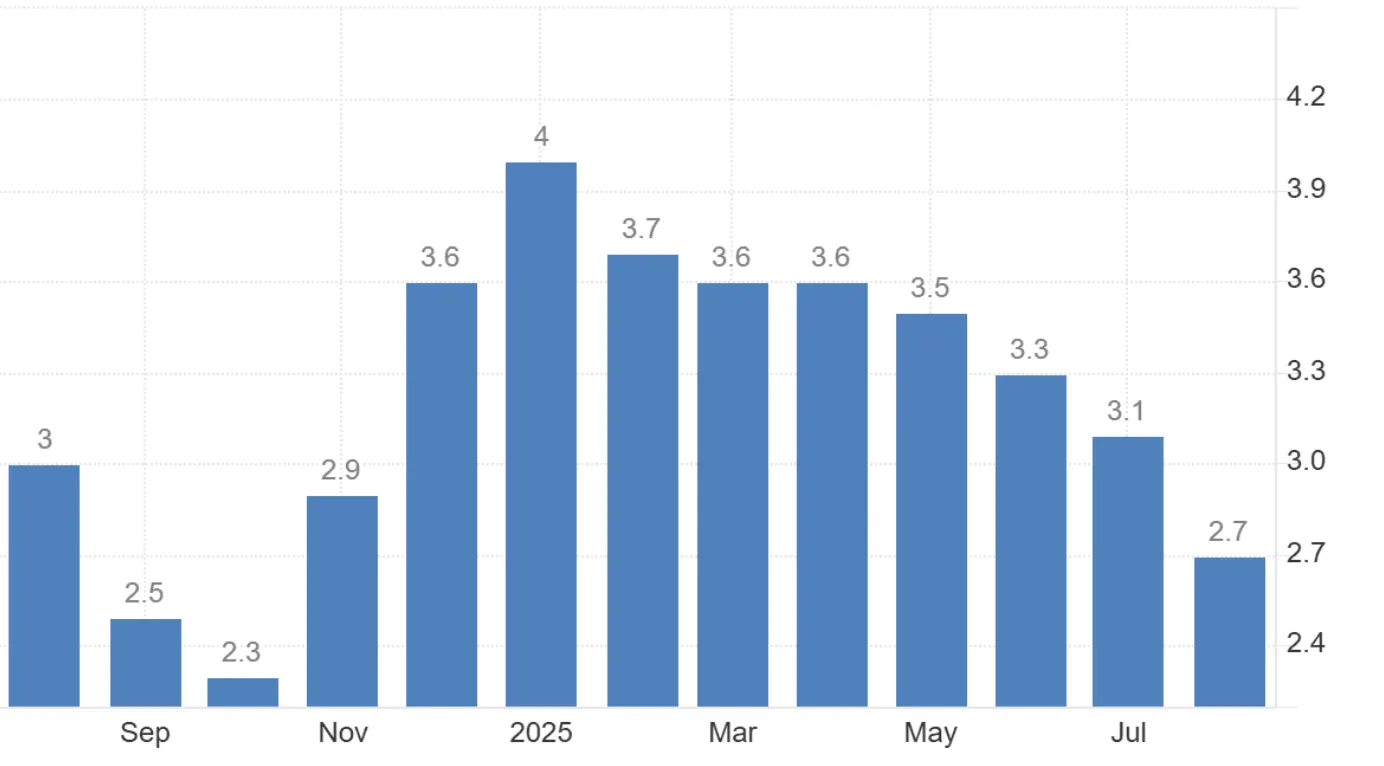

Chociaż strategia ta może stymulować gospodarkę, budzi obawy o stabilność fiskalną i komplikuje wysiłki BoJ w zakresie kontroli inflacji. Inflacja Japonii wyniosła w sierpniu 2,7%, wciąż powyżej celu 2%, co sugeruje, że polityka powinna pozostać napięta.

Stopa inflacji w Japonii

Jednak oczekiwania idą w przeciwnym kierunku: rynki widzą teraz tylko 26% szanse na podwyżkę stóp BoJ do 30 października, w porównaniu z 60% przed wygraną Takaichiego.

Stopy procentowe Banku Japonii

Ta zmiana perspektyw sprawiła, że inwestycje denominowane w jenach stały się mniej atrakcyjne i napędzała wypływy kapitału na rynki o wyższej rentowności, przyspieszając spadek waluty.

Japoński jen nie koncentruje się na handlu, ponieważ Takaichi Jolts Markets

Handel cargo znów znajduje się w centrum uwagi rynku. Ponieważ stopy Japonii są zakotwiczone blisko zera, inwestorzy pożyczają jen, aby kupować aktywa w gospodarkach o wyższych rentownościach - takich jak Stany Zjednoczone czy Australia.

Ta strategia kwitnie, gdy jest globalna ryzyko apetyt jest wysoki, a wzrost akcji w 2025 roku stanowił idealne tło. Nasdaq, S&P 500 i japoński Nikkei 225 osiągnęły ostatnio nowe rekordowe szczyty, co odzwierciedla szerokie zaufanie inwestorów. Ten sam optymizm osłabił popyt jena na bezpieczną przystań, wzmacniając jego rolę jako światowej waluty finansowej.

Dynamika odzwierciedla boom handlowy w połowie 2000 roku, kiedy słabość jena napędzała inwestycje spekulacyjne na całym świecie - dopóki nagła zmiana polityki BoJ nie odwróciła tego trendu. Na razie jednak gołębna postawa monetarna Japonii i ekspansja fiskalna utrzymują strategię przy życiu.

Wgląd w handel: Transakcje typu Carry są opłacalne, gdy zmienność jest niska, a spready stóp procentowych są szerokie - ale mogą gwałtownie się rozluźnić, gdy nastroje zmieniają się. Dowiedz się więcej o handlu na burzliwych rynkach w naszym przewodnik po zmienności rynku.

Dylemat Tokio: interweniuj lub toleruj slajd

Japońskie Ministerstwo Finansów zostało złapane w znajomą więź. Przy USD/JPY powyżej 151, inwestorzy obserwują oznaki interwencji rządowej - historycznie wywołanej, gdy para zbliża się do 150—152.

Minister finansów Katsunobu Kato powtórzył gotowość Japonii do przeciwdziałania „nadmiernej zmienności”, ale rynek pozostaje sceptyczny. Interwencje są kosztowne i krótkotrwałe, chyba że są poparte dostosowaniem polityki pieniężnej. Ponieważ administracja Takaichiego skłania się ku ekspansji fiskalnej, same ustne ostrzeżenia raczej nie powstrzymają sprzedaży jena.

To sprawia, że Tokio ma dwie opcje: interweniować bezpośrednio, ryzykować ograniczony sukces lub czekać i mieć nadzieję, że rynek się ustabilizuje - ryzykowne wezwanie, ponieważ pozycjonowanie spekulacyjne mocno przechyla się w kierunku długich wartości USD/JPY.

Czynnik amerykański: odporny dolar pomimo przeciwnych wiatrów

Dolar amerykański pozostaje stabilny nawet w obliczu wewnętrznych wyzwań. Pomimo trwającego zamknięcia rządu i oczekiwań Rezerwa Federalna Obniżki stóp procentowych - przy ustalaniu cen rynków o 95% prawdopodobieństwa obniżki o 25 punktów bazowych w październiku i 84% w grudniu - dolar nadal korzysta z popytu na bezpieczną przystań.

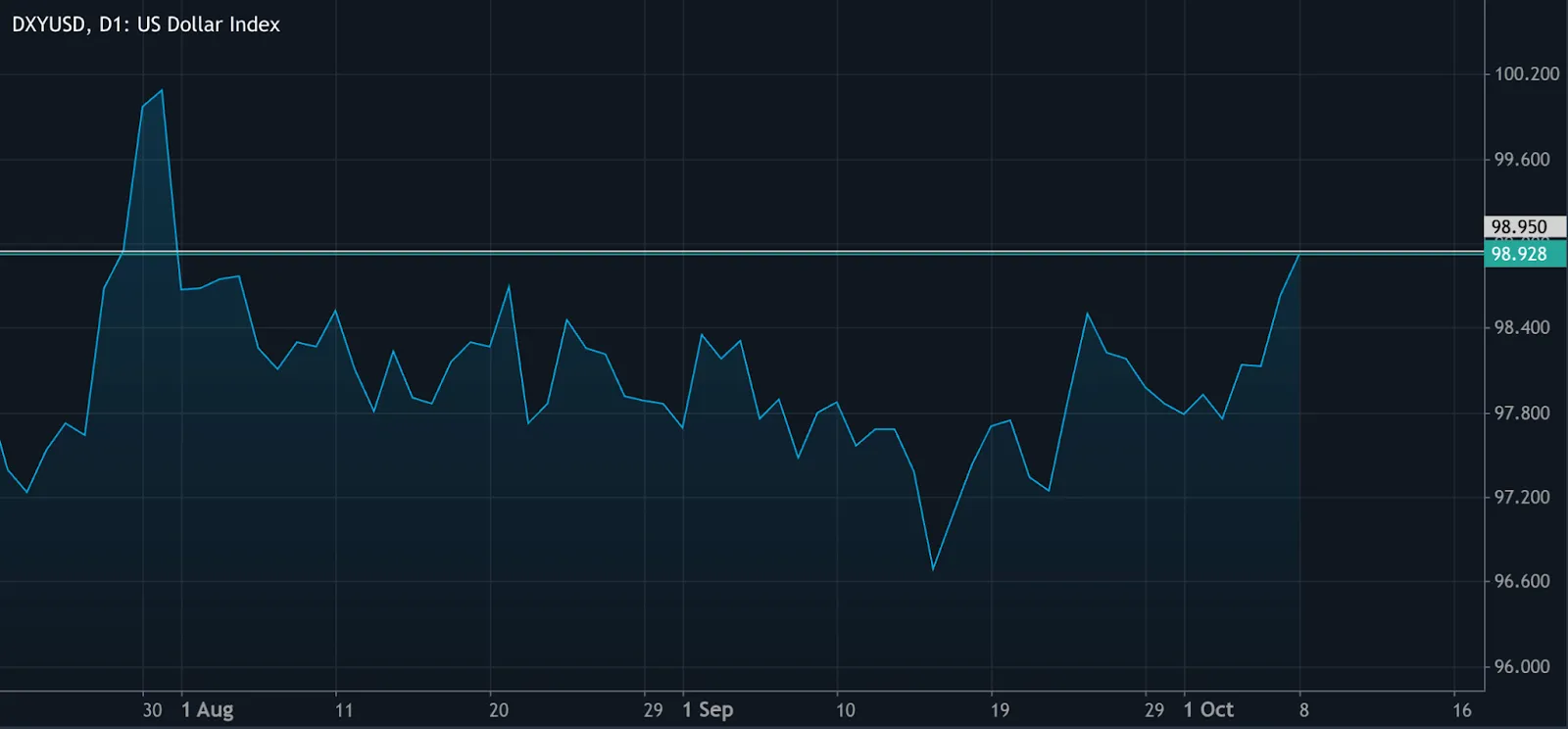

Indeks DXY utrzymuje się powyżej 98, co odzwierciedla pogląd rynku, że aktywa amerykańskie pozostają bardziej stabilne niż japońskie.

Rezultat: nawet słabnący dolar wydaje się silny w stosunku do jena, utrzymując USD/JPY dobrze wspierany.

Aż do Fed przyspiesza luzowanie lub zacieśnia się BoJ, różnica w rentowności między dwiema gospodarkami będzie nadal zakotwiczać słabość jena.

Co może zmienić trend?

Kilka czynników wyzwalających może odwrócić lub spowolnić spadek jena:

- Pivot polityki BoJ: Jastrzębie oświadczenie lub niespodziewana podwyżka stóp może zaszokować rynki i podnieść jena.

- Skoordynowana interwencja: Wspólne działanie Ministerstwa Finansów i BoJ mogłoby przynieść ostrzejsze i trwalsze odbicie.

- Globalne zdarzenie eliminacji ryzyka: Poważna korekta akcji lub zaostrzenie geopolityczne mogą przywrócić popyt na bezpieczną przystań.

- Szybsze obniżki stóp w USA: Dobry Fed może zmniejszyć różnice rentowności i ograniczyć tempo USD/JPY.

Jednak bez jednego z tych katalizatorów słabość jena wydaje się kontynuować.

Dane techniczne USD JPY: USD/JPY oczy 155

W momencie pisania tego tekstu presja kupna jest widoczna na wykresie dziennym, a para w trybie wykrywania cen wynosi około 152,36. Dane dotyczące wolumenu pokazują dominację kupujących, a sprzedawcy nie wykazali jeszcze wystarczającego przekonania, aby zakwestionować ten trend.

Jeśli presja sprzedażowa wzrośnie, powrót jena może wywołać cofnięcie się w kierunku poziomów wsparcia 147.10 i 146.24. Jeśli jednak dynamika zwyżkowa utrzyma się, USD/JPY może przedłużyć swój wzrost w kierunku 155, oznaczając potencjalny nowy szczyt na 2025 r.

Wynik techniczny: Trend pozostaje zwyżkowy, ale podwyższony zmienność bliskie poziomy interwencji oznacza, że inwestorzy powinni zarządzać wielkość pozycji, wykorzystanie marży, i dźwignia finansowa ekspozycja ostrożnie.

Handlowcy mogą monitorować te poziomy USD/JPY za pomocą Deriv MT5 zaawansowane narzędzia do tworzenia wykresów dla precyzyjnego czasu wejścia i wyjścia.

Implikacje inwestycyjne jena

Dla traderów rozbieżność polityczna pozostaje kluczowym tematem napędzającym USD/JPY.

- Strategie krótkoterminowe: Kupowanie na spadkach może pozostać korzystne, dopóki 151 posiada wsparcie, ale inwestorzy powinni uważnie monitorować retorykę Tokio.

- Pozycjonowanie średnioterminowe: Utrzymanie elastyczności może być korzystne - interwencja lub niespodzianki polityczne mogą spowodować gwałtowne odwrócenia.

- Wpływ międzyrynkowy: Zwrot z wymiany walut wykracza poza walutę walutową, potencjalnie zwiększając globalne przepływy kapitałowe i obligacji finansowane przez tanie pożyczki jenowe.

Nasz forex kalkulator handlowy może pomóc w określeniu optymalnego rozmiaru pozycji, wymagań dotyczących depozytu zabezpieczającego i potencjalnych zwrotów dla strategii handlu przenośnego.

Dopóki Japonia wkrótce nie zaostrzy polityki, 2025 może oznaczać pełny powrót globalnej wymiany handlowej - i przedłużający się okres osłabienia jena.

Podane dane dotyczące wydajności nie stanowią gwarancji przyszłych wyników.