Effet de levier sur Deriv pour les indices synthétiques expliqué

De nombreux traders ont du mal à trouver le bon équilibre en matière d'effet de levier : trop peu limite les opportunités, trop augmente le risque. Les indices synthétiques de Deriv aident à résoudre ce problème en proposant un effet de levier adapté à chaque instrument, ajusté à la volatilité. Le résultat ? Les traders sur Deriv MT5 et Deriv Trader peuvent profiter d’un contrôle précis de leur exposition sans prendre de risques inutiles. Cet article explique comment fonctionne le modèle d’effet de levier de Deriv, comment il se compare à celui d’autres courtiers, et ce que les traders peuvent faire pour l’utiliser de manière responsable.

Résumé rapide

- Deriv propose un effet de levier spécifique à chaque symbole sur ses plateformes, aidant les traders à gérer leur capital efficacement.

- La mise à jour Deriv MT5 d’avril 2024 a augmenté l’effet de levier sur la plupart des indices mais l’a réduit pour Jump 100 afin de stabiliser la volatilité.

- Le modèle s’aligne sur les tendances mondiales de transparence, utilisant une logique de marge basée sur les données et des dispositifs de sécurité intégrés.

- Une utilisation intelligente de l’effet de levier, combinée à une bonne gestion de la taille des positions et à des stop-loss, peut générer des résultats durables.

Voici comment la structure de l’effet de levier de Deriv se démarque dans le paysage actuel du trading.

Comment Deriv se distingue-t-il aujourd’hui sur l’effet de levier des indices synthétiques ?

Deriv a passé plus de deux décennies à perfectionner son modèle d’indices synthétiques. Des indices comme Volatility 75, Crash 500, Boom 1000 et Step Index sont alimentés par des moteurs de nombres aléatoires audités qui reproduisent le comportement réel du marché sans influence extérieure.

L’effet de levier sur Deriv n’est pas uniforme. Il est adapté à chaque instrument :

- Effet de levier élevé sur les indices stables (Volatility 25, 50)

- Effet de levier modéré sur les marchés à volatilité moyenne (Crash/Boom)

- Effet de levier plus faible sur les actifs à fortes variations (Jump indices)

Selon les données Deriv du T1 2025 :

- 68 % des traders utilisent moins de 1:500

- 24 % tradent entre 1:500 et 1:1000

- Seuls 8 % dépassent 1:1000

« L’effet de levier n’est pas un outil de puissance. C’est un instrument de précision. Les traders qui restent sous un effet de levier de 1:500 ont tendance à faire croître leur capital plus régulièrement. Ce n’est pas une question de taille. C’est une question de discipline. » - Wafaa Elashry, Senior Product Analyst chez Deriv.

En résumé, la structure flexible de l’effet de levier de Deriv offre aux traders un contrôle précis sans compromettre la sécurité.

Tableau 1 – Comparaison entre Deriv et les courtiers mondiaux

| Caractéristique | Deriv (Indices synthétiques) | Courtiers CFD typiques (ESMA/ASIC) |

|---|---|---|

| Plage d’effet de levier | Spécifique au symbole ; jusqu’à 1:2000 | Plafonds fixes (1:30 – 1:10) |

| Disponibilité | Trading 24/7 | En semaine uniquement |

| Calibration du risque | Niveaux de volatilité algorithmiques | Niveaux réglementaires fixes |

| Protection | NBP, alertes de marge | NBP, clôture de marge |

| Transparence | Spécifications sur la plateforme | Générique par classe d’actifs |

Comment l’effet de levier de Deriv se compare-t-il à l’échelle mondiale ?

La plupart des courtiers sont limités à un ratio d’effet de levier de 1:30 dans l’UE/Royaume-Uni et de 1:100 en Australie.

Deriv, opérant sous son modèle de compte Derived, permet à l’effet de levier de varier selon le symbole. Il offre une flexibilité alignée sur la volatilité de chaque indice.

« Notre flexibilité s’accompagne d’une surveillance constante. Chaque indice est continuellement réévalué pour maintenir un effet de levier sûr et proportionnel. » - Syed Mustafa Imam, spécialiste Data Engineering

Deriv MT5 et Deriv Trader appliquent chacun cette logique en temps réel, affichant aux traders les exigences de marge exactes avant de passer des ordres.

Comment l’effet de levier Deriv MT5 fonctionne-t-il selon les différents types d’indices synthétiques ?

Un Volatility 100 Index à 1:1000 nécessite seulement 10 USD de marge pour une position de 10 000 USD. Cela représente une exigence de marge de 0,1 % marge requise.

Un Jump 100 Index à 1:250 nécessite une marge de 40 USD pour la même exposition, soit une marge de 0,4 %, reflétant une volatilité plus élevée.

« L’efficacité de la marge vous maintient dans la course. Prévoyez la marge à l’avance pour que la volatilité ne force pas la liquidation. » - Prince Coching, Senior Trading Specialist

Tableau 2 – Plages d’effet de levier par type d’indice synthétique

| Type d’indice | Profil de volatilité | Plage d’effet de levier typique | Remarques |

|---|---|---|---|

| Volatility Indices (10–250) | Volatilité stable, algorithmique | 1:250–1:5000 | Idéal pour les stratégies de tendance et de breakout |

| Crash/Boom Indices (150–1000) | Pics directionnels soudains | 1:100–1:2000 | Effet de levier modéré pour gérer la fréquence des pics |

| Jump Indices (10–100) | Éclats de volatilité intenses | 1:250–1:2500 | Effet de levier réduit en raison de la fréquence des sauts |

| Step Index (100–500) | Mouvements de prix petits et uniformes | 1:2000–1:10000 | Exposition constante pour un trading de précision |

En résumé, les ratios effet de levier/marge de Deriv sont conçus pour s’aligner sur la volatilité de chaque indice, garantissant stabilité et opportunité.

Comment gérer les risques liés à l’effet de levier lors du trading d’indices synthétiques sur Deriv ?

L’effet de levier amplifie à la fois le profit et la perte potentiels, il est donc essentiel de garder le contrôle. Les dispositifs de sécurité de Deriv aident, mais de bonnes habitudes sont la clé de la longévité.

Dispositifs de sécurité intégrés à la plateforme

- Déclencheurs de stop-out : Fermeture automatique des positions si l’équité passe sous ~50 %.

- Protection contre le solde négatif : Les pertes ne dépassent jamais les dépôts.

- Alertes d’appel de marge : Avertissements avant les niveaux critiques.

Données Deriv (T1 2025)

- Niveau de marge moyen avant stop-out : 68 %

- Utilisation du stop-loss : 82 % des traders

- Drawdown médian pour les comptes surleviés : 23 %

Bonnes pratiques

- Maintenir un niveau de marge > 300 %.

- Limiter l’effet de levier à ≤ 1:500 pour les positions longues.

- Éviter les positions corrélées à fort effet de levier (ex. : Vol 75 + Boom 1000).

« Le risque n’est pas seulement l’effet de levier. C’est l’attention. Ceux qui surveillent la marge et diversifient durent plus longtemps. » - Felicia Tanwijaya, spécialiste Risk Analytics

Deriv MT5 et Deriv Trader affichent toutes deux les données de marge en temps réel, ce qui permet aux traders de rester facilement dans des limites sûres.

En résumé, l’écosystème Deriv combine automatisation et vigilance — le meilleur mélange pour la gestion du risque.

Comment fonctionnent les exigences de marge et les niveaux d’exposition sur Deriv ?

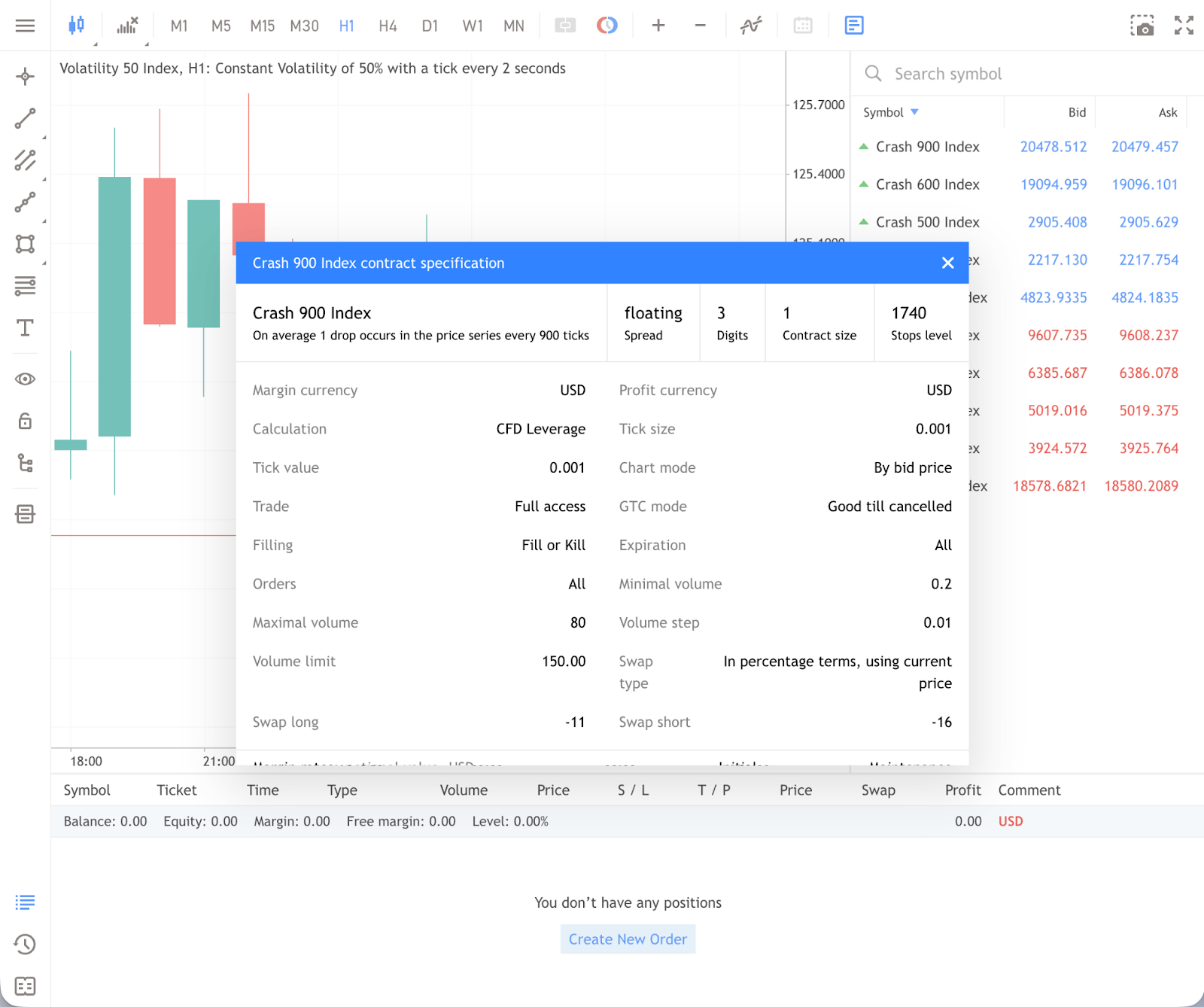

Sur Deriv MT5

- Market Watch → Specification affiche la taille du contrat, le pourcentage de marge et le stop-out.

- Order Window affiche la marge requise avant exécution.

- Terminal → Trade tab affiche les niveaux de marge en direct et les alertes.

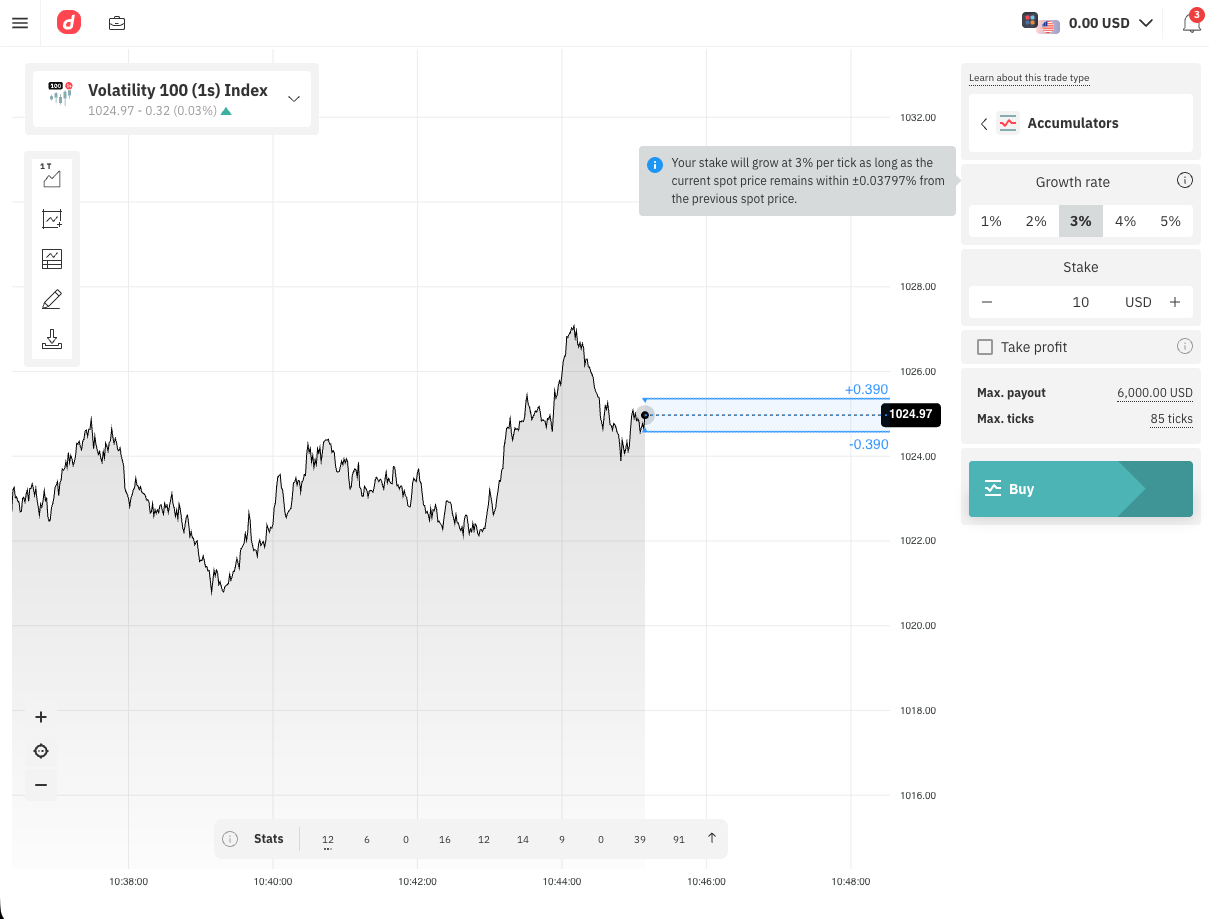

Sur Deriv Trader

- Touchez (ℹ️) à côté d’un contrat pour voir les détails de l’effet de levier et du paiement.

- Les comptes démo reflètent les spécifications réelles — idéal pour s’entraîner.

Tableau 3 – Exemples pratiques de calcul de marge

| Exemple | Détails | À retenir |

|---|---|---|

| Volatility 100 Index (1:1000) | Solde de 1 000 USD → 2 lots = 2 USD de marge → mouvement de 1 % = ±20 USD | Effet de levier élevé, coût de marge faible |

| Jump 100 Index (1:250) | Même solde → 1 lot = 4 USD de marge → mouvement de −3 % = −30 USD | Effet de levier plus faible, volatilité plus élevée |

| Portefeuille combiné | Vol 75 (1:1000) + Crash 500 (1:400) → marge ≈ 3,5 USD | Exposition équilibrée sur plusieurs indices |

Que peuvent apprendre les traders de ces études de cas simulées ?

Cas 1 : Utilisation équilibrée

- Lena, Asie du Sud-Est – Vol 50, effet de levier 1:2500, ratio risque–rendement 1:3, stop-loss toujours activé.

- Résultat : +18 % en 3 mois, drawdown minimal.

Cas 2 : Surlevier

- Ray, Amérique latine – Boom 1000, 1:600, pas de stop-loss, 3 positions.

- Résultat : Stop-out automatique à 65 % de marge ; –25 % de capital en une session.

Cas 3 : Diversification intelligente

- Aisha, Moyen-Orient – Vol 10, 75 & Step Index à 1:500 chacun, 1 % de risque par trade.

- Résultat : Croissance mensuelle régulière, drawdown faible.

En résumé, une gestion disciplinée de la marge conduit à des performances constantes sur le long terme.

Quelles sont les prochaines étapes pour le système d’effet de levier de Deriv en 2025–2026 ?

Dans le cadre de la feuille de route 2025–2026 de Deriv, l’entreprise affine son moteur d’effet de levier pour s’adapter à la dynamique moderne des marchés et aux standards de calibration du risque.

Mises à jour à venir :

- Niveaux dynamiques : L’effet de levier s’ajuste automatiquement selon le volume de trading et la volatilité.

- Tableaux de bord de marge en temps réel : Cartes thermiques d’exposition par famille d’indices.

- Alertes basées sur l’IA : Avertissement lorsque l’effet de levier du portefeuille dépasse les limites de sécurité.

- Nouveaux indices : « Macro Volatility » et « Energy Volatility » (en test).

« L’effet de levier deviendra adaptatif, » prédit Priyanka Shrivastava, Product Owner. « Les ratios refléteront l’historique et le profil de risque de chaque trader. »

Avertissement :

Les informations contenues dans cet article de blog sont fournies à des fins éducatives uniquement et ne constituent pas des conseils financiers ou d’investissement.

Ces informations sont considérées comme exactes et correctes à la date de publication. Des changements de circonstances après la date de publication peuvent affecter l’exactitude des informations.

La disponibilité de Deriv MT5 peut dépendre de votre pays de résidence.

Le trading comporte des risques.

Les comptes Derived et Swap-Free sur la plateforme MT5 ne sont pas disponibles pour les clients résidant dans l’UE.

Les conditions de trading, les produits et les plateformes peuvent différer selon votre pays de résidence. Pour plus d’informations, visitez deriv.com