Как торговать товарными валютными парами на рынке форекс?

Валюты, связанные с товарами, часто отражают изменения на мировых рынках, но эти взаимосвязи скорее гибкие, чем фиксированные. Трейдеры, использующие подход, учитывающий дрейф и события, стремятся понять, как изменение цен на товары, макроэкономические условия и ожидания по политике вместе формируют движение таких пар, как AUD/USD, USD/CAD и NZD/USD.

В этой статье объясняется, как эффективно торговать этими парами, используя структурированную, основанную на «линзах» модель, которая сочетает техническое исполнение с контекстным анализом.

Краткое содержание

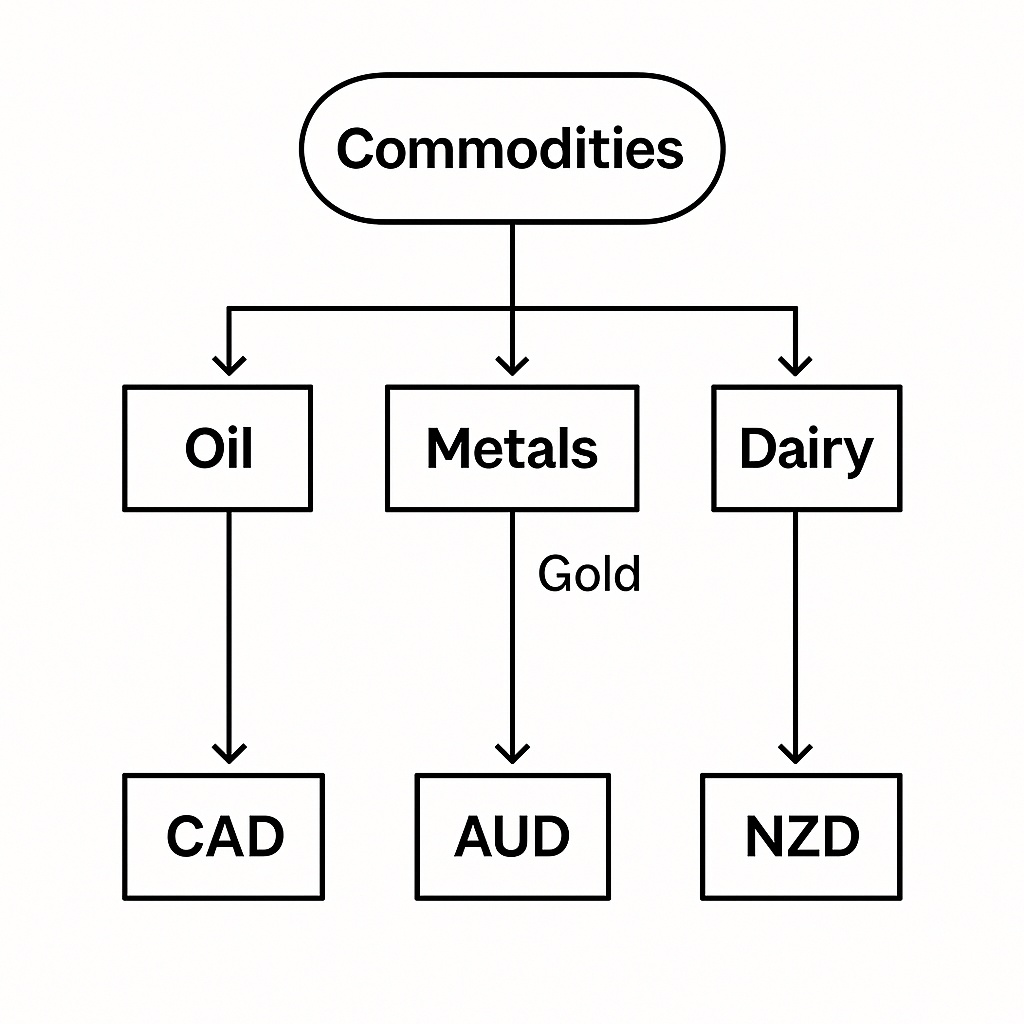

- Связи с товарами (нефть→CAD, металлы/золото→AUD, молочные продукты→NZD) реальны, но меняются со временем — используйте их как контекст, а не как жесткие правила.

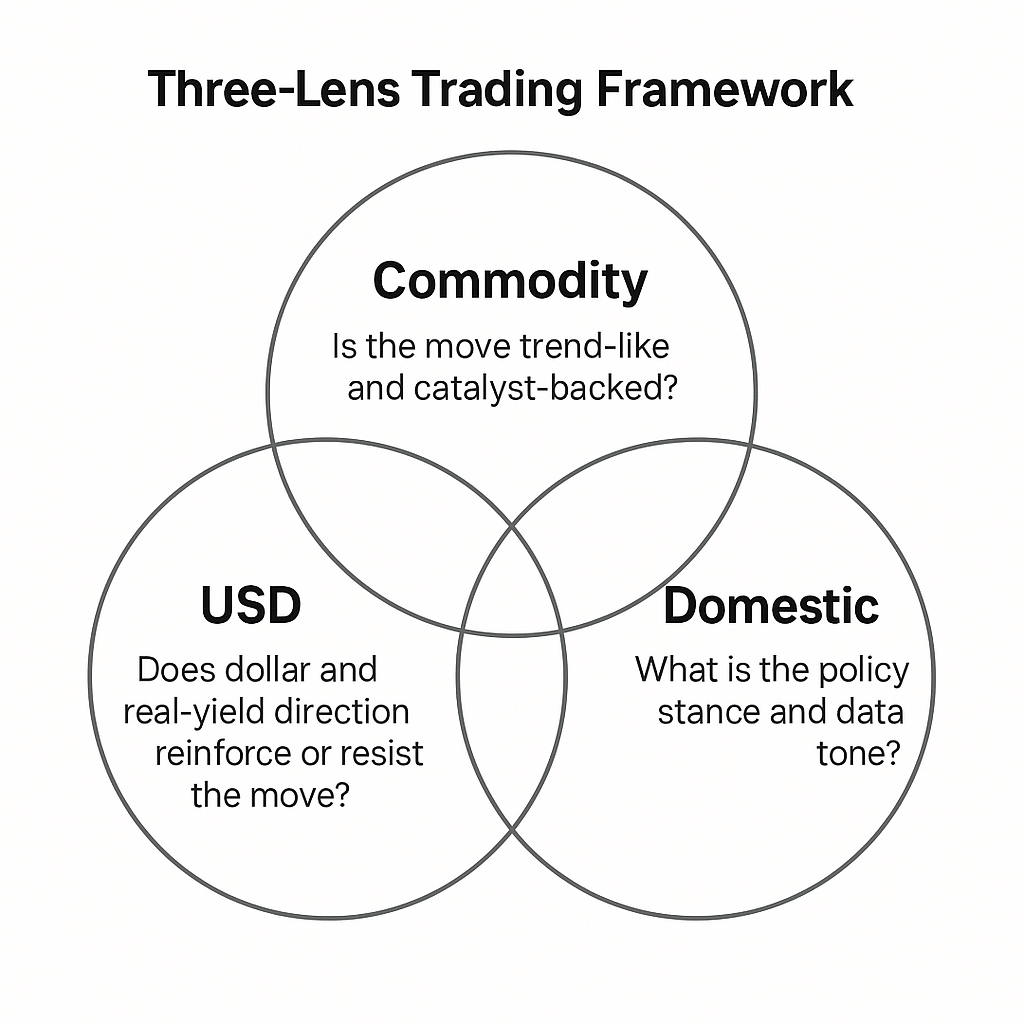

- Применяйте модель трех линз: тренд/катализатор товара, фон USD и внутренняя политика/данные.

- Торгуйте только при совпадении факторов; планируйте сделки вокруг событий; масштабируйте размер позиции в зависимости от стабильности корреляции; подтверждайте дивергенцию перед входом.

- Заранее определяйте условия аннулирования для запасов, аукционов и дней заседаний центробанков.

- Как и во всей торговле на форекс, эти подходы связаны с рыночным риском, и ни один результат не гарантирован.

Как выглядит торговля товарными валютными парами на форекс в повседневной практике?

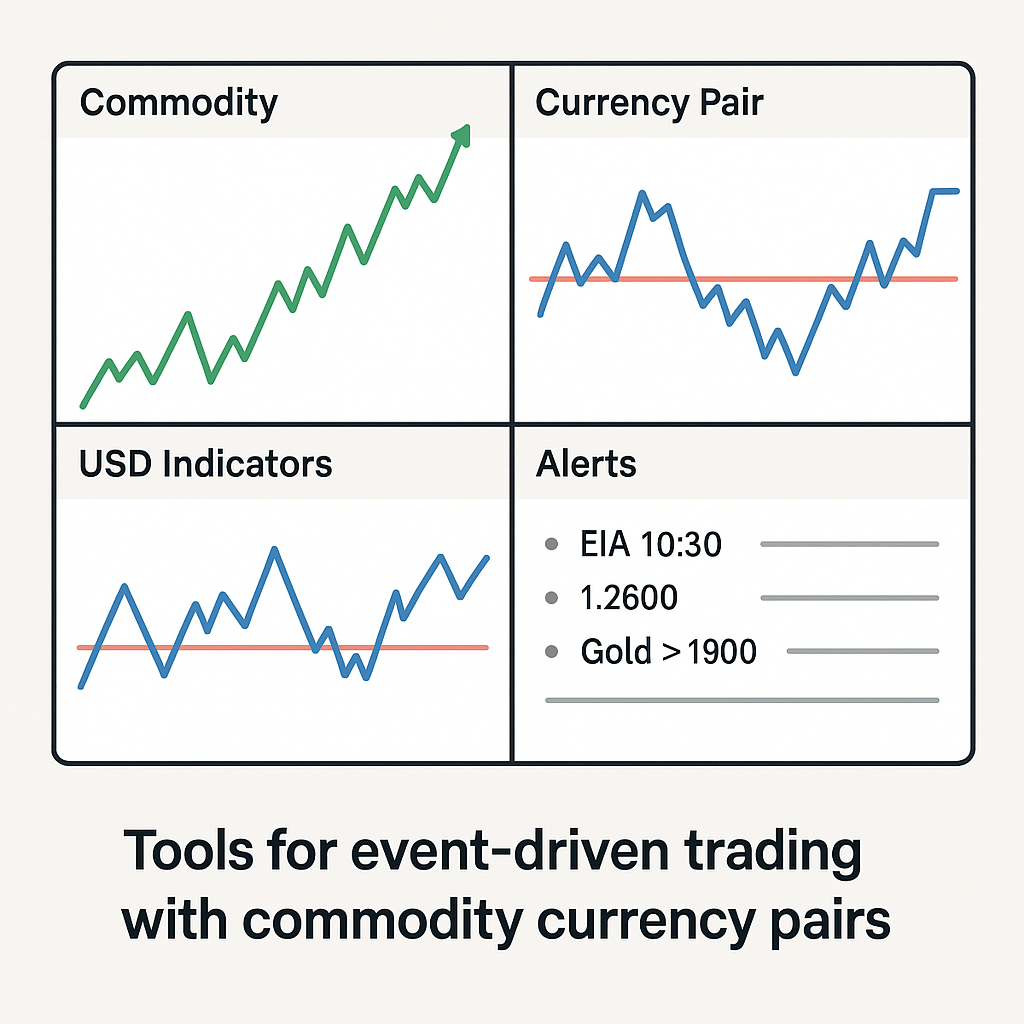

Сессия начинается с подготовленного календаря и связанных графиков: нефть или металлы на одном экране, соответствующая валютная пара на другом, индекс доллара или доходности — рядом. В списках отслеживания — запасы EIA, заседания OPEC+, решения RBA/BoC/RBNZ, PMI Китая и аукционы GDT. Оповещения срабатывают на ценовых уровнях или во время событий.

В течение дня ищите совпадение факторов.

«В товарном форексе первый сигнал редко бывает лучшим. Преимущество появляется, когда история и структура совпадают.» — Аналитическая команда Deriv

Пример для начинающих

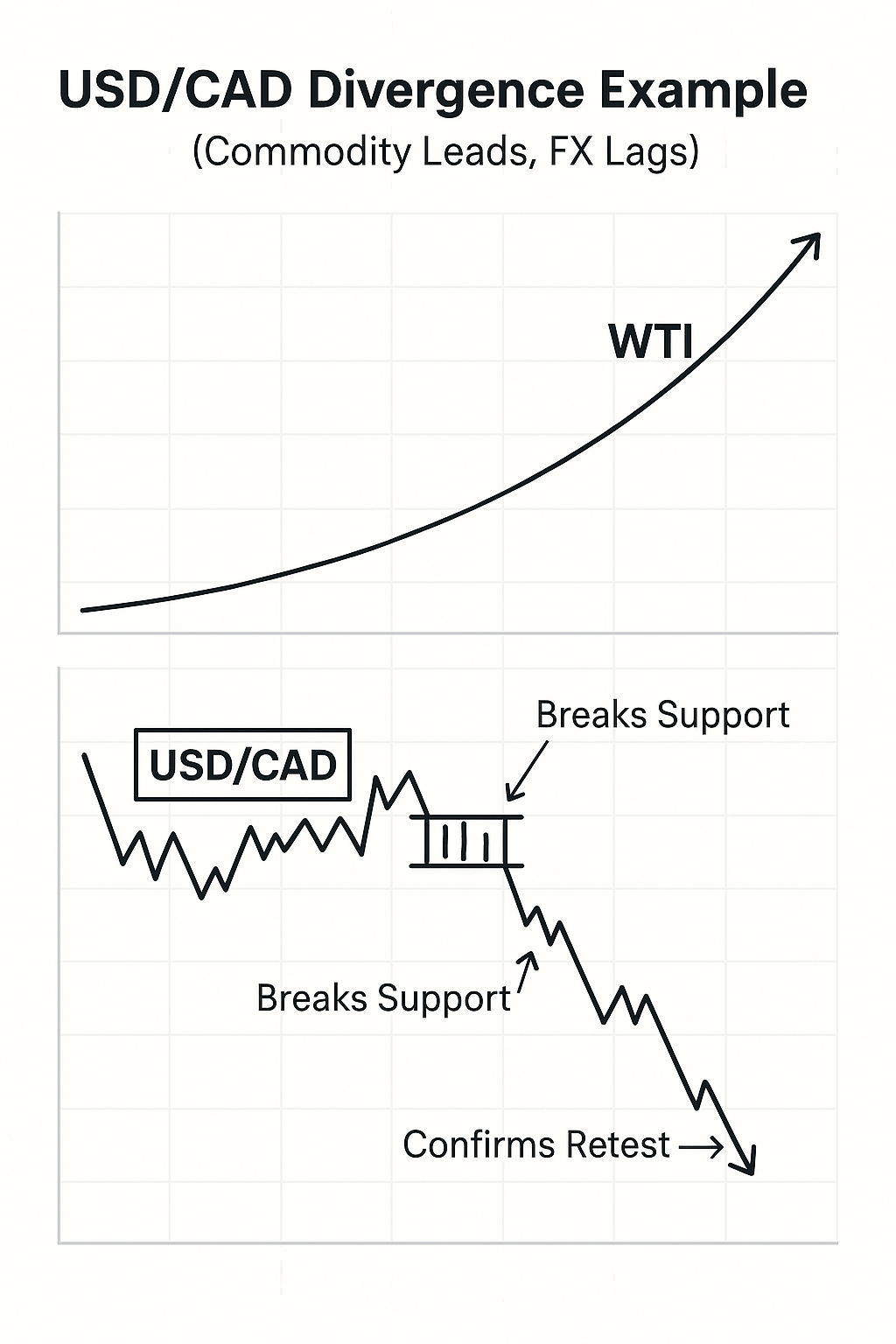

Если нефть растет несколько дней подряд, а Канада публикует данные по занятости лучше ожиданий, USD/CAD часто снижается. Для начинающих лучше дождаться более четкой структуры на графике, например, пробоя и ретеста, что помогает дисциплинировать вход, при этом понимая, что исход на рынке всегда неопределен и цена может пойти против позиции.

Если нефть показывает третье сокращение запасов, доходности снижаются, а данные Канады остаются сильными, ожидайте снижения USD/CAD, но входите только после подтверждения структуры (пробой и ретест). Размер позиции определяйте по стабильности связи товара и валюты на неделе. Если сигналы противоречат друг другу, например, нефть растет, но доллар тоже укрепляется, уменьшите размер позиции или переключитесь на кросс, где напряженность меньше.

Исполнение должно быть структурированным и дисциплинированным. Размещайте ордера так, чтобы можно было быстро выйти при ошибке. Стопы ставьте за уровнем аннулирования, а не на произвольное количество пунктов; выходите частями на предыдущих экстремумах. После сделки делайте короткую запись в журнале: катализатор, оценки по линзам и результат — это помогает выявлять ранние смены рыночных режимов.

Что такое товарные валютные пары на форекс и какие пары, такие как USD/CAD, AUD/USD и NZD/USD, к ним относятся?

Товарные валютные пары — это пары, где одна из валют принадлежит крупной стране-экспортеру сырья. Ключевая тройка — AUD/USD, USD/CAD и NZD/USD — получили этот статус, потому что металлы/золото, нефть и молочные продукты формируют их экспортную выручку, а через нее — рост, инфляцию и ожидания по ставкам.

Когда экспортные цены устойчиво растут, национальный доход увеличивается, а ожидания по политике укрепляются, поддерживая валюту. Обратное верно при падении цен. Связь условна и зависит от режима — направление USD и внутренняя политика часто краткосрочно перевешивают влияние товаров.

Практический подход сочетает чистые данные по товарам и валютам, календарь событий и чек-лист для подтверждения совпадения факторов, а не реакции на отдельный заголовок.

«Большинство корреляций условны. Воспринимайте каждую связь товара и валюты как режим, который нужно подтверждать заново, а не принимать как должное.» — IMF Research Note

Пример для начинающих

Если цены на железную руду выросли за ночь, а PMI Китая превысил 50, трейдер проверяет, формирует ли AUD/USD более высокие минимумы. Если график подтверждает макро-фон, можно планировать небольшую структурированную длинную позицию.

Почему товарные валюты движутся вместе с товарами и как меняется стратегия корреляции?

Канал товар→валюта проходит через доходы и политику. Ценовые шоки меняют маржу, налоги и расходы; это влияет на рост и инфляцию, которые определяют траекторию ставок и доходности облигаций; валюта учитывает новый прогноз.

Корреляции меняются по мере смены режимов — действия OPEC+, инвестиции в добычу, погода и запасы играют свою роль. USD механически поддерживает или давит на товары, а внутренняя политика и аппетит к риску могут усиливать или сглаживать эффект. Хеджирование производителей иногда скрывает передачу эффекта на спот-рынке валют.

Используйте скользящую корреляцию для выявления режимов, а не для точного входа.

Пример для начинающих

Когда цены на молочные продукты растут несколько недель, а NZD/USD почти не двигается, это может указывать на запаздывание. Вместо раннего входа начинающим лучше дождаться пробоя устойчивого уровня сопротивления, прежде чем рассматривать сделку.

Перед принятием риска анализируйте рынок через три линзы:

- Товарная линза: Движение трендовое и подтверждено катализатором (многонедельные сокращения запасов, достоверные изменения спроса)?

- Линза USD: Поддерживает ли направление доллара и реальных доходностей движение?

- Внутренняя линза: Какова политика и тон данных (RBA/BoC/RBNZ; CPI, занятость, активность)?

Торгуйте только при совпадении хотя бы двух линз, а при поддержке всех трех используйте обычный размер позиции, помня, что совпадение не устраняет риски, присущие любым рыночным условиям.

Старший FX-стратег ANZ поясняет:

«Совпадение по всем линзам резко снижает количество ложных сигналов. Когда все три совпадают, можно безопасно увеличивать уверенность и размер позиции.»

Как подходить к USD/CAD, AUD/USD и NZD/USD при торговле товарными валютными парами?

USD/CAD — чувствителен к нефти, но не полностью от нее зависит

Экспорт нефти из Канады делает CAD чувствительным к движению нефти по реальным причинам: устойчивое сокращение запасов EIA, сдержанность OPEC+ или достоверные шоки предложения. Тем не менее, доходности США и аппетит к риску формируют внутридневные колебания.

В некоторых рыночных условиях продажа USD/CAD на отскоках от устойчивого сопротивления может дать более четкую структуру, чем погоня за пробоями, хотя это также связано с рыночным риском и не гарантирует лучших результатов. Когда нефть сильна, но USD растет на фоне ухода от риска или сильных данных из США, ожидайте бокового движения: торгуйте меньшим объемом или сосредоточьтесь на кроссах с CAD.

Классическая дивергенция возникает, когда WTI растет, а USD/CAD застревает ниже диапазона; более чистый вход — на первом ретесте пробитой поддержки снизу, со стопом за экстремумом аннулирования. Главный риск — внезапный скачок USD: всегда используйте жесткие стопы и избегайте усреднения на новостях.

AUD/USD — металлы, Китай и нюансы политики

Экспортная корзина Австралии связывает AUD с железной рудой, углем и золотом, а данные Китая передают шоки спроса. Самые чистые ралли происходят при сильных металлах, слабом USD и RBA, настроенном как минимум нейтрально или ястребино.

Откаты к недавним уровням стоимости (максимумы диапазона или скользящие средние) могут дать терпеливые точки входа. Если металлы сильны, но PMI Китая смешанные или RBA осторожен, длинные позиции рассматривайте как тактические.

Практическая последовательность: PMI Китая возвращается выше 50, золото пробивает вверх на фоне падения реальных доходностей, а AUD/USD выходит из многонедельного диапазона. Ожидание отката, который удержит этот уровень, дает лучшее соотношение риск–прибыль, чем покупка на первом пробое. Быстро меняйте настрой, если USD начинает расти на неожиданных данных или слабый CPI Австралии подрывает ожидания по RBA.

NZD/USD — молочные продукты, погода и региональный бета-фактор

Доля молочных продуктов в экспорте означает, что результаты GDT могут влиять на ожидания доходов и политику. NZD также наследует региональный бета-фактор AUD.

Благоприятный фон — рост цен на GDT, жесткая риторика RBNZ и нейтральный или слабеющий USD; в этом случае стоит покупать на откатах с подтверждением силы AUD/NZD. Слабость проявляется, когда молочные продукты дешевеют или RBNZ становится мягче, несмотря на глобальный рост аппетита к риску.

Типичная сделка на догонку — после двух и более сильных аукционов NZD/USD остается под давлением; когда данные из США ослабляют доллар, а цена удерживается выше сопротивления, первый более высокий минимум над пробоем дает четкие уровни для стопов и управления риском.

Помните, NZD быстро слабеет при глобальном уходе от риска. Учитывайте эту асимметрию при определении размера позиции.

Какие инструменты поддерживают торговлю по событиям и управление рисками для товарных валютных пар?

Связанные макеты позволяют видеть товар и его валютную пару бок о бок. Когда нефть скачет, вы сразу видите, реагирует ли USD/CAD.

Готовые списки отслеживания группируют катализаторы по парам — EIA и OPEC+ для USD/CAD; RBA, CPI Австралии и PMI Китая для AUD/USD; GDT и события RBNZ для NZD/USD — чтобы ни один релиз не стал неожиданностью.

Добавьте оповещения:

- На время экономических событий

- На ценовые уровни

- На условия (например, «золото выше максимума прошлой недели, а DXY снижается»).

Шаблоны и чек-листы помогают соблюдать последовательность: оцените каждую линзу, определите аннулирование и пропишите if/then до размещения ордера. Инструменты расчета размера позиции переводят риск в лот, чтобы вы точно знали свое экспонирование.

Также важна осведомленность о сессии: AUD/NZD сильнее реагируют в азиатские часы, USD/CAD — в североамериканские потоки. После каждой сделки фиксируйте катализатор, оценку по линзам и результат — эти записи показывают смену рыночных режимов.

Как стратегия корреляции и система управления рисками помогают в торговле товарными валютными парами?

Оценивайте каждую линзу +1 / 0 / –1.

- Товарная линза: трендовое движение и подтвержденный катализатор?

- Линза USD: поддерживают ли доллар и доходности движение?

- Внутренняя линза: политика соответствует ожиданиям?

Принимайте риск только при общем балле ≥ +2. Если ниже — ждите или переходите к относительной сделке, уменьшающей конфликтующую линзу.

Переведите оценку в план:

- Определите триггер (например, «ретест пробитой поддержки удерживается»).

- Отметьте аннулирование (где гипотеза не сработает).

- Установите начальную цель (ближайший экстремум).

- Пропишите логику трейлинга стопа.

Учитывайте календарный риск между входом и выходом — сокращайте или хеджируйте позиции вокруг ключевых публикаций.

Как торговля по событиям влияет на входы, размер и выходы в товарных валютных парах?

Для следования за трендом дайте цене пробить структуру, затем покупайте/продавайте на ретесте со стопом за уровнем аннулирования и поэтапными выходами на предыдущих экстремумах.

Для средневерсионных сделок открывайтесь только против настоящих экстремумов при нейтральной макрооценке и признаках разворота спроса (например, неудачный аукцион).

Дивергенция — когда товар опережает, а валюта отстает — работает только при подтверждении структуры на графике; никогда не полагайтесь только на корреляцию.

Размер позиции подстраивайте под режим:

- Обычный размер — если все три линзы совпадают, при этом трейдер должен помнить, что совпадение не исключает возможности неблагоприятных движений цены.

- Меньший размер — если одна из опор неустойчива.

- Используйте более высокие таймфреймы и более короткие удержания при низкой уверенности.

Преобразуйте недельный список отслеживания в if/then-правила:

- Если EIA публикует третье сокращение запасов, а DXY снижается → ищите продажу USD/CAD на часовом пробое-ретесте.

- Если PMI Китая выше ожиданий, золото растет, а RBA настроен ястребино → покупайте откаты AUD/USD.

- Если GDT удивляет ростом, RBNZ жесток, а USD слабеет → ищите откаты NZD/USD, которые удерживают новый уровень поддержки.

Ведите журнал оценок по линзам и результатов, чтобы определить, находитесь ли вы в режиме, управляемом товаром, USD или политикой.

«Именно последовательное ведение журнала превращает опыт в преимущество. Закономерности проявляются задолго до того, как их покажет цена.» — Тренер по трейдингу Deriv

Отказ от ответственности:

Информация, содержащаяся в этой статье блога, предназначена только для образовательных целей и не является финансовой или инвестиционной рекомендацией.

Торговля сопряжена с риском. Прошлые результаты не гарантируют будущих. Рекомендуется проводить собственное исследование перед принятием торговых решений.

.png)