Bitcoin spada poniżej 90 000 USD: załamanie, reset czy okazja do zakupu?

Spadek Bitcoina poniżej poziomu 90 000 USD nie jest załamaniem, ale według raportów to coś więcej niż rutynowa zmienność. Ruch ten odzwierciedla reset napędzany czynnikami makroekonomicznymi, w którym apetyt na ryzyko osłabł, a dźwignia została zredukowana, zamiast załamania długoterminowego popytu. Ceny spadły w okolice 85 000 USD w miniony weekend, podczas gdy – według danych CoinGlass – w ciągu jednego dnia zlikwidowano pozycje kryptowalutowe o wartości ponad 400 milionów dolarów.

Nastroje gwałtownie się pogorszyły. Crypto Fear and Greed Index spadł do poziomu 16, co oznacza wyraźne wejście w strefę „ekstremalnego strachu”, mimo że całkowita kapitalizacja rynku kryptowalut wzrosła powyżej 3,1 biliona dolarów.

To połączenie – głęboki pesymizm bez oznak kapitulacji – sugeruje, jak zauważają analitycy, że rynek poszukuje obecnie bazy. Czy ta faza stanie się okazją do zakupu, zależy teraz mniej od narracji specyficznych dla kryptowalut, a bardziej od sygnałów globalnej polityki monetarnej.

Co napędza spadek bitcoina?

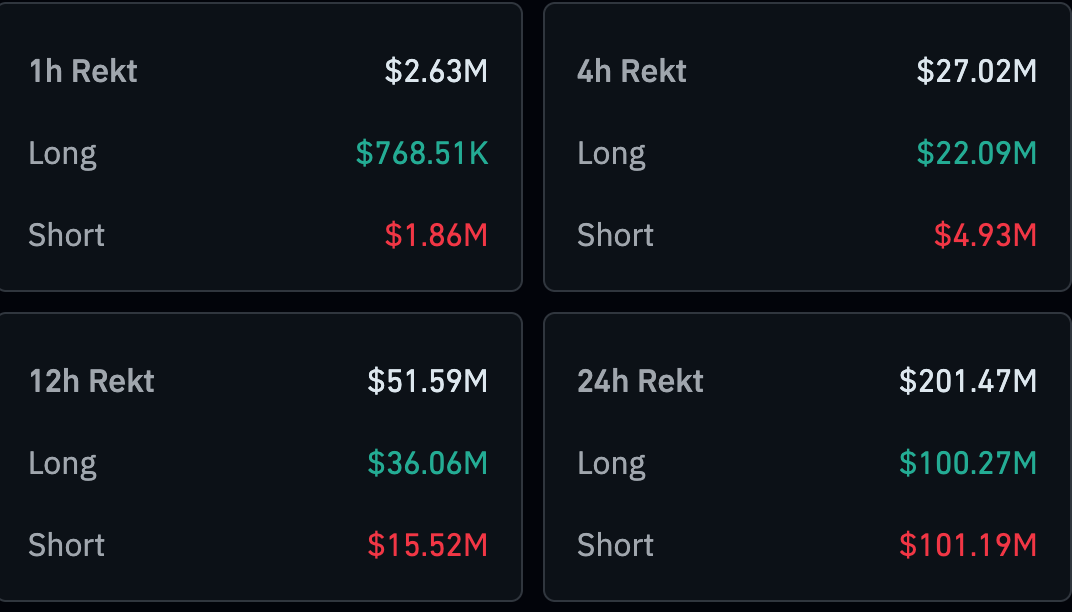

Obserwatorzy rynku wskazują, że nieudana próba Bitcoina powrotu powyżej 90 000 USD wynika z wyraźnego zwrotu w stronę awersji do ryzyka. Ostatnie odbicie straciło impet, gdy ponownie pojawiła się niepewność makroekonomiczna, co skłoniło traderów do ograniczenia ekspozycji. Dane CoinGlass pokazują, że tylko w ciągu ostatnich 24 godzin zlikwidowano pozycje kryptowalutowe o wartości 201,52 mln USD, z czego pozycje długie stanowiły 100,29 mln USD.

Dominującym czynnikiem pozostaje niepewność makroekonomiczna. Uwaga rynku skierowała się na Bank Japonii, gdzie ekonomiści powszechnie oczekują podwyżki stóp procentowych o 0,25% podczas tego tygodniowego posiedzenia. Taki ruch pogłębiłby rozbieżność wobec amerykańskiego Federal Reserve, który już rozpoczął obniżki stóp. Ta rozbieżność grozi przyspieszeniem zamykania transakcji carry trade finansowanych jenem, które wspierały globalne aktywa ryzykowne, w tym kryptowaluty. Niska płynność w grudniu spotęgowała efekt, pozwalając nawet umiarkowanej sprzedaży na gwałtowne obniżenie cen.

Dlaczego to ważne dla nastrojów rynkowych

Znaczenie korekty bitcoina leży w sygnałach płynących z wskaźników nastrojów, a nie w samym poziomie cenowym. Odczyt Fear and Greed Index głęboko w strefie ekstremalnego strachu sygnalizuje, że inwestorzy przedkładają ochronę kapitału nad udział w potencjalnych wzrostach. Historycznie podobne odczyty często pokrywały się z lokalnymi dołkami rynkowymi; jednak utrzymywały się także podczas długotrwałego stresu makroekonomicznego.

Zachowanie instytucji dodatkowo zwiększyło ostrożność, jak zauważają analitycy. Fundusze ETF na Bitcoina odnotowały w zeszłym miesiącu odpływy netto przekraczające 3,48 miliarda dolarów, co stanowi największy miesięczny odpływ od lutego. Choć w tym miesiącu napływy powróciły w umiarkowanym stopniu, nie były wystarczająco silne, by odwrócić narrację. Jak powiedział jeden ze strategów ds. aktywów cyfrowych agencji Reuters: „Gdy popyt na ETF-y słabnie, bitcoin staje się znacznie bardziej wrażliwy na szoki makroekonomiczne”.

Wpływ na szerszy rynek kryptowalut

Szerszy rynek kryptowalut odzwierciedla słabość bitcoina, nie wykazując jednak oznak pełnej kapitulacji. Analitycy zauważają, że większość głównych altcoinów pozostaje stłumiona, wiele z nich notuje dwucyfrowe miesięczne straty i słabo reaguje na umiarkowane odbicie bitcoina. Dominacja bitcoina wzrosła w okolice 57%, co podkreśla defensywną rotację w obrębie segmentu aktywów cyfrowych, a nie odnowiony apetyt na spekulacyjne ryzyko.

Jednocześnie aktywność pozostaje wysoka. Wolumen obrotu bitcoinem w ciągu 24 godzin wzrósł o ponad 70% do około 51 miliardów dolarów, co sugeruje aktywne repozycjonowanie, a nie porzucenie rynku. Wskaźniki techniczne odzwierciedlają to napięcie.

Perspektywy ekspertów: załamanie, reset czy okazja do zakupu?

Większość analityków opisuje obecną fazę jako reset, a nie załamanie. Wyprzedaż została wywołana przez redukcję dźwigni, niepewność polityki oraz dostosowania pozycji, a nie przez strukturalne uszkodzenie historii adopcji Bitcoina.

Obawy korporacyjne pogorszyły nastroje, zwłaszcza po doniesieniach, że duże firmy posiadające bitcoina rozważały chwilowo sprzedaż aktywów w celu zarządzania dywidendami. Choć te obawy później osłabły, sytuacja pokazała, jak presja na bilansach może stać się ryzykiem, jeśli warunki gospodarcze się zaostrzą.

Czy ten reset stanie się okazją do zakupu, zależy od nadchodzących sygnałów. Podwyżka stóp przez Bank Japonii może przedłużyć presję risk-off, jeśli carry trade będą gwałtownie zamykane, podczas gdy dalsza niepewność ze strony Federal Reserve utrzyma ostrożność na rynkach. Z drugiej strony, stabilizujące się napływy do ETF-ów i poprawiająca się płynność mogą szybko zmienić nastroje. Na ten moment Bitcoin wydaje się uwięziony w konsolidacyjnym przedziale, a spadki napędzane są bardziej przez nerwowość makroekonomiczną niż utratę przekonania.

Najważniejsze wnioski

Spadek Bitcoina poniżej 90 000 USD najlepiej postrzegać jako reset napędzany czynnikami makroekonomicznymi, a nie załamanie. Ekstremalny strach, odpływy z ETF-ów i niepewność banków centralnych ograniczyły apetyt na ryzyko, mimo że aktywność handlowa pozostaje wysoka. Historycznie takie warunki mogą tworzyć podłoże pod okazje inwestycyjne, ale moment ich pojawienia się pozostaje niepewny. Kolejne ruchy w polityce monetarnej i przepływach instytucjonalnych zdecydują, czy ta faza stanie się prawdziwą okazją do zakupu.

Techniczne spojrzenie na Bitcoina

Z technicznego punktu widzenia Bitcoin pozostaje uwięziony w korekcyjnej konsolidacji po gwałtownym cofnięciu z maksimów na poziomie 114 000 USD. Ruch cenowy utrzymuje się tuż powyżej strefy wsparcia na poziomie 84 700 USD, którą traderzy coraz częściej postrzegają jako krótkoterminową linię obrony. Zdecydowane przebicie poniżej tego obszaru może narazić rynek na kolejną falę wyprzedaży napędzanej likwidacjami, zwłaszcza biorąc pod uwagę wciąż wysokie wykorzystanie dźwigni na rynkach instrumentów pochodnych.

Wskaźniki momentum wskazują na ostrożność, a nie kapitulację. Relative Strength Index powoli rośnie, ale pozostaje poniżej linii środkowej 50, co sugeruje, że presja spadkowa słabnie, choć nie potwierdza jeszcze odwrócenia trendu. MACD pozostaje w negatywnym terytorium, choć jego histogram stopniowo się poprawia, wskazując na spowolnienie impetu spadkowego. Traderzy monitorujący te poziomy na platformach takich jak Deriv MT5 coraz bardziej skupiają się na zachowaniu ceny wokół wsparcia, podczas gdy narzędzia takie jak Deriv Trading Calculator służą do oceny ekspozycji na depozyt zabezpieczający i potencjalnego ryzyka w przypadku wzrostu zmienności.

Po stronie wzrostowej próby odbicia pozostają ograniczone przez opór w okolicach 94 600 USD, a następnie przez istotniejszy sufit w rejonie 106 600 USD. Dopóki jeden z tych poziomów nie zostanie wyraźnie przełamany, bitcoin prawdopodobnie pozostanie w konsolidacyjnym przedziale, a traderzy techniczni będą czekać na wyraźniejszy impuls przed podjęciem decyzji o kierunku ruchu.

Przedstawione wyniki nie stanowią gwarancji przyszłych rezultatów.