Jak handlować towarami na Deriv

Handel towarami na Deriv daje traderom ekspozycję na zmiany cen energii, metali i wybranych towarów miękkich za pośrednictwem dwóch głównych instrumentów: kontraktów na różnicę kursową (CFD) oraz opcji cyfrowych. W 2026 roku i później Deriv oferuje zestaw platform—Deriv MT5, Deriv cTrader, Deriv Trader, SmartTrader, Deriv Bot i Deriv GO—wspierających różne style handlu. CFD umożliwiają elastyczne zarządzanie pozycją dzięki stopom, częściowym realizacjom zysków i trailingom, podczas gdy opcje oferują kontrakty o stałym ryzyku, oparte na kierunku lub poziomie ceny.

Szybkie podsumowanie

- Towary takie jak ropa i złoto reagują na podaż, popyt i czynniki makroekonomiczne.

- CFD są odpowiednie dla traderów zarządzających pozycjami przez godziny lub dni.

- Opcje cyfrowe są często wykorzystywane przez traderów do realizacji krótkoterminowych lub poziomowych pomysłów, z określonym ryzykiem na kontrakt.

- Spójne zarządzanie wielkością pozycji i świadomość ryzyka wydarzeń wspierają odpowiedzialny handel.

Jak handlować towarami na Deriv

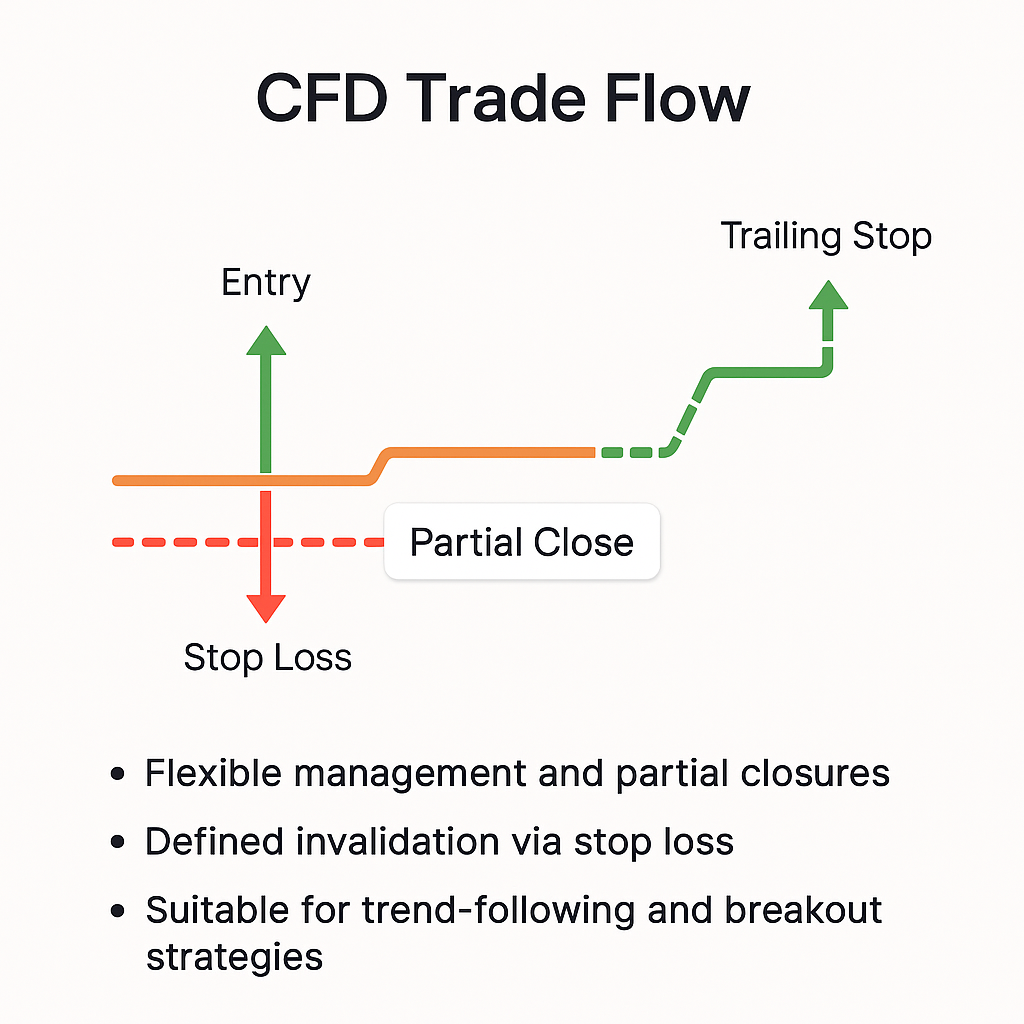

CFD (Deriv MT5, Deriv cTrader)

Handlujesz ekspozycją na cenę, a nie fizycznymi towarami. CFD pozwalają na nieograniczone zarządzanie transakcjami: określ ryzyko za pomocą stop lossów, skaluj pozycję stopniowo, realizuj częściowe zyski i prowadź zwycięskie pozycje trailingiem.

Zalety:

- Elastyczne zarządzanie i częściowe zamknięcia.

- Określona nieważność dzięki stop loss.

- Odpowiednie do strategii podążania za trendem i wybicia.

Praktyczny przykład: Trader analizujący US Oil (WTI crude) identyfikuje wybicie powyżej oporu. Na Deriv MT5 składa zlecenie buy stop nieco powyżej tego poziomu, ustawia określony stop poniżej poprzedniego swingu i korzysta z alertów Deriv GO do zarządzania trailing stopem, monitorując ryzyko. Ta uporządkowana metoda wspiera konsekwencję w kolejnych sesjach, choć wyniki nadal zależą od warunków rynkowych.

Lista kontrolna ustawienia ryzyka do zysku:

- Wskaż wyraźny techniczny sygnał (trend lub poziom).

- Oblicz wielkość pozycji na podstawie odległości stopa.

- Z góry określ strefy częściowej realizacji zysków.

- Przesuwaj stop loss w miarę rozwoju struktury.

Według analityka Deriv, w 2026 roku elastyczność CFD daje traderom możliwość dostosowania się do zmienności intraday przy zachowaniu uporządkowanej kontroli ryzyka.

„Nie chodzi o przewidywanie każdego ruchu. Chodzi o wyznaczenie granic ryzyka.”

Opcje cyfrowe (Deriv Trader, SmartTrader, Deriv Bot)

Wybierasz kontrakty kierunkowe lub poziomowe z określonym czasem trwania i stawką. Rise/Fall obejmuje krótkoterminowy kierunek; Higher/Lower i Touch/No Touch skupiają się na rezultatach względem poziomu.

Zalety:

- Stała maksymalna strata.

- Proste wyrażenie kierunku i poziomu.

- Przydatne w okresach zmienności lub podczas wydarzeń rynkowych.

| CFD | Opcje | |

|---|---|---|

| Kontrola transakcji | Ciągłe zarządzanie | Ustaw i czekaj |

| Elastyczny czas trwania | Bez ograniczeń | Z góry określony |

| Struktura ryzyka | Określona przez stop loss | Stała maksymalna strata |

Dodatkowe wskazówki: Opcje cyfrowe Deriv są idealne do nauki w uporządkowany sposób. Początkujący mogą zacząć od Rise/Fall, by zrozumieć zachowanie kierunkowe, a następnie przejść do Higher/Lower, by prognozować poziomy. W miarę zdobywania pewności siebie mogą eksplorować kontrakty Touch/No Touch, by sprawdzić precyzję w przewidywaniu zmienności.

Która platforma Deriv pasuje do Twojego stylu handlu?

| Pytanie | Rise/Fall | Higher/Lower | Touch/No Touch | CFD |

|---|---|---|---|---|

| Czy cena wkrótce zakończy wyżej/niżej? | ✓ | |||

| Czy zakończy powyżej/poniżej kluczowego poziomu? | ✓ | |||

| Czy osiągnie lub uniknie poziomu? | ✓ | |||

| Czy chcesz zarządzać transakcją w czasie? | ✓ |

CFD vs opcje: Co pasuje do Twojej strategii?

Ropa (US Oil / UK Brent Oil)

- Opcje: Traderzy często używają Rise/Fall do ruchów kierunkowych wokół wydarzeń, takich jak nagłówki OPEC+ czy raporty o zapasach, a Touch/No Touch do scenariuszy „osiągnij lub unikaj”. Typowe czasy trwania: 10–30 minut w ciągu dnia, do 2 godzin dla wyników sesji.

- CFD: Typowe strategie to wybicia lub cofnięcia. Oba pozwalają ustawić stop loss poza prawdziwą nieważnością; realizować częściowe zyski na 1R i prowadzić resztę trailingiem. Profesjonaliści najczęściej handlują nimi podczas nakładania się sesji Londyn–Nowy Jork, gdy płynność jest największa.

Złoto (XAUUSD)

- Opcje: Większość traderów używa Rise/Fall podczas krótkich impulsów momentum lub Higher/Lower do testów poziomów na koniec sesji. Często preferowane w tygodniach wydarzeń (np. ogłoszenia banków centralnych), gdzie kluczowe jest określenie maksymalnego ryzyka.

- CFD: Profesjonaliści handlują ustrukturyzowanymi cofnięciami w trendach wzrostowych lub na krawędziach zakresu z mikro wielkością pozycji. Realizują częściowe zyski, prowadzą zwycięskie pozycje trailingiem i korzystają z alertów na Deriv GO dla dyscypliny.

Przydatne podejście: CFD są odpowiednie dla traderów, którzy chcą aktywnie zarządzać pozycją i wychodzić z niej stopniowo, podczas gdy opcje są dla tych, którzy wolą określone ryzyko i rezultaty ograniczone w czasie. W fazach trendowych CFD zapewniają elastyczność; w rynkach napędzanych wydarzeniami opcje ograniczają ekspozycję.

Raport rynkowy IMF wspomina:

„Złoto pozostaje wrażliwe na oczekiwania dotyczące stóp procentowych i trendy walutowe. Możliwość określenia ryzyka poprzez handel opcjami pozwala indywidualnym traderom uczestniczyć w tematach makro bez ekspozycji wynikającej z dźwigni.”

Gaz ziemny

- Opcje: Traderzy często używają Touch/No Touch podczas konsolidacji lub krótkotrwałych faz momentum, szczególnie gdy zmienność jest podwyższona. Stawki są zazwyczaj niewielkie ze względu na gwałtowne i nieprzewidywalne ruchy cen tego aktywa.

- CFD: CFD są zwykle handlowane tylko wtedy, gdy struktura rynku jest jasna, a zmienność się stabilizuje. Traderzy często stosują szersze stopy względem aktualnego zakresu i zmniejszają wielkość pozycji, by uwzględnić nagłe wahania cen.

Towary miękkie (np. kakao)

- Opcje: Większość traderów używa kontraktów Rise/Fall o małej stawce wokół jasno określonych poziomów podczas okresów zmienności wywołanej podażą, takich jak zakłócenia pogodowe czy wiadomości o produkcji.

- CFD: CFD są zazwyczaj wykorzystywane podczas spokojniejszych warunków rynkowych, gdy cena pozostaje w zakresie. Traderzy często stosują podejścia mean-reversion, zarządzają pozycjami intraday i unikają trzymania ekspozycji przez noc ze względu na koszty swapów i ryzyko nagłówków.

Porównanie CFD i opcji na różnych rynkach

| Typ rynku | Najlepszy instrument | Kluczowa zaleta |

|---|---|---|

| Trendowy (ropa, złoto) | CFD | Elastyczne wyjścia i zarządzanie transakcją |

| Wydarzeniowy (publikacje danych) | Opcje | Określona strata i ekspozycja czasowa |

| Konsolidacja (softs, gaz) | Opcje | Prostsza struktura i mniejsze stawki |

Dla większej głębi doświadczeni traderzy często łączą oba instrumenty. Na przykład trader może otworzyć pozycję CFD na dłuższy trend, jednocześnie wykorzystując opcję No Touch jako zabezpieczenie podczas okresów zwiększonej zmienności. Takie hybrydowe podejście pozwala zachować zrównoważoną ekspozycję przy jednoczesnym udziale w szerszym ruchu rynkowym.

Dlaczego platformy Deriv są ważne dla rynków towarowych w przyszłości?

| Platforma | Najlepsza do | Kluczowe korzyści |

|---|---|---|

| Deriv MT5 / Deriv cTrader | Zarządzanie CFD | Pełna kontrola, częściowe realizacje, trailing |

| Deriv Trader / SmartTrader | Pomysły ograniczone czasowo | Określone ryzyko na transakcję |

| Deriv Bot | Automatyzacja | Filtry oparte na regułach, cooldowny |

| Deriv GO | Wykonanie mobilne | Alerty i działania oparte na planie |

Ekosystem Deriv jest zbudowany z myślą o elastyczności. Traderzy mogą analizować rynki na Deriv MT5, zautomatyzować część swojej strategii na Deriv Bot i monitorować postępy za pomocą Deriv GO. Ta połączona struktura zapewnia traderom kontrolę niezależnie od warunków rynkowych czy dostępu do urządzenia.

Co wpływa na rynki towarowe w przyszłości?

Podaż i popyt: Raporty U.S. Energy Information Administration (EIA) często wywołują zmienność na rynku ropy. Duże spadki zapasów historycznie podnosiły ceny; wzrosty je obniżały.

Pogoda i geopolityka: Polityka OPEC+, wojny i zakłócenia transportu wpływają zarówno na rynki energii, jak i rolne. W takich okresach warunki rynkowe często stają się bardziej zmienne, przez co wielu traderów ponownie ocenia ekspozycję i wybiera instrumenty o określonym ryzyku.

Makro i waluty: Złoto reaguje na zmiany stóp procentowych i dolara amerykańskiego. W miarę ewolucji globalnych cykli stóp, traderzy wybierają opcje, które pozostają przydatne do ekspozycji o określonym ryzyku w niepewnych okresach makro.

Nowe trendy: Rozwój energii odnawialnej i popyt przemysłowy z Azji kształtują ceny towarów, zwłaszcza metali. Traderzy na Deriv mogą wykorzystać CFD do uchwycenia tych długoterminowych zmian lub opcje do izolowania ryzyka wydarzeń.

Stratega ds. ryzyka Deriv wyjaśnia:

„Dywersyfikacja między CFD a opcjami oferuje zrównoważony sposób nawigowania po zmienności. W niepewnych warunkach makro traderzy mogą pozostać aktywni bez nadmiernego ryzyka kierunkowego.”

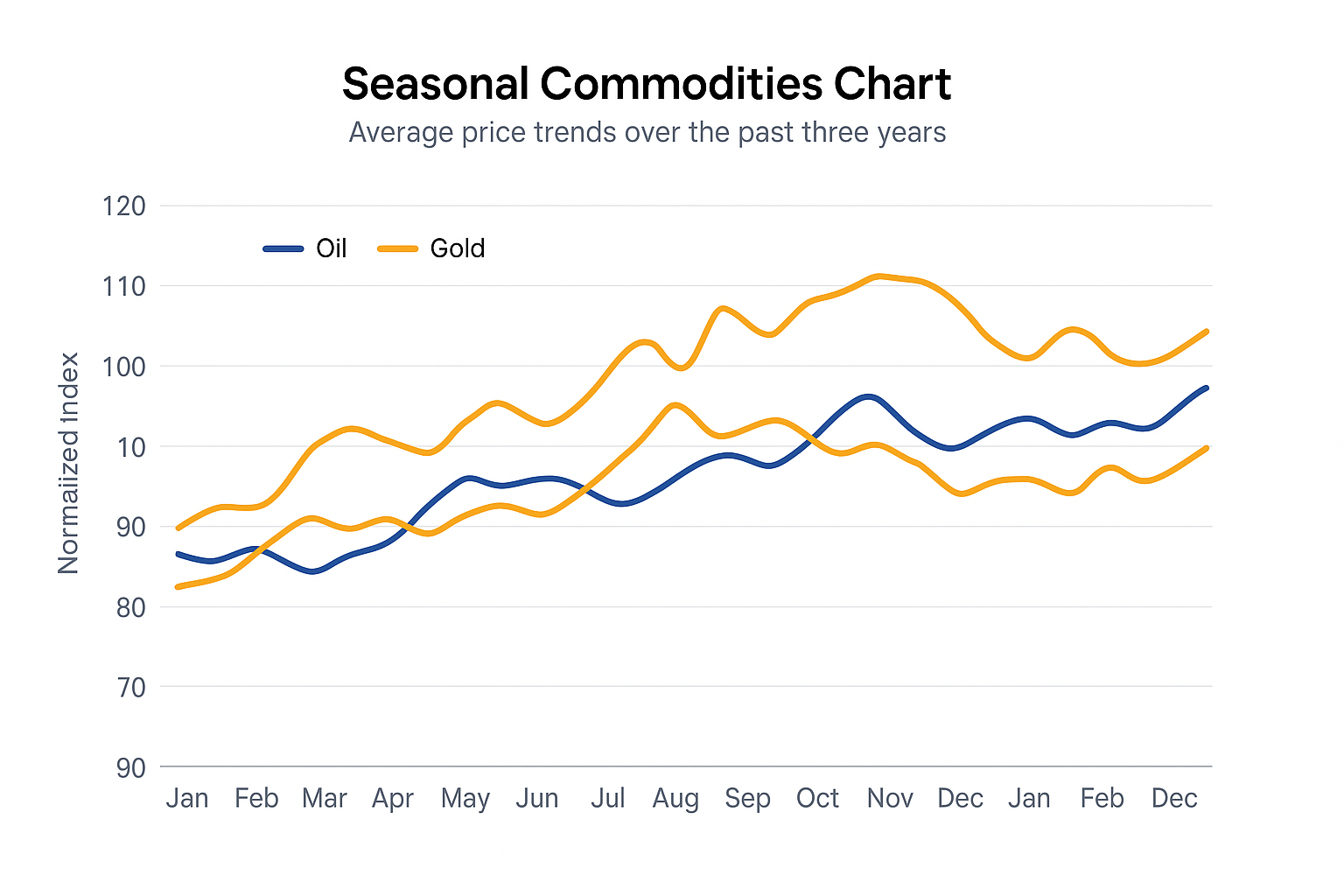

Sezonowość: Popyt na gaz osiąga szczyt zimą; ceny produktów rolnych reagują na cykle upraw. Profesjonalni traderzy traktują sezonowość jako kontekst, a nie sygnał.

Perspektywy na przyszłość: W miarę jak narzędzia analityki danych i handlu AI będą coraz bardziej zintegrowane, Deriv zamierza ulepszać rozpoznawanie wzorców i śledzenie sentymentu w swoich platformach, dając traderom lepszy wgląd makro i precyzję wykonania.

Jakie ryzyka i strategie handlowe warto znać?

- Skoki zmienności i luki: Podczas dużych wydarzeń opcje są często omawiane ze względu na określone ryzyko, podczas gdy CFD są kojarzone z rynkami napędzanymi trendem, gdy struktura staje się wyraźniejsza.

- Ryzyko dźwigni na CFD: Wyniki CFD są ściśle powiązane z wielkością pozycji względem odległości stopa, dlatego dźwignia jest często omawiana razem z dyscypliną zarządzania wielkością i jasno określonymi poziomami nieważności.

- Koszty utrzymania: Pozycje CFD utrzymywane po rolloverze mogą wiązać się z opłatami swapowymi, dlatego czas trzymania i specyfikacje kontraktu są często analizowane przy ocenie dłuższej ekspozycji.

- Poślizg cenowy: Na szybkich rynkach realizacja może różnić się od zamierzonych poziomów, dlatego często omawia się zlecenia oczekujące i mniejsze pozycje; w przypadku opcji koszt kontraktu jest znany z góry, choć wynik nadal zależy od ruchu rynku.

- Ryzyko korelacji: Rynki towarowe mogą poruszać się razem pod wpływem wspólnych czynników, dlatego skorelowane ekspozycje (np. US Oil i UK Brent Oil) są często omawiane jako ryzyko koncentracji na poziomie portfela.

- Ryzyko modelu: Podejścia automatyczne mogą tracić skuteczność, gdy zmienia się reżim rynkowy, dlatego prostsze zestawy reguł z mniejszą liczbą filtrów i jaśniejszymi ograniczeniami są uznawane za łatwiejsze do monitorowania i utrzymania.

- Ryzyko psychologiczne: Błędy behawioralne, takie jak overtrading czy gonienie strat, są szeroko omawiane; spójne ustalanie stawek dla opcji i wcześniej zaplanowane zasady zarządzania dla CFD są często stosowane w celu zmniejszenia presji decyzyjnej.

- Błędy operacyjne: Wyniki mogą być zależne od wyboru parametrów kontraktu (np. czas trwania, poziom bariery czy typ zlecenia), dlatego dopasowanie parametrów kontraktu do pomysłu jest często podkreślane w planowaniu wykonania.

Lista kontrolna przed zawarciem transakcji:

- Sprawdź kalendarz wiadomości i wydarzeń.

- Zweryfikuj wielkość pozycji względem kapitału na rachunku.

- Ustaw stop loss i cel przed realizacją transakcji.

- Ogranicz skorelowaną ekspozycję na różnych aktywach.

- Przeanalizuj swój stan emocjonalny i unikaj transakcji pod wpływem impulsu.

Rozszerzając zarządzanie ryzykiem poza pojedyncze transakcje, traderzy często analizują ekspozycję na poziomie całego rachunku oraz to, jak korelacje między instrumentami mogą wpływać na ogólne obsunięcia. Wykorzystanie depozytu zabezpieczającego i dzienne limity strat są często przeglądane jako element szerszego nadzoru ryzyka. Spójny przegląd wykorzystania depozytu i dziennych progów strat stanowi podstawę profesjonalnej dyscypliny zarządzania ryzykiem.

Jak początkujący mogą odpowiedzialnie podejść do handlu towarami?

- Początkujący mogą zacząć od ćwiczeń na jednym metalu (złoto) i jednej energii (ropa).

- Ryzyko CFD na transakcję: 1–2% kapitału; stawki opcji 0,5–1%.

- Unikaj nakładania się skorelowanych ekspozycji.

- Przeprowadzaj cotygodniowe 30-minutowe przeglądy.

Co dalej z handlem towarami na Deriv?

Deriv stale udoskonala swoją technologię handlową, wprowadzając więcej narzędzi automatyzacji, predykcyjnych analiz i lepszą wydajność mobilną. W miarę rozwoju globalnych rynków traderzy mogą oczekiwać płynnej integracji narzędzi kontroli ryzyka, analiz wspieranych przez AI oraz ulepszeń platform wspierających szybszą realizację i kontekstowe alerty.

Dodatkowo Deriv planuje rozszerzyć wsparcie edukacyjne, oferując interaktywne moduły nauki i lekcje oparte na przypadkach w ramach Deriv Academy. Te zasoby mają pomóc traderom zrozumieć czynniki makroekonomiczne, mechanikę ryzyka i praktyczne struktury transakcji na różnych towarach.

Najważniejsze wnioski

Towary pozwalają traderom wyrażać opinie na temat globalnej podaży, popytu i zmian makroekonomicznych. Na Deriv CFD zapewniają elastyczne zarządzanie, a opcje cyfrowe precyzyjnie określają ryzyko. Zacznij od konta demo, trzymaj stawki niskie i doskonal jedną spójną strategię naraz.

Ostrzeżenie:

Handel opcjami cyfrowymi na towarach nie jest dostępny dla klientów zamieszkałych na terenie UE.

Platformy Deriv X, Deriv Bot i SmartTrader nie są dostępne dla klientów zamieszkałych na terenie UE.